Изучению динамических процессов, связанных с финансовыми и экономическими показателями, посвящено большое количество современной аналитической литературы. Нестабильность мировой экономики приводит к неугасающему интересу к способам прогнозирования валютных рисков и возможностям их снижения. Проблематика возникла из практических задач финансового анализа и управления рисками. К классу таких процессов относится и динамика курсов валют, требующая дополнительной оценки связанных с ней рисков. Поэтому актуальность данной темы, безусловно, не вызывает вопросов.

Одним из самых распространённых методов оценки риска является метод Value-at-Risk (VaR, Стоимость под риском), разработанный В 1980 году компанией J. P. Morgan. Этот метод позволяет определить максимальные возможные убытки, с заданной вероятностью. По сути, величина VaR является статистической оценкой, выраженной в денежных единицах.

Дельта-нормальный метод

Для вычисления VaR чаще всего используют дельта-нормальный метод. Его широкое использование связано с тем, что он прост в использовании, а точность расчета оказывается на высоком уровне.

Дельта-нормальный метод базируется на предположении о нормальном распределении изменения роста курса валют.

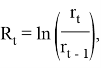

Логарифм изменения курса в момент t рассчитывается как:

![]()

![]() — курс валюты в момент t;

— курс валюты в момент t;

![]() — курс валюты в предыдущий момент времени.

— курс валюты в предыдущий момент времени.

Формула расчета VaR:

![]()

– ![]() — квантиль нормального распределения для выбранного доверительного уровня.;

— квантиль нормального распределения для выбранного доверительного уровня.;

– ![]() — текущая стоимость открытой позиции;

— текущая стоимость открытой позиции;

– ![]() — волатильность курса валюты (среднеквадратичное отклонение);

— волатильность курса валюты (среднеквадратичное отклонение);

– ![]() — математическое ожидание изменений курса;

— математическое ожидание изменений курса;

Величина VaR с временным горизонтом T дней может быть рассчитана следующим образом:

![]()

Недостатком метода является то, что не всегда изменения валютного курса подчиняются нормальному закону распределения, соответственно во время нестабильности рынка оценка будет не точной.

Метод исторического моделирования

Не требует допущений о распределениях в отличие от дельно-нормального метода и полностью непараметрический. Однако для получения точных результатов, необходимы исторические данные достаточно больших объемов.

Алгоритм подсчета VaR методом исторического моделирования:

-

Выбирается глубина исторических данных

изменения курса валют;

изменения курса валют;

-

Затем полученные

значений изменений курса валют ранжируются по убыванию, которые можно пронумеровать от 1 до

значений изменений курса валют ранжируются по убыванию, которые можно пронумеровать от 1 до  ;

;

-

После чего величина

, в зависимости от заданного доверительного интервала

, в зависимости от заданного доверительного интервала  , равна величине изменения курса с номером, равным целой части числа

, равна величине изменения курса с номером, равным целой части числа  ;

;

Главным недостатком метода является полная зависимость от ретроспективных данных и от их особенностей. Мы допускаем, что прошлое, которое охватывают ретроспективный набор данных, — это надежное представление будущего. Это предполагает, что события, соответствующие ретроспективным данным, снова произойдут. Однако некоторые события исторического периода могут не повторятся в будущем.

Авторегрессионные модели условной гетероскедастичности

Финансовые ряды изменения курса валют обладают такими свойствами как:

– Гетероскедастичность — неоднородность наблюдений, выраженной в непостоянной дисперсии случайной ошибки модели регрессии.

– Кластеризация волатильности,котораяпоказывает, что финансовый показатель ведет себя либо непостоянно, либо относительно спокойно. То есть за промежутком времени с низкой волатильностью следует промежуток с низкой волатильностью, а за промежутком с высокой волатильностью, следует — идентичный.

В 1982 году Энгл [1] создал модель условной гетероскедастичности (ARCH), которая предназначена для моделирования этих свойств. Она представляет условную дисперсию как линейную функцию квадратов прошлых возмущений.

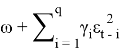

Модель ARCH порядка q, задается следующими соотношениями:

![]()

![]()

– ω — коэффициент, показывающий базовый уровень волатильности;

– ![]() случайные возмущения в прошлом;

случайные возмущения в прошлом;

– ![]() коэффициент, отвечающий за реакцию текущего значения волатильности на предыдущее изменение.

коэффициент, отвечающий за реакцию текущего значения волатильности на предыдущее изменение.

Для сохранения положительности условной дисперсии, необходимо

выполнение ограничений на коэффициенты

![]() .

.

Модели класса ARCH хорошо описывают кластеризацию волатильности, поскольку, исходя из их структуры, чем больше (или меньше) предыдущее значение волатильности, тем больше (меньше) его текущее значение.

Однако у них есть и существенные недостатки: они медленно реагируют на «выбросы” и требуют большого порядка для описания процесса, и, как следствие, определения большого количества параметров.

Рассмотрим усовершенствованную модель авторегрессионой условной гетероскедастичности введенную Бореслевом в 1986 году [2] — модель GARCH (обобщенная модель). Её преимуществом является моделирование процесса при меньшем числе параметров. Она усовершенствуется путем предположения о том, что условная дисперсия зависит также от её прошлых значений, а не только от квадратов прошлых значений временного ряда, как это было в ARCH.

Модель GARCH(1, 1):

– ![]() значение условной дисперсии в прошлом

значение условной дисперсии в прошлом

– ![]() -коэффициент — отвечает за сохранение эффекта высокой (низкой) волатильности.

-коэффициент — отвечает за сохранение эффекта высокой (низкой) волатильности.

Модель порядка p, q GARCH(p, q):

Также вводятся ограничения ![]() .

.

Ещё одним преимуществом GARCH-моделей является её свойство быстрого реагирования на различные изменения и такого же быстрого восстановления после сильных колебаний.

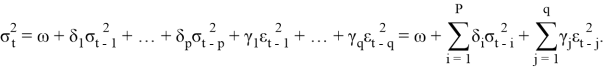

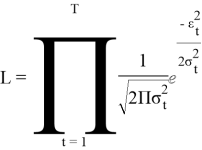

Стандартным методом для нахождения параметров модели GARCH является метод максимального правдоподобия (ММП).:

Для нахождения оценки ММП необходимо максимизировать функцию правдоподобия по неизвестным параметрам.

Существующих различных модификаций GARCH-моделей насчитывается уже более 300.

Например, существуют модели, которые отражают асимметричность дисперсии, то есть факт того, что отрицательный выброс приводит к более высокой условной дисперсии, чем положительный.

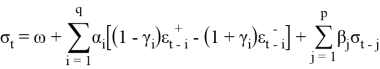

Пороговая модель(TGARCH) [3]:

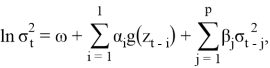

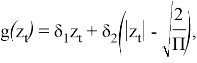

Или экспоненциальная модель (EGARCH(q, p)):

![]()

Которая также задает условную дисперсию в логарифмической форме, что означает, что нет необходимости вводить ограничение оценки для положительности дисперсии.

Однако, в 2004 году в исследовании Hansen, Lunde [4] был получен вывод о том, что стандартная модель GARCH(1,1) не сильно уступает различным лучшим модификациям авторегрессионных моделей.

Поэтому представленная здесь оценка VaR будет строиться на стандартной модели.

Суть расчета VaR с помощью модели GARCH(1,1) заключается в том что, используемый при расчете характеристики стоимости под риском стандартный показатель риска (выборочное среднеквадратическое отклонение), заменяется на условное среднеквадратическое отклонение рассчитываемое в рамках GARCH-модели.

Результаты

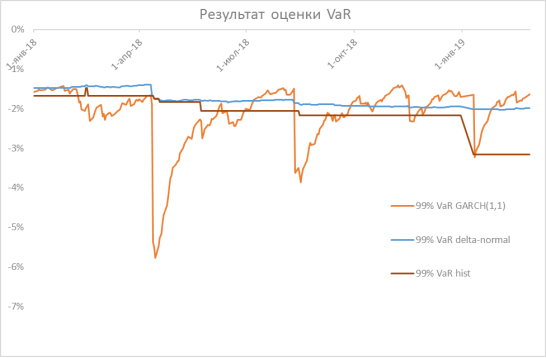

На графике (Рис. 1) приведены результаты реализации методов по оценки валютного риска путем расчета характеристики Value-at-Risk за период с января 2018 года по февраль 2019, с заданным доверительным интервалом 99 %.

Рис. 1. Результаты реализации методов

Полученные значения VaR моделью GARCH(1,1) в периоды сильной волатильности заметно превышают по модулю значения, рассчитанные дельта-нормальным методом и методом исторического моделирования. В данном случае, можно сделать вывод, что стандартная обобщенная авторегрессионная модель условной гетероскедастичности показывает более реальную картину возможных потенциальных убытков.

Литература:

- Engle, RF. Autoregressive conditional heteroskedasticity with estimates of the variance of U. K. inflation. // Econometrica 45: 987– 1007, 1982.

- Bollerslev, T. Generalized autoregressive heteroskedasticity. // Journal of Econometrics 31: 307– 327, 1986

- Nelson, D. Conditional Heteroskedasticity in Asset Returns: A New Approach. // Econometrica, 59, 347–370, 1991.

- Peter R. Hansen, Asger Lunde. A comparison of volatility models: Does anything beat a GARCH(1,1), 2004.