Задача настоящей работы — указать на особую актуальность фактора риска как объективного и неизбежного компонента экономической деятельности и одновременно представить базовые универсальные формы диагностики и регулирования риска на реальных примерах действующих предприятий Тюменской области. Риск заложен в природе бизнеса, но может быть диагностирован до момента наступления рискового события, рассчитан экономически, минимизирован и управляем.

В фокусную группу исследования вошли предприятия малого и среднего предпринимательства (МСП), включая инициаторов стартапов Тюменской области. Экономические преобразования, происходящие в России, увеличивают число структур МСП. Сегодня доля малого и среднего бизнеса в экономике страны динамично растет и составляет, по данным Росстата за 2018 год, 21,9 % ВВП.

Одновременно политические санкции, экономические спады, законодательные изменения, климатические катастрофы (например, пожары, наводнения в Сибири в июле 2019 года) ежедневно порождают новые риски в хозяйственной деятельности, что приводит к увеличению числа убыточных предприятий.

Примеров рисков для участников российского рынка, которые проистекают из природы самого бизнеса, можно привести много, рассмотрим, в частности, квалификацию средств производства. Сегодня «достаточно современным» для целей производства считается оборудование 40-летнего «возраста». Из-за нарастания связанных с этим moral hazards (моральный износ) возникают пожары и взрывы, которые являются наиболее частой причиной убытков для промышленных объектов. Дополнительным фактором, усугубляющим рисковую ситуацию на отечественных предприятиях, является серьезное падение квалификации и ответственности персонала. Как отметил А. Ю. Лайков, директор компании «РИФАМС», все больше промышленных предприятий, технологических и производственных процессов, объектов производственной инфраструктуры становятся потенциально техногенно опасными. Поэтому отсутствие практики диагностики риска руководителями МСП является первопричиной финансовых и имущественных убытков, иногда причиной тотальных рисков и ухода с рынка.

В чем же первопричина тенденции «No risks» (игнорирования риска)? Результатом отечественных изысканий в этой сфере стала гипотеза, согласно которой причина заключается в этнокультуре и ментальности российского современного общества. Так, А. В. Сергеева в своем исследовании «Русские: стереотипы поведения, традиции, ментальность» [8], характеризуя психологию российских предпринимателей, замечает, что они интуитивно следуют оптимистичным сценариям развития событий и бизнеса. По мнению большинства руководителей МСП, успешность зависит от количества финансовых средств и инвестиций, а не от умения регулировать нестандартные риски и находить выход из форс-мажорных обстоятельств. Для российского малого и среднего бизнеса характерно отсутствие критического подхода, анализа рисков на макро- и микроуровнях среды и бизнеса, первичной диагностики SWOT.

Факт отсутствия риск-диагностики со стороны руководителей малого и среднего бизнеса подтверждается социологической выборкой, проведенной в Тюменской области научной группой факультета психологии Санкт-Петербургского университета. Социологические исследования выявили, что только 4 из 10 респондентов осуществляют риск-анализ бизнеса и новых экономических проектов.

В ходе исследования также были отмечены низкая страховая культура предпринимателей, отсутствие у них базовых научных знаний в области теории риска и страхования. Антирисковые мероприятия принимаются только как условие обязательного страхования при оформлении банковского кредита или ОСАГО.

В ходе социологического эксперимента нами были предложены стандартные базовые приемы диагностики риска, определения рискового сценария и способов локализации либо устранения рисков. Данные методики были адаптированы в ходе реализации проекта, менеджмента, деятельности действующего производственного предприятия. Внедренная технология показала высокую эффективность как методика действенного управления, локализации и предотвращения имущественных убытков предприятий. Она была принята к управлению в работающих в секторе реализации стартапов в г. Тюмени и Тюменской области компаниях (ООО «АС ПАЙПЕР», ООО «СТРОЙ-М», ООО «ТРАСТ ПРОЖЕКТ» и др.) в рамках действующей производственной деятельности. Экономический эффект составил 30–50 % рентабельности проекта. После проведения стратегической коррекции рынка, проблематики производства, локации предприятия, выявления и предотвращения предстоящих угроз были обозначены слабые места предприятия.

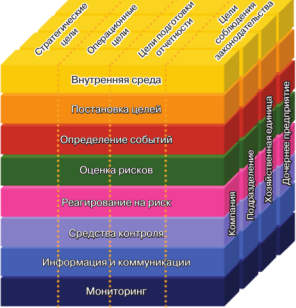

В основе реализации программы управления рисками заложен принцип риск-менеджмента. Риск-менеджмент является универсальным научным методом, комплексно решающим проблему риска: позволяет провести его диагностику, предусмотреть сценарий развития, оценку, мероприятия локализации, устранения риска.

В связи с этим следует отметить, что институт страхования и перестрахования, в течение 200 лет являвшийся самым авторитетным инструментом покрытия убытков, также претерпел изменения, став элементом другого, более надежного и эффективного инструмента – риск-менеджмента. От методики страхования по покрытию убытков, имущественных потерь он эволюционировал до методики предотвращения и регулирования рисков.

Риск-менеджмент создает стоимость и вносит весомый вклад в последовательное достижение заданных целей, а также является фактором, способствующим совершенствованию таких сфер, как безопасность и здоровье человека, законодательство, защита окружающей среды, финансовая деятельность, репутация предприятия.

Ниже приведены базовые методики эффективной диагностики и определения рискового сценария, стоимости возможных убытков, проведения мероприятий по локализации и устранению убытков.

- Комплексный подход к оценке рисков предприятия:

– комплексная диагностика всех видов возможных рисков: макро- и микроуровень, сопутствующие риски, конъюнктура, законодательство и др.;

– квалификация рисков: внешние — внутренние;

– определение возможных рисковых событий, рисковый сценарий;

– мероприятия по реагированию на риск с учетом стратегии и внутренней среды;

– причинно-следственные связи риска: стратегические — операционные цели;

– качественная и количественная оценка риска. Расчет экономического ущерба в случае наступления события. Затраты на устранение источника риска;

– антирисковые модели минимизации, локализации риска;

– методика полного устранения рисков;

– методика мониторинга рисковых сценариев.

Указанные методики являются базовыми, так как имеют ключевое значение при определении стратегии бизнеса, бюджета, мер по недопущению финансовых убытков, материального ущерба и тотальных потерь.

- Система SWOT

Система SWOT относится к стандартной методике первичной диагностики рискового поля, является традиционной, но эффективной проективной методикой. Позволяет смоделировать проекцию заявленных целей и задач предприятия, бизнеса, проекта стартап.

SWOT—аббревиатура английских слов:

Strenth — сила

Weakness — слабость

Oportunities — возможности

Threats — угрозы.

Этот анализ также называют ситуационным. Сильные и слабые стороны идеи — это те ее характеристики, которые могут быть проконтролированы предпринимателем, на которые он может оказать воздействие. Они обычно относятся к настоящему времени. Здесь необходимо рассмотреть следующие факторы:

– организационные (организационно-правовая форма, наличие помещений: собственных или арeндованных);

– маркетинговые (место расположения, маркетинговый комплекс, рынок, его сегмент; конкуренты: чем продукт (услуга) будет отличаться от конкурентных);

– технические (производственные фонды: состояние и ресурсы);

– финансовые (наличие собственных средств);

– кадровые (навыки и профессиональные недостатки, насколько идея отвечает идеям, знаниям и умениям предпринимателя).

Например,к сильным сторонам идеи могут быть отнесены:

– дешевое сырье;

– высокий профессионализм;

– дешевый продукт (услуга);

– новизна продукта (услуги);

– хорошая упаковка.

Слабые стороны:

– отсутствие склада;

– большие издержки и как следствие — высокая цена;

– слабая рекламная кампания.

Возможности иугрозы — это те характеристики, которые находятся вне контроля предпринимателя и могут повлиять на результат в будущем. Здесь необходимо учесть следующие факторы:

– экономическая среда (государственная поддержка малых форм предпринимательства, налоговое законодательство);

– политическая среда;

– социально-культурная среда;

– технологическая среда;

– демографическая среда.

Необходимо проанализировать факторы, обусловившие появление идеи и ее привлекательность (например, проблемы с электричеством в России выявили необходимость обращения к дешевым источникам энергии — «ветрякам»), следует также учитывать прогресс технологии, спрос, проводимую государственную политику, поведение конкурентов — как они будут развиваться в дальнейшем?

Возможности:

– повышение профессионального уровня;

– вероятность получения нового продукта;

– использование новых материалов, нового сырья;

– благоприятная налоговая и кредитная политика.

Угрозы:

– таможенное оформление;

– появление конкурентов (но может быть и сильной стороной).

В настоящее время разработана система мер, направленных на уменьшение риска до минимально возможного уровня. Конечная цель управления рисками соответствует целевой функции предпринимательства: получение наибольшей прибыли при оптимальном, приемлемом для предпринимателя соотношении прибыли и риска.

- Базовая классификация рисков

В теории риска утверждается его широкая вариабельность, риски классифицируют и характеризуют в зависимости от степени их прогнозируемости и последствий, емкости, квадратичных отклонений, зональных сценариев и т. д. Данная экономическая категория рассматривалась различными зарубежными и отечественными исследователями, в частности А. Смитом, А. Маршаллом, Й. Шумпетером, Дж. Нейманом и О. Моргенштерном, Б. Райзбергом, С. Грядовым И. А. Стрельцом, В. Абчуком, М. Г. Лапустой и Л. Г. Шаршуковой, В. М. Гранатуровым и другими.

Риски внешние. Макроуровень: политические, инфляционные,страновые (этнос), энергетические, географические, климатические, экологические. Микроуровень: административно-правовые, социально-культурные, информационные. Рыночные: маркетинг, конъюнктура, конкуренция, конъюнктура продажи и сбыта.

Риски внутренние. Легитимность, производственные риски, риски ответственности, кадры, менеджмент, логистика.

К внутренним рискам, в частности, относятся сохранность имущества и основных средств, правомерность и легитимность деятельности, персонал (HR), бюджет и финансы, перерывы в производстве (business interruption), профессиональная ответственность, валютные курсы, недружеское влияние третьих лиц (рейдерство) и т. д.

Риски опосредованные.

Связаны с деятельностью контрольно-ревизионных служб (МВД, пожарная, налоговая службы, полиция и др.), с социальными рисками, а также репутационные риски.

- Категории рисков по степени наступления

|

По возможности страхования |

Страхуемый риск |

Нестрахуемый риск |

|

|

По уровню финансовых потерь |

Допустимый риск |

Критический риск. Контролируемый |

Катастрофический риск. Тотальный риск |

|

По сфере возникновения |

Внешний риск |

Внутренний риск |

|

|

По возможности предвидения |

Прогнозируемый риск |

Непрогнозируемый риск |

|

|

По длительности воздействия |

Постоянный риск |

Временный риск |

Периодический |

|

По возможным последствиям |

Риск, вызывающий финансовые потери |

Риск, влекущий упущенную выгоду |

Риск, влекущий потери или дополнительные доходы |

|

По объекту возникновения |

Риск отдельной финансовой операции |

Риск различных видов финансовой деятельности |

Риск финансовой деятельности фирмы в целом |

|

По возможности дальнейшей классификации |

Простой риск |

Сложный |

Комбинированный |

Для риска характерны определенные свойства:

Неопределенность. Риск существует тогда и только тогда, когда возможно не единственное развитие событий.

Ущерб. Риск существует, когда исход может привести к ущербу/убытку или другому негативному (только негативному!) последствию.

Значимость. Риск существует, когда предполагаемое событие имеет практическое значение и затрагивает интересы хотя бы одного субъекта. Риск без принадлежности не существует.

Фактическое подтверждение. Риск существует, только когда сформировано субъективное мнение «предполагающего» о ситуации и дана качественная или количественная оценка негативного события будущего периода (в противном случае это угроза или опасность).

Указанные характеристики (в узкой сегментации) позволят выявить принципиальные различия рисков и провести их оценку для разработки антирисковых мероприятий.

- Организация управления рисками

Организационно-экономические методы включают комплекс распорядительных мер, направленных на предотвращение потерь от риска в случае наступления неблагоприятных обстоятельств, а также на их компенсацию в случае возникновения потерь (страхование). Они, как правило, реализуются с помощью различных управленческих регламентов. Сюда можно отнести систему поглощения риска, то есть признание ущерба в случае невозможности использования иных способов минимизации риска или в случае малой вероятности опасного события, и т. п.

Рассмотрим подробно наиболее распространенные методы снижения риска.

1) Отказ от рисков. Случается, что при предварительном анализе рисков они просчитываются чрезвычайно добросовестно и тщательно, но без учета специфики деятельности фирмы и ее рыночных возможностей. Если есть сомнение в успехе сделки, то отказаться от нее — разумное решение.

2) Страхование. Страхование, особенно в комплексе с другими методами, позволяет существенно снизить уровень хозяйственного риска при планировании и реализации стратегии предприятия.

3) Объединение рисков. Под объединением рисков понимается привлечение фирмой предприятий — партнеров по бизнесу, заинтересованных в ее стабильности и успехе ее начинаний, к проблеме управления рисками по своим сделкам и инвестициям.

4) Залог. Данный метод снижения риска относится к способам обеспечения исполнения обязательств, при котором кредитор (залогодержатель) имеет право в случае невыполнения должником (залогодателем) обеспеченного залогом обязательства получить удовлетворение своего требования из стоимости заложенного имущества преимущественно перед другими кредиторами.

5) Распределение риска. Чаще всего этот способ снижения риска применяется в случае разработки и реализации проекта несколькими исполнителями (инвесторами, проектировщиками, строителями, заказчиком). При этом каждый участник выполняет запланированный проектом объем работ и несет ответственность за соответствующую долю риска в случае невыполнения проекта.

6) Резервирование средств. Наиболее ответственной процедурой является оценка потенциальных последствий риска. На производственно-хозяйственную деятельность предприятия оказывают влияние самые разные обстоятельства и связанные с ними риски. Поэтому первая задача, возникающая при оценке потерь, — ранжирование рисков по их значимости и вероятности появления. Затем определяется перерасход средств с учетом вероятности наступления неблагоприятного события, перечень возможных мероприятий, направленных на уменьшение тяжести риска, рассчитываются дополнительные затраты на осуществление предложенных мер. Принятие решения о применении противорисковых мероприятий производится на основе сравнения потерь, вызванных наступлением рисковых событий, с затратами на реализацию предложенных противорисковых мер. Такая процедура выполняется по каждому виду риска, имеющего наибольшую важность.

7) Хеджирование. В финансовом секторе экономики, особенно в коммерческих банках, используют, кроме того, способ диверсификации риска, получивший название «хеджирование рисков». Хеджирование рисков предполагает ограничение финансовыми инструментами размера убытков. Оно проводится в форме заключения параллельных финансовых компенсационных сделок, когда возможный убыток по одной сделке компенсируется возможной прибылью по другой. Существует немало способов хеджирования рисков, но основными, наиболее употребимыми и часто встречающимися являются фьючерсы, опционы и сделки своп.

8) Механизм нейтрализации рисков на основе различных форм хеджирования получит дальнейшее развитие в отечественной практике риск-менеджмента в силу его высокой результативности.

9) Диверсификация. Механизм диверсификации используется, прежде всего, для нейтрализации негативных последствий несистематических (специфических) видов рисков. Следует отметить, что он избирательно воздействует на снижение негативных последствий отдельных финансовых рисков. Обеспечивая несомненный эффект в нейтрализации комплексных, портфельных финансовых рисков несистематической (специфической) группы, он не дает эффекта в нейтрализации подавляющей части систематических рисков — инфляционного, налогового и других. Поэтому использование этого механизма на предприятии носит ограниченный характер.

Управление финансовыми рисками предприятия представляет собой процесс предвидения и нейтрализации их негативных финансовых последствий, связанных с их идентификацией, оценкой, профилактикой и страхованием.

С учетом рассмотренных принципов на предприятии формируется специальная политика управления рисками. Политика (процесс) управления рисками состоит из следующих этапов: идентификация отдельных видов рисков, связанных с финансовой деятельностью предприятия; оценка широты и достоверности информации, необходимой для определения уровня финансовых рисков; выбор и использование соответствующих методов оценки вероятности наступления рискового события по отдельным видам рисков; определение размера возможных финансовых потерь при наступлении рискового события по отдельным видам рисков; исследование факторов, влияющих на уровень рисков предприятия (в процессе исследования среди них выделяют факторы внешнего и внутреннего характера); установление предельно допустимого уровня рисков по отдельным операциям и видам деятельности; выбор и использование методов нейтрализации или снижения рисков; выбор форм и видов страхования («передачи») отдельных рисков предприятия; оценка результативности нейтрализации и мониторинга рисков.

- Функции риск-менеджера как новый вид профессиональной деятельности

Сложившаяся тенденция, обусловленная применением методик антикризисного управления и деятельностью страховщиков, как услуга пакетного страхования и управления рисками страхователя сегодня объективно требует широко привлечения к деятельности компаний особых специалистов — риск-менеджеров. Должность риск-менеджера (РМ) в структуре компании, особенно в промышленном секторе, без преувеличения, является ключевой.

Риск — это экономическая категория. От результатов аналитической оценки вероятных убытков, сделанной РМ, зависит не только бюджет, кредитная и производственная политика, иногда на карту поставлена вся стратегия компании ввиду приведенной экономической целесообразности бизнеса в целом и отдельных этапов и задач в частности.

Штатный РМ на промышленном предприятии в состоянии провести принципиальный системный анализ проблемных мест, определить вероятность и сценарии риска предприятия. Их диагностика минимизирует вероятность их наступления за счет управления рисками, включая в том числе и страховое покрытие убытков.

Основные задачи РМ на предприятии:

– организация системного анализа отрасли и сектора экономики, рынка сбыта;

– анализ предложенной модели бизнеса;

– определение зон риска и их структуризация;

– дифференциация рисков каждой зоны: политические, страновые, политические, конъюнктурные, финансовые, имущественные, инженерно-технические, ответственности и т. д.;

– составление рисковых сценариев;

– экономический расчет рисковых показателей;

– разработка мероприятий по минимизации рисков и покрытию убытков, включая страхование, перестрахование;

– заключение и оценка экономической эффективности антирисковых мероприятий;

– мониторинг плановых антирисковых мероприятий.

Ввиду особой значимости комплексной оценки вероятных убытков прямым заказчиком таких исследований должен быть генеральный директор компании, отвечающий за бесперебойность, рентабельность производства, непотопляемость и развитие фирмы.

Проблема рисков в зарубежной и отечественной экономической практике очевидна. Все крупные предприятия США, еврозоны, банковские или финансово-инвестиционные структуры имеют специальные подразделения, состоящие из менеджеров по управлению рисками, либо сотрудничают со сторонними консультантами или экспертами, которые разрабатывают программы действий компаний при столкновении с различными видами рисков.

Заключение

Задача обеспечения трудовой занятости населения поставлена в майском указе Президента РФ, в соответствии с этим Национальный проект «Малое и среднее предпринимательство и поддержка индивидуальной предпринимательской инициативы» предусматривает рост вклада этого сектора до 32,5 % к 2024 году. Мы полагаем, что в рамках экономического развития РФ современное управление МСП с учетом всех параметров бизнеса, включая риск-менеджмент, является государственной задачей. Представленный материал, несомненно, станет важным инструментом в управлении предприятиями МСП, ведь эффективность его применения доказана на практике, в компаниях Тюменской области.

Литература:

- Балабанов И. Т. Основы финансового менеджмента: учеб. пособие. — 3-е изд., перераб. и доп. — М.: Финансы и статистика, 2001. — 528 с.

- Балашова Н. Е. Построение системы риск-менеджмента в финансовой компании // Менеджмент в России и за рубежом. — 2002. — № 4.

- Головань С. И. Бизнес-планирование: учеб. пособие. — Ростов н/Д: Феникс, 2002. — 320 с.

- Гончаренко Л. П. Предпринимательские риски // Финансы и кредит. — 2002. — № 11.

- Лапуста М. Г., Шаршукова Л. Г. Риски в предпринимательской деятельности. — М.: Финансы и статистика, 1998.

- Основы предпринимательства. Серия «Учебники, учебные пособия». — Ростов н/Д: Феникс, 2001. — 512 с.

- Проценко О. Д., Цакаев А. Х. Риск-менеджмент на российских предприятиях: проблемы и перспективы развития // Менеджмент в России и за рубежом. — 2002. — № 6.

- Сергеева А. В. Русские: стереотипы поведения, традиции, ментальность. — М.: Флинта, 2017. — 440 с.

- Станиславчик Е. Н. Основы финансового менеджмента. — М.: Ось-89, 2001. — 128 с.

- Успенский В. А. Бизнес-проблема: управление риском // Финансы и кредит. — 2004. — № 7.

- Фейнберг Антон. Росстат впервые раскрыл долю малого и среднего бизнеса в экономике [Электронный ресурс]. — URL: https://www.rbc.ru/economics/05/02/2019/5c5948c59a794758389cfdf7 (дата обращения: 21.08.2019).

- Финансовый менеджмент: теория и практика: учебник / под ред. Е. С. Стояновой. — 5-е изд., перераб. и доп. — М.: Перспектива, 2005. — 656 с.

- Черняк В. З. Бизнес-планирование: учебник для вузов. — М.: ЮНИТИ-ДАНА, 2002. — 420 с.

14. Экономика предприятия (фирмы): учебник / под ред. проф. О. И. Волкова и доц. О. В. Девяткина. — 3-е изд., перераб. и доп. — М.: ИНФРА-М, 2002. — 601 с.