На современном этапе фондовые рынки продолжают стремительное развитие, также появляются различные виды профессиональной деятельности, происходит оптимизация современных финансовых инструментов. Данные условия дают коммерческим банкам положительные предпосылки для совершенствования операций на рынках ценных бумаг. При этом данные операции имеют конкурентные преимущества в сравнении с размещением свободных денежных средств на кредитных рынках. Преимущество заключается в том, что реализуемые операции с ценными бумагами концентрируются в рамках инвестиционного отдела любого коммерческого банка, покупающего и продающего их как за счет средств банка, так и по поручениям клиентов.

Ключевые слова: инвестиции, инвестиционная политика, портфель ценных бумаг, фондовый рынок.

At the present stage, stock markets continue to develop rapidly, and various types of professional activity are emerging, and modern financial instruments are being optimized. These conditions give commercial banks positive prerequisites for improving operations in the securities markets. At the same time, these operations have competitive advantages in comparison with the placement of free cash in the credit markets. The advantage is that the securities transactions are concentrated within the investment department of any commercial bank that buys and sells them both at the expense of the bank and on behalf of clients.

Keywords: investments, investment policy, securities portfolio, stock market.

Основная часть инвестиционной политики ПАО «Сбербанк России» сосредоточена на эффективности вложений в ценные бумаги, что включает в себя наиболее высокую доходность, а также надежность. Для достижения данной цели Сбербанк выстраивает консервативную инвестиционную политику, формируя свой инвестиционный портфель преимущественно из государственных, муниципальных ценных бумаг ценных бумаг как Российской Федерации, так и иностранных государств.

Основной принцип инвестиционной политики Сбербанка заключается в повышении стоимости собственных акций, а также капитализации банка в общем. На современном этапе ПАО «Сбербанк России» отдает большие предпочтения инвестиционной деятельности. Данный факт подтверждается тем, что у банка сформирован достаточно широкий кредитный портфель, куда включены ценные бумаги, изменение справедливой стоимости которых отражается через счета прибылей и убытков; инвестиционные ценные бумаги, имеющиеся в наличии для продажи; инвестиционные ценные бумаги до погашения.

При этом инвестиционные бумаги для продажи, которые числятся на балансе у Сбербанка включают в себя гибкие инструменты. Иными словами, такие бумаги возможно размещать в своем портфеле на протяжении неопределенного периода. Банк может выставить ценные бумаги на продажу в тот момент, который будет наиболее эффективен. При таких условиях ПАО «Сбербанк России» при продаже ценных бумаг может учесть все факторы, влияющие на стоимость ценных бумаг. Сюда относятся: требования ликвидности, изменение процентных ставок или курсов валют, цены на акции.

Также ПАО «Сбербанк России» имеет с своем инвестиционном портфеле, ценные бумаги, удерживаемые до погашения. Данные вид бумаг соответственно имеет фиксированные сроки погашения. При этом такие бумаги приносят наибольшую доходность, но и риск по ним несколько выше.

Определяет в соответствующую категорию ценные бумаги Сбербанк уже в момент их приобретения. Ценные бумаги, изменение справедливой стоимости которых отражается через счета прибылей и убытков, включают ценные бумаги, которые были отнесены к этой категории при первоначальном признании. В ПАО «Сбербанк России» в эту категорию отнесены только те ценные бумаги, которые управляются и оцениваются по справедливой стоимости в соответствии с политикой банка по классификации портфелей ценных бумаг.

Рассмотрим структуру инвестиционного портфеля ПАО «Сбербанк России» в таблице 1.

Таблица 1

Структура инвестиционного портфеля ПАО «Сбербанк России»

|

Портфель ценных бумаг |

2016 год |

2017 год |

2018 год |

Отклонение (+/-) 2018 к 2016 |

||||

|

млн. руб. |

% от суммы |

млн. руб. |

% от суммы |

млн. руб. |

% от суммы |

млн. руб. |

% от суммы |

|

|

Ценные бумаги, изменение справедливой стоимости которых отражается через счета прибылей и убытков |

144633 |

6,31 |

825688 |

29,03 |

405978 |

12,85 |

261345 |

6,54 |

|

Инвестиционные ценные бумаги для продажи |

1744228 |

76,07 |

1745490 |

59,42 |

2316357 |

73,33 |

572129 |

-2,74 |

|

Инвестиционные ценные бумаги до погашения |

403988 |

17,62 |

366474 |

12,48 |

436472 |

13,82 |

32484 |

-3,8 |

|

Итого: портфель ценных бумаг |

2292849 |

100 |

2937652 |

100 |

3158807 |

100 |

865958 |

- |

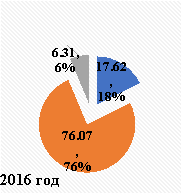

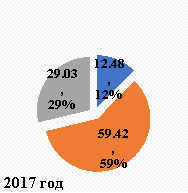

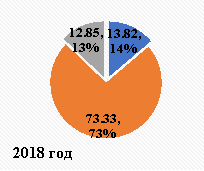

Наглядно доля ценных бумаг в инвестиционном портфеле отображена на рисунке 1.

Рис. 1. Доля ценных бумаг ПАО «Сбербанк России» в инвестиционном пофртфеле

На основании таблицы 1 и рисунка 1 можно сделать следующие выводы. Нестабильность отечественной экономики, нестабильные отношения на международной арене и общее ухудшение ситуации на финансовом рынке Российской Федерации внесло существенные коррективы в инвестиционную политику ПАО «Сбербанк России». Так, банку пришлось сократить долю инвестиционных бумаг до погашения на почти 4 % в 2018 году в сравнении с 2016 годом. Также Сбербанк уменьшил инвестиционные бумаги для продажи с 76,07 % до 73,33» в 2018 году относительно 2016 года. Однако за анализируемы период, ценные бумаги, изменение справедливой стоимости которых отражается через счета прибылей и убытков приросли более чем в 2 раза.

Также, если рассматривать инвестиционные ценные бумаги в денежном соотношении, то заметен прирост с 2016 года по 2018 год с 1744228 млн. руб. до 2316357 млн. руб. Так, например, рост ценных бумаг для продажи свидетельствует о долгосрочном запасе ликвидности в ПАО «Сбербанк России». Так как, данные тип бумаг является долгосрочным (облигации федерального займа, вложения в облигации корпоративных эмитентов.

Исходя из этого, значимость банка на фондовых рынках достаточно велика, а деятельность является эффективной, принося доходность даже в нестабильной экономической обстановке.

Как было отмечено ранее, ценные бумаги до погашения приносят наиболее высокую прибыльность, но при этом носят в себе повышенные риски. Рассмотрим динамику вложений в данные бумаги в таблице 2.

Таблица 2

Динамика вложений ПАО «Сбербанк России» вценные бумаги до погашения

|

Вид долговых ценных бумаг |

2016 год |

2017 год |

2018 год |

|||

|

Вложения, млн. руб. |

Ставка купона, % |

Вложения, млн. руб. |

Ставка купона, % |

Вложения, млн. руб. |

Ставка купона, % |

|

|

Российские государственные облигации |

203945 |

— |

187906 |

— |

188329 |

- |

|

ОФЗ |

203945 |

5,5–12 |

162833 |

5,5–8,94 |

156880 |

5–7,5 |

|

Еврооблигации РФ |

- |

- |

25073 |

11–12,7 |

31449 |

11,01–12,7 |

|

Корпоративные облигации |

139209 |

- |

138658 |

- |

224891 |

- |

|

Услуги |

29041 |

- |

29215 |

- |

54012 |

- |

|

Телекоммуникация |

7583 |

5,63–10,5 |

7585 |

5,7–11,5 |

36606 |

4,56–4,5 |

|

Машиностроение |

26812 |

8,15–8,7 |

27352 |

8,15–8,7 |

27901 |

5,0–8,7 |

|

Металлургия |

12319 |

7,63–10 |

14372 |

7,63–9 |

27802 |

7,63–16,7 |

|

Транспорт |

21378 |

11–12,5 |

7585 |

11–12,5 |

19473 |

3,37–13,1 |

|

Нефтегазовая промышленность |

13330 |

0,1–8,9 |

10332 |

8,4–8,9 |

18359 |

4,2–8,9 |

|

Энергетика |

27939 |

7,1–8,75 |

23552 |

7,5–8,7 |

15230 |

7,5–8,7 |

|

Химическая промышленность |

- |

- |

- |

- |

1496 |

- |

|

Торговля |

3033 |

7,75–8,85 |

503 |

8,85 |

503 |

8,75–10,5 |

|

Металлургия |

3034 |

6,38 |

7895 |

6,38 |

10237 |

6,38 |

|

Прочее |

10666 |

6,25–10,2 |

12081 |

6,25–10,2 |

13092 |

6,25–10,2 |

|

Облигации субъектов РФ |

60883 |

7–12 |

39883 |

7–13,06 |

23523 |

7–13,6 |

|

Итого ценных бумаг до погашения |

398654 |

- |

366474 |

- |

436473 |

- |

На основании таблицы 2 можно увидеть, что вложения в Российские государственные облигации занимают наибольший удельный вес. При этом данные вложения приносят пользу как самому ПАО «Сбербанк России», так и Российской Федерации. Для банка плюсы заключаются в том, что о государственных облигаций высокий уровень надежности и льготное налогообложение. Государство в свою очередь при помощи инвестиции в государственные ценные бумаги имеет возможность покрыть дефицит бюджета.

При этом Сбербанк также вкладывает в корпоративные облигации крупнейших эмитентов, таких как ПАО «МобильныеТелеСистемы», ПАО «Лукойл», ОАО «РЖД» и многие другие. Для банка как для инвестора при вложениях в корпоративные облигации также широкий набор преимуществ:

– доходность известна заранее;

– информация по активам предприятия прозрачна и доступна;

– высокая надёжность.

С 2017 года банк начинает приобретать еврооблигации таких компаний как ТНК-BP, ПАО «АК «Транс-нефть», ПАО «ВымпелКом», ПАО «Лукойл». Данные облигации приносят высокий купонный доход, который не меняется в течении длительного времени, так как валюта достаточно устойчива.

Таким образом, ПАО «Сбербанк России» диверсифицирует свой инвестиционный портфель, а также осуществляет выход на новые сегменты рынка ценных бумаг. При этом, важным фактором является то, что основная часть приобретаемых ценных бумаг входят в Ломбардный список Банка России, что предоставило бы Сбербанку возможности при рефинансировании в ЦБ РФ в случае непредвиденных ситуаций.

Далее в таблице 3 рассмотрим динамику купонных выплат по ценным бумагам до погашения.

Таблица 3

Купонные выплаты по ценным бумагам до погашения

|

Долговые ценные бумаги |

2016 год, млн. руб. |

2017 год, млн. руб. |

2018 год, млн.руб. |

Отклонение (+/-) 2018 г. к 2016 г. |

Темп роста 2018 г. к 2016 г., % |

|

Российские государственные облигации |

5855 |

11410 |

11986 |

6131 |

104,71 |

|

ОФЗ |

5855 |

10851 |

10763 |

4908 |

83,83 |

|

Еврооблигации РФ |

- |

559 |

1223 |

1223 |

- |

|

Корпоративные облигации |

10040 |

9829 |

10584 |

544 |

5,05 |

|

Услуги |

2222 |

1981 |

2412 |

190 |

8,55 |

|

Телекоммуникации |

- |

628 |

532 |

532 |

- |

|

Машиностроение |

1998 |

2098 |

2224 |

226 |

11,31 |

|

Металлургия |

644 |

656 |

657 |

13 |

2,02 |

|

Транспорт |

137 |

241 |

333 |

196 |

143,07 |

|

Нефтегазовая промышленность |

1046 |

862 |

906 |

-142 |

-13,38 |

|

Энергетика |

2183 |

1786 |

1169 |

-1014 |

-46,44 |

|

Химическая промышленность |

- |

- |

4 |

4 |

- |

|

Торговля |

237 |

44 |

44 |

-193 |

-81,43 |

|

Металлургия |

135 |

245 |

388 |

253 |

87,41 |

|

Прочее |

311 |

1013 |

1098 |

787 |

153,06 |

|

Облигации субъектов РФ |

4059 |

2938 |

2198 |

-1861 |

-45,85 |

|

Всего |

19954 |

24177 |

24768 |

4814 |

24,13 |

На основании таблицы 3 можно сделать вывод, что за анализируемый период доходы ПАО «Сбербанк России» от вложений в ценные бумаги некоторых отраслей значительно снижались. Однако, общий прирост очевиден, и составил почти 25 %, что свидетельствует об эффективности вложений.

Таким образом, инвестиционную деятельность Сбербанка России на рынке ценных бумаг в целом можно назвать достаточно эффективной, несмотря на нестабильное положение экономики. Банк диверсифицирует свои риски, тем самым оставаясь успешным инвестором, получая прибыль от своих вложений.

Литература:

- Налоговый кодекс российской федерации: федер. Закон: принят Гос. Думой 31.07.1998 //Собрание законодательства Российской Федерации

- Официальный сайт Центрального Банка Российской Федерации [Электронный ресурс] // URL: www.cbr.ru (дата обращения: 31.03.2019)

- Федеральный закон от 22 апреля 1996 г. N 39-ФЗ «О рынке ценных бумаг» [Электронный ресурс] // URL: http://ivo.garant.ru/#/document/12112327/ (дата обращения: 30.03.2019)

- Федеральный закон от 25 февраля 1999 г. N 39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» [Электронный ресурс] // URL: http://ivo.garant.ru/#/document/12112566/ (дата обращения: 30.03.2019)

- Официальный сайт ПАО «Сбербанк России» [Электронный ресурс] // URL: https://www.sberbank.ru (дата обращения: 31.03.2019)