В статье предложена методика статистического анализа, рассматривающая корреляционную связь между распределением денежных потоков предприятия и величинами различных ставок дисконтирования. В зависимости от цели анализа и полученных выводов, описанный метод помогает выбрать последующую стратегию управления стоимостью компании с учетом найденных дополнительных факторов роста.

Ключевые слова: корпоративные финансы, управление стоимостью бизнеса, статистический анализ, корреляция, денежный поток, ставка дисконтирования, телекоммуникации.

В рамках данной статьи к рассмотрению предлагается метод статистического анализа взаимосвязей между денежными потоками компании и величинами ставок дисконтирования, включая их элементы. Предложенная методика основывается на корреляционном анализе и позволяет более отчетливо определить факторы, которые влияют на формирование различных ставок дисконтирования объекта исследования с точки зрения управления его денежными потоками.

Поскольку управление денежными потоками напрямую влияет на итоговую стоимость бизнеса, корреляционный анализ может существенно облегчить задачу выбора стратегий и подходов управления стоимостью. Он позволяет выявить перспективные механизмы развития, незадействованные ресурсы, а также оценить эффективность управления.

Реализация предлагаемой методики анализа включает в себя 4 этапа: сбор и подготовка исходной информации, выполнение статистических расчетов, анализ результатов и выбор стратегии управления стоимостью. Рассмотрим применение метода анализа влияния денежных потоков на формирование ставок дисконтирования компании ПАО «Ростелеком».

Этап 1

На первом этапе производится сбор необходимых сведений из финансовой отчетности объекта исследования и их подготовка к дальнейшему анализу.

Одним их ключевых показателей анализа является коэффициент равномерности распределения денежных потоков, расчет которого производится на основе средних денежных притоков и оттоков за трехгодовой промежуток в разрезе основной, инвестиционной и финансовой деятельности.

На основе данных из отчетов о движении денежных средств производится расчет коэффициентов равномерности распределения шести видов денежных потоков, в число которых входят положительные и отрицательные потоки от операционной, инвестиционной и финансовой деятельности. В процессе расчетов рассмотренные потоки группируются в трехлетние интервалы, последний год которых исследуется в разрезе влияния на формирование ставок дисконтирования. В данном исследовании определяется пять коэффициентов равномерности распределения для каждого из шести денежных потоков, поэтому интервалами являются 2012–2014, 2013–2015, 2014–2016, 2015–2017, 2016–2018. Формула расчета коэффициента равномерности распределения денежного потока имеет следующий вид:

где ![]() — средний денежный поток за период, σ — среднеквадратичное отклонение денежного потока. Для расчета среднеквадратичного отклонения денежного потока может быть использована функция «СТАНДОТКЛОН.Г» из программной среды Microsoft Excel.

— средний денежный поток за период, σ — среднеквадратичное отклонение денежного потока. Для расчета среднеквадратичного отклонения денежного потока может быть использована функция «СТАНДОТКЛОН.Г» из программной среды Microsoft Excel.

На основе данных отчета о движении денежных средств ПАО «Ростелеком» рассчитаем коэффициенты равномерности распределения денежных потоков за 2014–2018 гг.

Таблица 1

Коэффициенты равномерности распределения денежных потоков

|

Вид денежного потока |

2018 |

2017 |

2016 |

2015 |

2014 |

|

|

Операционная деятельность |

Поступления |

0,972 |

0,983 |

0,986 |

0,991 |

0,996 |

|

Платежи |

0,979 |

0,944 |

0,931 |

0,964 |

0,961 |

|

|

Инвестиционная деятельность |

Поступления |

0,954 |

0,861 |

0,369 |

0,382 |

0,262 |

|

Платежи |

0,924 |

0,824 |

0,832 |

0,920 |

0,919 |

|

|

Финансовая деятельность |

Поступления |

0,831 |

0,524 |

0,514 |

-0,087 |

0,397 |

|

Платежи |

0,822 |

0,587 |

0,619 |

-0,005 |

0,435 |

|

*Источник: расчеты автора

Следующими показателями, которые необходимы для анализа, являются ставки дисконтирования объекта исследования. В настоящей методике предлагается произвести расчет четырех видов ставок:

– средневзвешенная стоимость капитала — по структуре капитала компании (![]() );

);

– средневзвешенная стоимость капитала — по структуре акций, при наличии у компании привилегированных акций (![]() );

);

– номинальная ставка дисконтирования с учетом инфляции (![]() );

);

– реальная ставка дисконтирования без учета инфляции (![]() ).

).

Рассчитаем величины перечисленных выше ставок дисконтирования по моделям WACC и CAPM за пятилетний период.

Таблица 2

Ставки дисконтирования по модели WACC (млрд руб.)

|

По структуре собственного изаемного капитала |

2018 |

2017 |

2016 |

2015 |

2014 |

|

Стоимость собственного капитала (CAPM) |

12,28 % |

12,64 % |

9,65 % |

4,76 % |

4,70 % |

|

Чистая прибыль (стр. 2400) |

5,4 |

9,0 |

10,8 |

21,7 |

29,3 |

|

Собственный капитал (стр. 1300) |

247,5 |

262,8 |

264,0 |

279,8 |

262,5 |

|

Стоимость заемного капитала |

4,28 % |

5,28 % |

5,61 % |

5,37 % |

4,88 % |

|

Проценты к уплате (стр. 2330) |

15,2 |

16,2 |

16,7 |

15,6 |

14,0 |

|

Заемный капитал (стр. 1400+1500) |

355,2 |

306,1 |

298,5 |

290,0 |

287,0 |

|

Процентная ставка налога на прибыль |

20 % |

||||

|

Вес акционерного (собственного) капитала |

41,06 % |

46,19 % |

46,93 % |

49,11 % |

47,78 % |

|

Вес заемного капитала |

58,94 % |

53,81 % |

53,07 % |

50,89 % |

52,22 % |

|

|

7,06 % |

8,11 % |

6,91 % |

4,53 % |

4,28 % |

*Источник: расчеты автора, rt.ru

Таблица 3

Ставки дисконтирования по модели WACC

|

По структуре акций |

2018 |

2017 |

2016 |

2015 |

2014 |

|

Количество обыкновенных акций, шт. |

2 574 914 954 |

||||

|

Количество привилегированных акций, шт. |

209 565 147 |

||||

|

Дивиденд на одну обыкновенную акцию, руб. |

5,00 |

5,05 |

5,39 |

5,92 |

3,34 |

|

Дивиденд на одну привилегированную акцию, руб. |

5,00 |

5,05 |

5,39 |

5,92 |

4,05 |

|

Цена обыкновенных акций ПАО Ростелеком на конец отчетного периода, руб. |

72,97 |

63,57 |

83,85 |

91,24 |

85,54 |

|

Цена привилегированных акций ПАО Ростелеком на конец отчетного периода, руб. |

60,60 |

55,84 |

62,55 |

68,00 |

56,45 |

|

Доходность обыкновенной акции |

6,85 % |

7,94 % |

6,43 % |

6,49 % |

3,90 % |

|

Доходность привилегированной акции |

8,25 % |

9,04 % |

8,62 % |

8,71 % |

7,17 % |

|

Доля обыкновенных акций |

92,47 % |

||||

|

Доля привилегированных акций |

7,53 % |

||||

|

|

8,97 % |

10,3 % |

8,98 % |

8,84 % |

6,19 % |

*Источник: расчеты автора, rt.ru, moex.com

Таблица 4

Ставки дисконтирования по модели CAPM

|

Дисконтирование денежных потоков |

2018 |

2017 |

2016 |

2015 |

2014 |

|

Безрисковая ставка |

8,84 % |

9,25 % |

9,09 % |

9,34 % |

10,30 % |

|

Средняя безрычажная бета для отрасли телекоммуникационных услуг (растущие рынки) |

0,77 |

0,78 |

0,70 |

0,88 |

0,73 |

|

Рыночная премия за вложения в рискованный актив (ERP) |

9,43 % |

7,96 % |

9,24 % |

10,17 % |

8,60 % |

|

Ставка дисконтирования (номинальная) |

16,10 % |

15,46 % |

15,56 % |

18,29 % |

16,58 % |

|

Ставка дисконтирования (реальная) |

12,28 % |

12,64 % |

9,65 % |

4,76 % |

4,70 % |

|

Уровень инфляции |

3,40 % |

2,50 % |

5,39 % |

12,91 % |

11,35 % |

*Источник: расчеты автора, damodaran.com, cbr.ru,economy.gov.ru

Элементы, входящие в состав и в процесс расчета перечисленных ставок дисконтирования, также предлагается использовать в корреляционном анализе в рамках данной методики. К ним относятся показатели рентабельности собственного и заемного капитала, их доли в структуре капитала компании, величина чистой прибыли, доходность акций и выплаченные по ним дивиденды. Также, в анализ будут включены внешние статистические факторы — величина безрисковой ставки, коэффициент ![]() для отрасли и рыночная премия за вложение в рискованный актив

для отрасли и рыночная премия за вложение в рискованный актив ![]() .

.

Помимо ставок дисконтирования и их элементов в корреляционном анализе предлагается рассмотреть фундаментальные величины для бизнеса — рыночную капитализацию, балансовую стоимость и ретроспективные цены акций. Соберем эти данные компании за 2014–2018 гг.

Таблица 5

Стоимостные показатели ПАО «Ростелеком» (млн руб.)

|

Показатель |

2018 |

2017 |

2016 |

2015 |

2014 |

|

Рыночная капитализация (обыкн.) |

187 891 |

163 687 |

215 906 |

234 935 |

228 323 |

|

Рыночная капитализация (привил.) |

12 699 |

11 702 |

13 108 |

14 250 |

13 707 |

|

Рыночная капитализация |

200 591 |

175 389 |

229 014 |

249 185 |

242 031 |

|

Цена акций (обыкн.), руб. |

72,97 |

63,57 |

83,85 |

91,24 |

85,54 |

|

Цена акций (привил.), руб. |

60,60 |

55,84 |

62,55 |

68,00 |

56,45 |

|

Балансовая стоимость |

602 685 |

568 874 |

562 495 |

569 835 |

549 457 |

*Источник: moex.com, rt.ru

Этап 2

На втором этапе производятся статистические расчеты, определяющие характер взаимосвязи между всеми показателями, подготовленными на первом этапе. Для вычислений предлагается использовать функцию «Корреляция» из пакета «Анализ данных» программной среды Microsoft Excel. В результате будут получены линейные коэффициенты парной корреляции, принимающие значения от −1,0 до +1,0.

Для более тщательного анализа, предлагается исследовать взаимосвязи между ставками дисконтирования, балансовой стоимостью, рыночной капитализацией и распределением денежных потоков с помощью методов регрессионного и дисперсионного анализа. Данный инструментарий позволяет рассмотреть качество и адекватность исследуемой модели и, при наличии зависимости, описать её характер в виде уравнения регрессии. Для вычислений предлагается использовать функцию «Регрессия» из пакета «Анализ данных» программной среды Microsoft Excel. Для получения рангового коэффициента корреляции Спирмена может быть использована функция «Ранг и персентиль».

После подготовки всех исходных данных, проведем вычисление коэффициентов парной корреляции.

Таблица 6

Коэффициенты парной корреляции ПАО «Ростелеком»

|

Наименование показателя |

Операционная деятельность |

Инвести-ционная деятельность |

Финансовая деятельность |

|||

|

ПДП |

ОДП |

ПДП |

ОДП |

ПДП |

ОДП |

|

|

Рыночная капитализация (обыкн.) |

0,68 |

0,09 |

-0,89 |

0,51 |

-0,66 |

-0,66 |

|

Рыночная капитализация (привил.) |

0,60 |

0,27 |

-0,78 |

0,65 |

-0,70 |

-0,72 |

|

Рыночная капитализация |

0,68 |

0,09 |

-0,89 |

0,51 |

-0,66 |

-0,66 |

|

Цена акций (обыкн.) |

0,63 |

0,07 |

-0,86 |

0,48 |

-0,68 |

-0,68 |

|

Цена акций (привил.) |

0,05 |

0,13 |

-0,30 |

0,30 |

-0,60 |

-0,59 |

|

Балансовая стоимость |

-0,93 |

0,59 |

0,81 |

0,26 |

0,50 |

0,45 |

|

Стоимость собственного капитала (ROE) |

0,90 |

0,10 |

-0,81 |

0,45 |

-0,61 |

-0,64 |

|

Чистая прибыль (стр. 2400) |

0,91 |

0,10 |

-0,81 |

0,46 |

-0,66 |

-0,68 |

|

Стоимость заемного капитала |

0,55 |

-0,84 |

-0,53 |

-0,64 |

-0,58 |

-0,48 |

|

Вес акционерного (собственного) капитала |

0,92 |

-0,46 |

-0,81 |

-0,14 |

-0,87 |

-0,82 |

|

Вес заемного капитала |

-0,92 |

0,46 |

0,81 |

0,14 |

0,87 |

0,82 |

|

WACC 1 |

0,94 |

0,01 |

-0,85 |

0,38 |

-0,67 |

-0,69 |

|

Дивиденд на одну обыкновенную акцию |

-0,34 |

-0,15 |

0,22 |

-0,24 |

-0,30 |

-0,26 |

|

Дивиденд на одну привилегированную акцию |

-0,19 |

-0,15 |

0,07 |

-0,17 |

-0,45 |

-0,41 |

|

Доходность обыкновенной акции |

-0,65 |

-0,19 |

0,73 |

-0,53 |

0,19 |

0,22 |

|

Доходность привилегированной акции |

-0,39 |

-0,38 |

0,44 |

-0,60 |

-0,10 |

-0,05 |

|

WACC 2 |

-0,59 |

-0,28 |

0,66 |

-0,59 |

0,15 |

0,19 |

|

Безрисковая ставка |

0,72 |

0,25 |

-0,69 |

0,57 |

-0,29 |

-0,34 |

|

Средняя безрычажная бета для отрасли телекоммуникационных услуг (для растущих рынков) |

0,05 |

0,45 |

0,10 |

0,40 |

-0,66 |

-0,71 |

|

Рыночная премия за вложения в рискованный актив (ERP) |

-0,04 |

0,39 |

-0,26 |

0,55 |

-0,45 |

-0,47 |

|

Ставка дисконтирования (номинальная) |

0,67 |

0,45 |

-0,68 |

0,77 |

-0,57 |

-0,63 |

|

Ставка дисконтирования (реальная) |

-0,81 |

0,01 |

0,82 |

-0,36 |

0,94 |

0,94 |

Источник: расчеты автора

Дополнительно, проведем расчет коэффициентов корреляции между рыночной капитализацией, балансовой стоимостью и ставками дисконтирования.

Таблица 7

Коэффициенты корреляции стоимости иставок дисконтирования

|

Показатель |

Рыночная капитализация |

Балансовая стоимость |

|

Балансовая стоимость |

-0,46 |

1,00 |

|

WACC 1 |

0,76 |

-0,79 |

|

WACC 2 |

-0,68 |

0,48 |

|

Ставка дисконтирования (номинальная) |

0,83 |

-0,40 |

|

Ставка дисконтирования (реальная) |

-0,87 |

0,57 |

*Источник: расчеты автора

Этап 3

Третий этап предполагает анализ и научное осмысление полученных результатов. Для начала рассмотрим коэффициенты корреляции и определим степень их значимости по следующему принципу ранжирования.

Таблица 8

Уровни связи коэффициентов парной корреляции

|

Уровень зависимости |

Значение коэффициента корреляции |

|

Полная корреляция |

Более 0,9 |

|

Высокая |

0,7–0,9 |

|

Средняя |

0,5–0,7 |

|

Низкая |

0,3–0,5 |

|

Отсутствие корреляции |

0–0,3 |

Результаты будут включать в себя отрицательные значения, свидетельствующие о наличии обратной связи между величинами. Для вычисления средних значений коэффициентов необходимо привести их к абсолютному значению (модуль числа) с помощью функции «ABS». Дальнейший анализ рекомендуется проводить в разрезе каждого денежного потока с целью выявления особо значимых зависимостей. Следует определить, какие ставки дисконтирования наиболее чувствительны к управлению денежными потоками, и как именно притоки и оттоки влияют на формирование их значений.

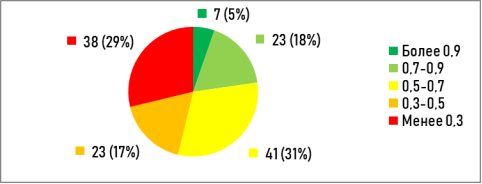

Анализ полученных результатов показывает, что из 132 связей, исследованных в таблице 6, лишь 7 имеют тесную корреляционную связь (коэффициент корреляции более 0,9), 23 связи имеют высокую зависимость (0,7–0,9). Среднее значение коэффициентов по медианным значениям составило 0,59, что свидетельствует о наличии умеренной взаимосвязи между величинами. Представим полученные данные в виде диаграммы.

По итогам анализа наиболее высокое влияние на формирование ставок дисконтирования показал положительный денежный поток по основной деятельности. Он продемонстрировал прямое влияние на объем чистой прибыли (0,91) и средневзвешенную ставку стоимости капитала ![]() (0,94), которые увеличивались пропорционально величине данных притоков. Интересно отметить, что притоки операционной деятельности влияли на балансовую стоимость и вес заемного капитала с обратной пропорциональностью. Чем меньше становился денежный поток основной деятельности, тем больше росла балансовая стоимость и доля заемных средств.

(0,94), которые увеличивались пропорционально величине данных притоков. Интересно отметить, что притоки операционной деятельности влияли на балансовую стоимость и вес заемного капитала с обратной пропорциональностью. Чем меньше становился денежный поток основной деятельности, тем больше росла балансовая стоимость и доля заемных средств.

Рис. 1. Структура коэффициентов парной корреляции

Также наиболее высокую корреляцию показала связь между ставкой дисконтирования модели CAPM (учитывающая инфляцию) и денежными потоками финансовой деятельности — более 0,94. Чем выше становилась ставка (от 7,56 % в 2014 г. и до 11,88 % в 2018 г.), тем выше становилась величина потоков от финансовых операций. Данная тенденция могла быть связана с увеличением заемных средств и удорожанием стоимостей кредитов.

Положительный денежный поток от инвестиционной деятельности показал высокую обратную корреляцию с большинством показателей (более −0,8). Рыночная капитализация снижалась на протяжении последних лет от 242 млрд руб. в 2014 г. до 200,6 млрд руб. в 2018 г., вместе с чем возрастали притоки от инвестиционных операций.

Потоки от финансовых операций показали в целом среднюю обратную зависимость по отношению ставкам дисконтирования (0,57–0,72). В разрезе данных потоков наибольшую взаимосвязь показали показатели долей собственного и заемного капитала — более 0,8. Наименьшую корреляцию продемонстрировали оттоки по операционной и инвестиционной деятельности.

Этап 4

На заключительном этапе необходимо определить, денежные потоки каких видов деятельности показывают наиболее существенную корреляцию с анализируемыми показателями. В зависимости от качества связей может быть определена стратегия, соответствующая своим денежным потокам — операционная, инвестиционная или же финансовая. Проведенный анализ выявит эффективные, «работающие» механизмы и факторы, оказывающие прямое влияние на итоговую стоимость. Соответственно, в рамках логики данной методики рекомендуется обратить внимание именно на такие факторы и усилить их. На основе предлагаемой методики анализа может быть выбрана не только стратегия управления стоимостью, но и различные элементы стратегий с целью их сочетания и комбинаций.

Выберем стратегию управления стоимостью в зависимости от результатов анализа. По его итогам, положительные денежные потоки в большей степени влияют на формирование ставок дисконтирования.

В качестве выбора стратегий по управлению стоимости компании рассмотрим финансовую стратегию и денежные потоки от финансовой деятельности. Как показал анализ таблицы 6, именно денежные потоки финансовой деятельности оказывают среднее умеренное влияние на элементы стоимости, причем демонстрируя отрицательную корреляцию. Другими словами, чем выше становился объем заемных средств компании, тем ниже становилась цена акций, рыночная капитализация, объем чистой прибыли, средневзвешенная стоимость капитала и другие показатели. Коэффициенты корреляции показывают не высокие значения, но умеренных связей достаточно много, на основе чего можно утверждать о существенном влиянии данных денежных потоков на стоимость. В соответствии с анализом, очевидно, что одной из важнейших финансовых задач является изменение структуры капитала компании и устранение недостатка ЧОК.

В качестве мер по управлению стоимостью в рамках финансовой стратегии предлагается изменение структуры капитала компании в соотношении 50/50 заемного и собственного капитала. Для достижения такой пропорции предлагается сокращать объем долгосрочной задолженности на 10 % каждый год в течение всего прогнозного периода при условии, что объем краткосрочной задолженности будет сохраняться на одном уровне средних значений. Таким образом, в постпрогнозном периоде, сумма заемных средств должна будет сравняться с уровнем собственного капитала, что даст существенный прирост стоимости компании при прочих равных обстоятельствах.

Спрогнозируем долгосрочные обязательства с ежегодным темпом прироста -10 % таким образом, чтобы краткосрочные обязательства оставались на среднем уровне, а суммарный объем заемных средств в постпрогнозном периоде относительно сравнялся с уровнем собственного капитала компании. Уровень краткосрочных обязательств возьмем как средний за пятилетний период 2014–2018 гг.

Таблица 9

Прогноз показателей компании врамках финансовой стратегии (млрд руб.)

|

Показатель |

2019 |

2020 |

2021 |

2022 |

ПП |

|

Долгосрочные обязательства |

211,4 |

190,3 |

171,2 |

154,1 |

138,7 |

|

Краткосрочные обязательства |

126,6 |

126,6 |

126,6 |

126,6 |

126,6 |

|

Обязательства всего |

316,8 |

297,8 |

280,7 |

265,3 |

251,4 |

|

Капитал и резервы |

248,9 |

250,4 |

251,9 |

253,4 |

254,9 |

|

Изменение долгосрочной задолженности |

-21,1 |

-19,0 |

-17,1 |

-15,4 |

-13,9 |

*Источник: расчеты автора

На основании данных расчетов получены величины изменения долгосрочной задолженности, что является элементом денежного потока на собственный капитал и повлияет на итоговую стоимость компании.

Далее, проведем оценку стоимости ПАО «Ростелеком» при измененной структуре капитала, в которой соотношение заемных и собственных средств составляет 50/50. Стоимость компании, вычисленная при помощи метода дисконтированных денежных потоков в рамках доходного подхода, составляет 433,2 млрд руб. Сравним полученные результаты до и после применения финансовой стратегии в таблице.

Таблица 10

Сравнение полученных результатов

|

|

До применения стратегии |

После применения стратегии |

|

Доля собственных и заемных средств, % |

41,1 % и 58,9 % |

49,6 % и 50,4 % |

|

Стоимость компании в рамках доходного подхода, руб. |

254 044 704 000 |

433 150 623 000 |

|

Изменение, руб. |

+179 105 919 000 (+70,5 %) |

|

*Источник: расчеты автора

После реализации финансовой стратегии стоимость компании увеличится на 179,1 млрд руб. и составит 433,1 млрд руб.

В зависимости от того, какая поставлена цель, при управлении стоимостью оценщик может влиять на факторы, формирующие ставку дисконтирования с помощью наиболее коррелирующих денежных потоков. Соответственно, для ПАО «Ростелеком» могут быть выбраны операционная и финансовая стратегии, ориентированные на дифференциацию. Согласно данным анализа, стоимость компании будет понижаться при увеличении денежных потоков от инвестиционной деятельности, в связи с чем применение элементов инвестиционной стратегии не рекомендуется. Рост стоимости компании может быть вызван снижением потоков от финансовой деятельности, в случае если будет понижаться доля заемных средств. Элементы данной стратегии будут направлены на выстраивание оптимальной структуры капитала, при которой у предприятия не возникнет проблем с ликвидностью, а стоимость компании будет увеличиваться.

Предлагаемая методика анализа демонстрирует, каким способом могут быть рассмотрены и проанализированы ставки дисконтирования и денежные потоки компании. На её основе можно провести глубокий анализ финансового устройства компании, дать конкретные рекомендации и найти оптимальное решение по увеличению стоимости. В зависимости от цели, в процессе анализа могут исследоваться как ставки дисконтирования, так и сами денежные потоки, а также их корреляция. По итогам анализа возможно выявить наиболее перспективные направления по управлению стоимостью бизнеса.

Литература:

- Дамодаран А. Инвестиционная оценка. Инструменты и техника оценки любых активов / А. Дамодаран; пер. с англ. — М.: Альпина Бизнес Букс, 2019.

- http://cbr.ru (Официальный сайт Центрального Банка РФ)

- http://economy.gov.ru (Официальный сайт Министерства экономического развития РФ)

- http://moex.com (Официальный сайт ПАО «Московская Биржа»)

- http://rt.ru (Официальный сайт ПАО «Ростелеком»)