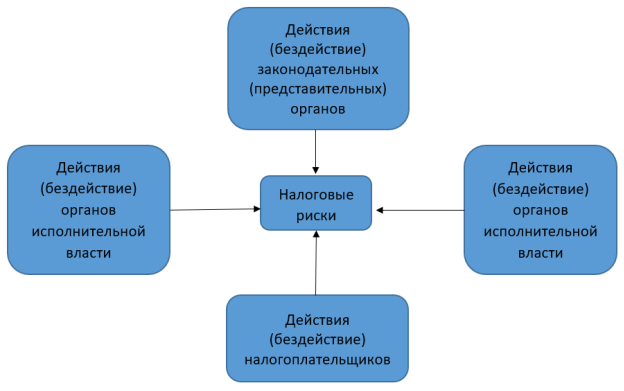

Идентификация риска — это процесс выявления субъектов, объектов и ситуаций, несущих риск, факторов риска и классификации риска по видам. Основной целью идентификации рисков является создание условий для возможности их последующего измерения и снижения. Для идентификации источников возникновения налоговых рисков, риски, вызванные действиями (бездействием) государственных органов, можно подразделить на:

– риски, вызванные действиями (бездействием) законодательных (представительных) органов;

– риски, вызванные действиями (бездействием) органов исполнительной власти;

– риски, вызванные действиями (бездействием) судебных органов. Кроме того, действия (бездействие) налогоплательщика могут провоцировать возникновение налогового риска (рис. 1).

Рис. 1. Источники возникновения налоговых рисков

Таким образом, для идентификации и оценки налоговых рисков необходимо результаты действий (бездействия) налогоплательщика соотнести с результатами действий (бездействия) государственных органов и (или) органов местного самоуправления. Данные результаты могут носить как реализованный, так и планируемый (предполагаемый) характер. При этом, исходя из указанных источников возникновения, можно предложить условную шкалу оценки экспертами возможных налоговых рисков в результате действий (бездействия) налогоплательщика, квалифицируя их как высокие, средние или низкие, в соответствии со следующими критериями:

– высокий риск — требования налогового законодательства, по мнению экспертов, нарушены, а позиция Минфина России и (или) налоговых органов достаточно обоснована и неблагоприятна для налогоплательщика (отрезок 3); арбитражная практика отсутствует (отрезок 5) либо сложилась не в пользу налогоплательщика (отрезок 6);

– средний риск — требования налогового законодательства, по мнению экспертов, не нарушены, но позиция Минфина России и (или) налоговых органов неблагоприятна для налогоплательщика (отрезок 2); арбитражная практика отсутствует либо позиция судов неоднозначна (отрезок 5).

– низкий риск — требования налогового законодательства, по мнению экспертов, не нарушены (отрезки 1 и 2); позиция Минфина России и (или) налоговых органов неблагоприятна для налогоплательщика (отрезок 2), неоднозначна или отсутствует (отрезок 1), но арбитражная практика сложилась в пользу налогоплательщика (отрезок 4).

Для количественной оценки налогового риска можно использовать по аналогии методику, предложенную для примерной оценки вероятности последствий условного факта хозяйственной деятельности (приложение к Положению по бухгалтерскому учету «Условные факты хозяйственной деятельности» ПБУ 8/01, утвержденному приказом Минфина России от 29.11.2001 № 96н), в соответствии с которой малая вероятность оценивается как 0–5 %, средняя — 5–50 %, высокая 50–95 %.

Существуют и другие критерии оценки уровня налогового риска. Например, Е. Е. Смирнова использует следующие критерии [1]:

– высокий уровень налогового риска — свыше 30 %;

– средний уровень налогового риска — от более 15 % до 30 %;

– низкий уровень налогового риска — в интервале 1–15 %.

Количественным выражением налогового риска будет произведение ожидаемых финансовых потерь при наступлении вероятностного события и процента вероятности потерь: R = S * P, где

R — налоговый риск;

S — возможные финансовые потери при наступлении вероятностного события;

P — вероятность потерь.

Предложенная методика оценки налоговых рисков предназначена для оценки рисков по отдельным хозяйственным операциям.

Существуют три уровня принципов оценки рисков:

1) методологические принципы — принципы, определяющие более общие, концептуальные положения, которые не зависят от особенностей рассматриваемого вида риска (даже инвариантные относительно характера целевых и ценностных установок);

2) методические принципы — непосредственно связаны с видом деятельности, его спецификой и ценностными представлениями;

3) операционные принципы — связанные с однозначностью, достоверностью, наличием информации и возможностью ее обработки.

Достаточно сложным является создание структуры системы принципов.

Данная структура, в свою очередь, должна также удовлетворять определенным правилам, например, таким как полнота и непересекаемость.

Соблюдение принципа полноты означает построение системы, которая максимально учитывала бы все возможные принципы, на всех уровнях. Принцип непересекаемости предполагает, что смысловое содержание одного принципа не должно иметь чего-либо общего с содержанием других принципов оценки рисков.

Рассмотрим некоторые принципы более детально.

Первая группа включает в себя шесть основных методологических принципов, применяемых в оценке налоговых рисков.

Однотипность рисков означает, что представления о налоговом риске у всех участников деятельности совпадают. Данный принцип имеет большое значение, так как невозможно строить стратегию и тактику изучения рисков, если у участников их реализации противоположные мнения.

Позитивность рисков означает, что показатель риска не больше уровня приемлемости. Данный принцип также связывают с достижимостью результатов, то есть риски не должны быть такими, чтобы дело было безнадежным.

Объективность предполагает, что при оценке налогового риска нужно обеспечить правильное отражение структуры и характеристик изменяющихся параметров налогообложения объекта. При этом необходимо опираться на правильные качественные и количественные показатели процессов и по возможности учитывать степень недостоверности и неопределенности, всегда присущую будущему.

Корректность представляет собой набор формальных требований, к которым относятся:

1) интервальная монотонность — на определенном интервале значений показателей при увеличении интенсивности деятельности пропорционально возрастает величина риска;

2) непропорциональность — то есть рост налогового риска не прямо пропорционален увеличению интенсивности деятельности;

3) переходность — предусматривает, что если первая ситуация менее рисковая, чем вторая, а вторая меньше, чем третья, то, соответственно, первой ситуации присущ меньший уровень риска, чем третьей.

4) аддитивность — если налоговый риск одного вида деятельности — Р1, а второго — Р2, то при одновременном ведении этих видов деятельности общий налоговый риск равен сумме отдельных рисков: Робщ= Р1 + Р2.

Комплексность рисков — общая совокупность налоговых рисков объекта должна образовать иерархическую замкнутую систему.

Взаимозависимость — возникновение одних рисков прямо или опосредованно влечет за собой возникновение других.

Естественно, группа методологических принципов не ограничивается представленными шестью.

Рассмотрим следующий уровень оценки рисков — методические принципы. Нам целесообразно рассматривать лишь ту группу принципов, которую непосредственно можно отнести к налоговым рискам (рис. 3).

Диссонансируемость — любая новая деятельность привносит в окружающую действительность что-то специфическое; данная специфика в итоге и определяет величины конкретных показателей. Следовательно, величина налогового риска тем больше, чем значимее величина диссонанса от новой деятельности.

Разновоспринимаемость — предполагается, что различные участки деятельности имеют несовпадающие интересы и, соответственно, разное отношение к возможным ущербам.

Динамичность — необходимость учитывать изменчивость налоговых рисков и давать однозначную характеристику предполагаемой динамике процессов.

Согласованность — принцип основан на несинхронности отдельных этапов деятельности, неравномерности вложения ресурсов, различности целевых установок. При ведении экономической деятельности риски начинают наступать в определенный момент и процессы их предупреждения должны быть согласованы с другими процессами.

К третьему уровню относятся операционные принципы оценки рисков.

Наиболее значимыми для оценки налоговых рисков, на наш взгляд, являются моделируемость и симплифицируемость рисков.

Моделируемость — возможность описания ситуации возникновения налоговых рисков моделью. Но не следует путать принцип моделируемости и метод моделирования — последний применяется для расчета величины риска, в то время как первый определяет правила моделируемости [2].

Оценка уровня налогового риска является одним из важнейших этапов управления риском. В различных экономических источниках даются различные определения оценки рисков; в общем случае под данным понятием понимается системный процесс выявления факторов ивидов риска, атакже их количественная оценка, то есть методология оценки рисков сочетает дополняющие друг друга количественный икачественный подходы.

Для проведения анализа и оценки возможных налоговых рисков необходима полная и качественная информационная база.

Выделяются два этапа оценки налогового риска: качественный и количественный.

Задачей качественной оценки риска является выявление источников и причин риска, этапов, при выполнении которых возникает риск, то есть:

– определение потенциальных зон возникновения риска;

– выявление налоговых рисков, сопутствующих деятельности объекта;

– прогнозирование возможных выгод и негативных последствий.

Основная цель данного этапа оценки — выявить основные виды налоговых рисков, которые могут возникнуть при ведении деятельности.

Преимущество такого подхода заключается в том, что уже на начальном этапе оценки руководитель предприятия может наглядно оценить степень рискованности по качественному составу налоговых рисков и отказаться от осуществления принятого налогового решения.

Итоговые результаты качественной оценки налогового риска, в свою очередь, служат исходной информацией для проведения количественной оценки, то есть оцениваются только те налоговые риски, которые будут присутствовать при осуществлении конкретных налоговых решений.

На этапе количественной оценки налогового риска вычисляются числовые значения величины отдельных рисков и риска, присущего объекту в целом. Также выявляется ущерб и дается стоимостная оценка возможного проявления налогового риска. Завершающей стадией количественной оценки рисков является разработка системы мероприятий по снижению налоговых рисков и расчет их стоимостного эквивалента.

Количественный анализ можно формализовать, для чего используются методы, применяемые в теории вероятностей, математической статистике, теории исследования операций. Наиболее распространенными методами количественной оценки налогового риска являются статистические, аналитические методы, метод экспертных оценок, метод аналогов [3].

Суть статистических методов оценки налогового риска заключается в определении вероятности возникновения у налогоплательщика потерь на основе имеющихся статистических данных о доначислении налогов, пеней и штрафов за предшествующие периоды и установлении зоны риска, коэффициента риска и т. д.

В целом статистическая оценка налогового риска предусматривает ряд процедур, зависящих от конкретной ситуации. Но при обобщении данных методов можно предложить общую методику статистической оценки налогового риска, состоящую из 11 блоков, 7 из которых аналитические, а 4 — логические.

Главным достоинством статистических методов оценки налоговых рисков является возможность анализировать и оценивать различные варианты развития событий и учитывать разные факторы возникновения налоговых рисков в рамках одного подхода.

Основным недостатком этих методов является возможность использования в них лишь вероятностных характеристик.

При оценке налоговых рисков возможно применение следующих статистических методов: оценка вероятности исполнения решения, анализ вероятного распределения потока платежей, деревья решений, имитационное моделирование рисков.

Метод оценки вероятности исполнения позволяет дать упрощенную статистическую оценку вероятности исполнения какого-либо решения путем расчета доли выполненных и невыполненных решений в общей сумме.

Метод анализа вероятностных распределений потоков платежей позволяет при известном распределении вероятностей для каждого элемента потока платежей оценить возможные отклонения стоимостей потоков платежей от ожидаемых. Поток с наименьшей вариацией — менее рисковый.

Создание дерева решений обычно используются для анализа рисков событий, имеющих обозримое или разумное число вариантов развития. Они особо полезны в ситуациях, когда решения, принимаемые в момент времени t = n, сильно зависят от решений, принятых ранее, и в свою очередь определяют сценарии дальнейшего развития событий.

Имитационное моделирование является одним из мощнейших методов анализа экономической системы. Под ним обычно понимается процесс проведения на компьютере экспериментов с математическими моделями сложных систем реального мира.

Следующей группой методов, широко применяемых при проведении оценки налоговых рисков, являются аналитические методы.

Данная группа методов позволяет определить вероятность возникновения потерь у налогоплательщика на основе математических моделей и довольно часто используется для оценки риска внедрения инвестиционных проектов.

Таким образом, поскольку методика оценка рисков направлена на идентификацию, анализ и их измерение, то она является центральной частью процесса управления налоговыми рисками. Анализ и измерение риска включает рассмотрение вероятности и последствий риска на основе которых определяется подход к управлению данным видом риска. В рамках анализа вероятности должны быть выделены факторы риска, характерные для компаний. Главной задачей для компаний, имеющих структурные подразделения (в виде представительств или самостоятельных юридических лиц) в разных странах, является своевременная идентификация ключевых налоговых рисков в международном масштабе и их оценка. После идентификации, анализа и оценки налоговых рисков необходимо принять решение о том, как ими управлять.

Литература:

- Смирнова Е.Е. Налоговый контроль в цифровой экономике // Финансы. - 2017. - N 11. - С.32-34.

- Ступина, А.О. Оптимизация и минимизация налоговых платежей организации // Налоговый вестник.-2017.-№2.-С.20-25

- Мизгулин Д.А. Методологические подходы к определению содержания рисков в сфере налогообложения и налоговых рисков // Известия Санкт-Петербургского государственного экономического университета. 2011. № 1.