В статье рассмотрены динамика российского рынка спортивных товаров на современном этапе, выделены факторы, объясняющие положительную динамику спортивного ритейла в России, рассмотрены структура продаж спортивных товаров, по оценкам аналитиков выделены Топ-10 магазинов, занимающие более 2/3 российского рынка спортивного ритейла. Сделаны выводы об увеличении доли на рынке спортивных сетевых магазинов.

Ключевые слова: спортивный ритейл, рынок спортивных товаров, объём продаж, спорт, бренд, онлайн-продажи.

Динамика международного рынка спортивных товаров. Рынок спортивных товаров в мире по мнению множества экспертов можно отнести к числу одного из крупнейших, ведь за последние годы его объем по некоторым оценкам составил более $200 млрд в год. В рынок спортивных товаров входят не только крупные международные корпорации, но также и сотни тысяч компаний малого и среднего бизнеса, которые обеспечивают миллионы рабочих мест и вносят весомый вклад в ВВП своих государств. Лидерами по объемам продаж являются категории спортивного снаряжения и спортивной одежды, а замыкает тройку лидеров спортивная обувь.

Наиболее активными потребители спортивных товаров являются жители стран США и Европы. Большая часть (более 70 %) всего мирового производства спортивной продукции приходится на Китай, однако в этой стране пока нет ни одного собственного раскрученного спортивного бренда.

Динамика российского рынка спортивных товаров. Современный российский рынок розничной торговли спортивными товарами обладает инертностью и большим потенциалом развития.

Ещё недавно практически все магазины спортивных товаров были ориентированы на продажу дорогих известных мировых брендов. Но за последние годы произошло изменение понимания целевой аудитории. Теперь компании, вышедшие и закрепившиеся на российском рынке, стали значительно расширять ассортимент, ставя в приоритет потребителей со средним заработком. В связи с чем значительно расширился ассортимент товаров менее известных марок.

Стоить отметить, что всё больше в сетевых магазинах стала появляться продукция отечественных производителей спортивных товаров, которая соответствует европейским требованиям и стандартам, изготовленная из высококачественных материалов на современном оборудовании.

На рисунке 1 представлена динамика рынка спортивных товаров в России.

Рис. 1. Динамика рынка спортивных товаров в России [3]

Как видно из рисунка 1, можно наблюдать стабильный рост рынка за последние 10 лет, в среднем на 15–17 % в год. Отрицательный показатель был зафиксирован только в 2009 году, затем рост снова восстановился.

Среди факторов, объясняющих положительную динамику спортивного ритейла в России, можно выделить следующие:

рост популярности здорового образа жизни россиян. Около 60 % россиян занимаются спортом с той или иной периодичностью, из них 17 % тренируются ежедневно, а 22 % — несколько раз в неделю [4].

потребители «среднего класса» являются основными потребителями спортивных товаров;

стремительный рост числа торговых центров, практически в каждом из которых представлен минимум один спортивный сетевой магазин;

растёт мода на спортивный стиль у массового потребителя. Популярность спортивного стиля (casual, life style, sport fashion) у россиян связана не столько с интересом к спорту, сколько с модой на здоровый образ жизни, распространением молодежных тенденций на рынке одежды и обуви. Большинство неспортивных и спортивных брендов выпускают одежду и обувь на стыке спорта и моды. Наиболее известные и покупаемые марки спортивной одежды и обуви в России: Adidas, Reebok, Puma и Nike.

Структура продажи спортивных товаров.

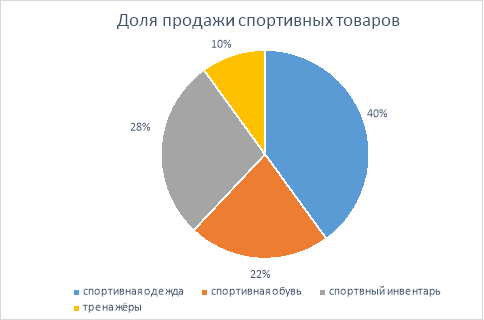

Наибольшую долю (62 %) в структуре объема рынка занимают продажи спортивной одежды (40 %) и обуви (22 %). 28 % составляют продажи спортивного инвентаря и 10 % — тренажёры (рисунок 2).

Рис. 2. Доля продажи спортивных товаров [3]

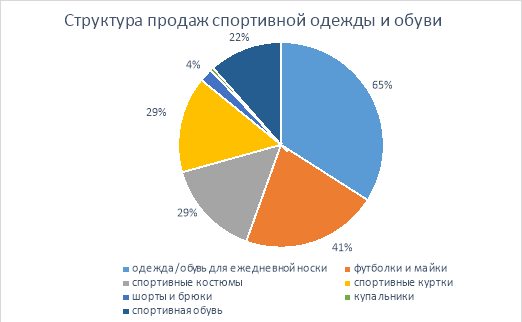

В структуре продаж спортивной одежды и обуви на российском рынке лидируют футболки и майки (41 %), спортивные костюмы (29 %), спортивные куртки (3 %), шорты и брюки (4 %), купальники (1 %), спортивная обувь (22 %) (рисунок 3).

Рис. 3. Структура продаж спортивной одежды и обуви [3]

Спортивные сети на российском рынке.

Спортивный сегмент на российском рынке неоднороден, его составляют как узкоспециализированные игроки со сложным профессиональным снаряжением, так и mass market спорт-фэшна из привычных нам брендов.

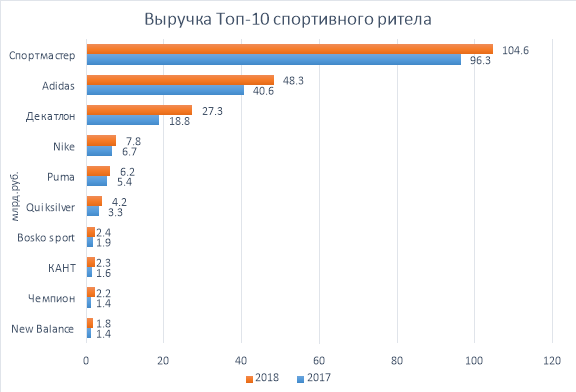

ГК «Спортмастер», ГК «Адидас» и «Декатлон» остаются лидерами российского рынка розничных спортивных сетей по объему выручки в 2017–2018 г. (рисунок 4).

Рис. 4. Выручка Топ-10 спортивного ритейла [2]

Топ-10 сетевых магазинов занимают более 2/3 российского рынка спортивного ритейла.

- Группа компаний «Спортмастер». ГК «Спортмастер» — международная сеть магазинов по продаже спортивных товаров. На протяжение двух десятков лет компания стремительно поднималась среди остальных представителей сегмента и достигла неповторимых высот. На сегодняшний день компания «Спортмастер» возглавляет Топ-10 сетевых спортивных магазинов в рейтинге самых прибыльных и известных розничных сетей, и является генеральным партнером множества турниров и соревнований, в том числе Олимпийских игр.

На начало 2019 г. Компания насчитывает 515 торговых объектов в крупных городах России, активно расширяет пункты выдачи интернет-магазина, а также открывает монобрендовые магазины собственных и дистрибутируемых торговых марок.

- Группа компаний «Adidas». Компания «Adidas» управляет 2464 магазинами по всему миру. В 2017 году ритейл провел в России масштабное сокращение магазинов — более 240 магазинов в 43 городах России. Однако Россия остается для «Adidas» одним из ключевых рынков. В дальнейшем планируется полный отказ от физической розницы в пользу онлайн-продажи.

- Французская сеть Decathlon (Декатлон). Международная сеть Декатлон завоевала известность, предлагая под одной крышей товары для более чем 70 видов спорта. В России компания популярна среди спортсменов-любителей, которых привлекает оптимальное соотношение цены и качества. На территории России представлено 56 магазинов в формате супер- и гипермаркет. С весны 2018 года ритейл стал открывать в России отдельно стоящие объекты (до этого магазины открывались в торгово-развлекательных центрах).

- Американская сеть Nike. Первый фирменный магазин Nike был открыт в Москве при поддержке Delta-MTI в 1994 году. C 2003 года компания начала работать в России самостоятельно. В 2016 году Nike запустила в России интернет-магазин. Сегодня Nike насчитывает 157 магазинов в крупнейших городах страны, годовой оборот оценивается более чем в 11 млрд рублей.

- Немецкая сеть Puma. Сегодня Puma — это международная компания, выпускает модную одежду спортивного стиля, а также экипировку для спорта: футбола, авто и мотоспорта, бега и легкой атлетики, гольфа, регби и фитнеса.

Первые магазины Puma в России были открыты в 1999 году. Сегодня Puma работает в 11 крупнейших городах страны, оперируя сетью из более чем 40 монобрендовых магазинов. В Москве открыто 9 магазинов Puma с расположением в лучших торговых центрах города, а также 7 дисконтов.

- Австралийская сеть Quiksilver. Компания основана в 1969 году. Quiksilver — один из крупнейших производителей обуви, одежды и аксессуаров для серфинга, сноубординга, скейтбординга и схожих видов спорта, которые продаются под брендами Quiksilver, DC Shoes, Roxy. В России у компании 57 магазинов.

- Российский бренд Bosco Sport («Боско Спорт»). Марка Bosco Sport возникла в 2001 году, и вскоре вошла во Всемирную ассоциацию производителей спортивной одежды. Каждая коллекция Bosco Sport разрабатывается дизайнерами компании, и затем шьется на итальянских, турецких и китайских фабриках. Главная особенность дизайна одежды Bosco Sport — использование цветов национального флага РФ (белый, синий, красный), а также узоров, напоминающих мотивы русских народных промыслов. Среди них — узор «Жар-Птица» и «Перо Жар-Птицы».

- Российская сеть «КАНТ». Группа компаний «КАНТ» основана в 1989 году и включает в себя21 спортивный магазин в крупных городах России, старейшую горнолыжную школу «Нагорная», одноименный спортивный комплекс на м. Нагорная, ресторан Альпийской кухни «Шале», теннисные корты, тренажерный зал, батутный комплекс, пункты проката и сервисные центры.

Ритейл специализируется на таких видах спорта, какгорные лыжи, сноубординг, беговые лыжи и бег, туризм, альпинизм и велоспорт.

- Российская сеть «Чемпион». Сеть спортивных магазинов «Чемпион» — федеральная сеть спортивных магазинов, которые представлены в таких городах как Уфа, Стерлитамак, Салават, Нефтекамск, Оренбург, Тольятти, Казань. Сеть работает в двух форматах: спортивные супермаркеты медиум-класса и спортивные супермаркеты эконом-класса.

Сеть «Чемпион» направлена на потребителей с разными доходами, которые занимаются профессиональным спортом или просто любителей.

- Американский бренд New Balance. В 2011 в ТРЦ «Метрополис» состоялось долгожданное открытие первого в России магазина спортивной обуви и одежды New Balance.

Сегодня сеть New Balance представлена в Москве, Санкт-Петербурге, и Ростове-на-Дону. В них можно купить как спортивную одежду и кроссовки New Balance, так и lifestyle для каждодневного использования.

Таким образом, перспективы развития спортивного ритейла в России заключаются в следующем:

1. Современный рынок спортивного ритейла более консолидирован по сравнению с другими российскими рынками. Ожидается, что в ближайшее время игроки увеличат свою долю на рынке. В крупных городах, таких как Москва, Санкт-Петербург уже произошло перенасыщение, поэтому в планах ритейла — выход на региональные рынки и развитие франчайзинга. К примеру, ГК «Спортмастер», развивает в стране, несколько франшиз: «Спортландия», «Columbia» и «Weekender».

2. Спортивный ритейл постепенно переходит на онлайн-площадки.

Потребители массово переходят на шопинг в сети, а объемы средств, которые розничные продавцы инвестируют в технологии, прогрессивно растут. Таким образом, компании стремятся повысить свою ценность для потребителей, улучшить репутацию бренда и сам клиентский опыт. Интернет стал бизнес инструментом, преобразившись из информационной базы в торговую систему. Например, немецкий производитель спортивной одежды «Adidas» продолжит закрывать магазины в рамках наращивания объёмов онлайн-продаж. К 2020 Adidas рассчитывает увеличить доходы от онлайн-продаж в два раза — до €4 млрд.

3. В настоящее время государство уделяет большое внимание спорту и здоровому образу жизни. По данным Министерства спорта РФ, сейчас в России спортом занимаются около 50 миллионов человек. К 2024 году этот показатель должен вырасти до 55 % (до 80 миллионов человек).

Национальный проект «Демография» является одним из ключевых национальных проектов в России на период с 2019 по 2024 год, в рамках которого предстоит реализовать программу «Спорт — норма жизни», финансирование которой составляет 150 млрд. руб. В рамках федерального проекта будут построены спортивные комплексы по всей России, футбольные поля, катки, физкультурно-оздоровительные центры, которые создадут новое качество занятий спортом.

Проект направлен на содействие в формировании и реализации Стратегии развития физической культуры и спорта в Российской Федерации до 2030 года на региональном и федеральном уровнях и на реализацию задач, поставленных в Указе Президента Российской Федерации от 07.05.2018 г. № 204 «О национальных целях и стратегических задачах развития Российской Федерации на период до 2024 года».

Развитие массового спорта в России объединит спортивных ритейлеров и общество. Все это приведёт к дальнейшему развитию рынка спортивных товаров.

Литература:

- В России стартовал проект «Россия — страна массового спорта» // РИА-Новости — 31.05.2019

- Исследование компании NeoAnalytics «Анализ российского розничного рынка по продаже спортивных товаров: итоги 2018 г.». — 2019 г.

- Исследование независимой международной компании Euromonitor International — 2019 г.

- Об этом свидетельствуют данные опроса ВЦИОМа, «РИА Новости» - сентябрь 2019 г.