В статье рассмотрены теоретические и практические аспекты совершенствования финансовой деятельности предприятия. Выделены ключевые проблемы, приводящие к ухудшению финансовых показателей. Даны рекомендации с целью определения резервов повышения финансовых результатов предприятия.

Ключевые слова: финансовые результаты; финансовые показатели; финансовая устойчивость; конкурентоспособность; финансовое состояние; финансовая деятельность.

Ключевая задача каждого предприятия — это генерирование чистой прибыли, которая является основной мотивацией предпринимателей и менеджеров, руководящих компанией. Финансовые результаты предприятия — это ключевая сторона, которая и формирует понятием о том, будет ли организация генерировать прибыль, или нет. По причине отрицательного финансового состояния предприятия, возможны убытки, в некоторых случаях, даже банкротство. Поэтому, вопрос управления финансами и финансовой устойчивости так важны для каждого менеджера и предпринимателя.

Одним из важнейших условий успешного управления финансами предприятия является анализ его финансового состояния и определение резервов повышения экономических результатов. Финансовые результаты фирмы характеризует размещение и использование денежных средств предприятия. Оно обусловлено степенью выполнения финансового плана и мерой пополнения собственных средств за счет прибыли и других источников, если они предусмотрены планом, а также скоростью оборота производственных фондов и оборотных средств. Поскольку выполнение финансового плана в основном зависит от результатов производственной деятельности, значит, что совокупность всех финансовых показателей формируют финансовое состояние предприятия.

Финансовые показатели являются важнейшей характеристикой деловой активности и надежности предприятия. Они определяют уровень платежеспособности предприятия и его потенциал в деловом сотрудничестве, являются гарантом эффективной реализации экономических интересов всех участников хозяйственной деятельности, как самого предприятия, так и его партнеров.

Таким образом, для совершенствования финансовых показателей предприятия необходимы отдельные действия по отношению к ключевым элементам финансового менеджмента. Среди них процесс финансового планирования и бюджетирования, которые сталкиваются со следующими проблемами:

− проблемы эффективности и точности, среди которых, например, более высокий уровень фактических затрат, чем при планировании и т. д.;

− проблемы организационного характера, среди которых кадровое и информационное обеспечение. Примером может служить взаимосвязь бухгалтерии компании с другими подразделениями, когда последние не предоставляют всю необходимую информацию первым, что влияет на процесс финансового планирования.

Для решения подобных проблем необходимо проводить процесс совершенствования системы финансового планирования, целью которого является определение резервов повышения уровня эффективности менеджмента компании. Именно первоочередные проблемы, которые происходят практически у всех российских предприятий становятся основной причиной данного управленческого решения. Зачастую, совершенствование финансового планирования компании предполагает следующие пути решения [1; 2]:

− проводить частую оценку активов по реальной рыночной цене;

− минимизировать и при возможности отказаться от бартерных и иных не денежных расчетов с контрагентами предприятия;

− провести анализ финансовой устойчивости компании при всех этапах стратегического развития, как организации, так и рынка отрасли;

− осуществлять внимательный подход к выбору кредиторов.

Важным элементом финансовой деятельности предприятия выступает и привлечение финансовых ресурсов со стороны внешних источников, для которых важным критерием оценки будет уровень инвестиционной привлекательности предприятия. К примеру, банки оценивают материальную стоимость организации, ее запасы, оборудования и бизнес-процессы. Инвесторы или потенциальные акционеры, оценивают предприятие, как бизнес-единицу, которая благодаря своим уникальным способностям может генерировать прибыль долгий промежуток времени, и кроме того, имеет способность к росту своей производительности.

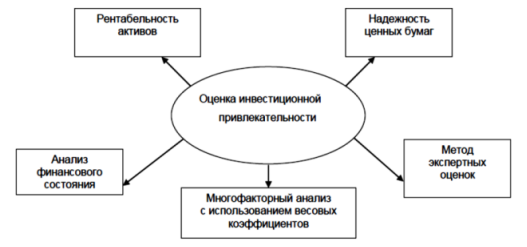

Основные методы оценки инвестиционной привлекательности фирмы представлены на рисунке 1.

Рис. 1. Методы оценки инвестиционной привлекательности [3]

Для того чтобы привлекать внешние источники финансирования к предприятию, стоит провести комплекс мер и действий, направленных на повышение инвестиционной стоимости организации. Проведение мероприятий по повышению уровня инвестиционной привлекательности — это вечный процесс действий, который устремлен в сторону улучшения уровня эффективности деятельности предприятия и его бизнес-процессов. Для повышения уровня инвестиционной привлекательности предприятия важно постоянно обновлять производственные и информационные технологии, которые применяются в деятельности, постоянно совершенствоваться, модернизировать промышленное оборудование, вводить новые виды продукции, которые могут удовлетворять повышение спроса потребителей данного сегмента рынка. Ключевым элементом для повышения инвестиционной привлекательности предприятия являются ее эффективность деятельности, которая измеряется экономическим анализом и финансовой оценкой [4, с.97].

Более того, чтобы улучшить свои финансовые показатели, предприятию стоит сделать акцент на оздоровление своего баланса и структуры активов. Кредиторская задолженность и высокая себестоимость продукции — это ключевые факторы, которые способствуют снижению финансового потенциала компании.

Анализируя российские условия введения предпринимательской деятельности и текущее состояние рыночной конъюнктуры, необходимо предложить следующий список мер по повышению уровня финансовой устойчивости отечественных организаций, что напрямую влияет и на его финансовые показатели [5; 6]:

− разработка долгосрочного стратегического плана развития предприятия и его подразделений;

− бизнес-планирование новых направлений деятельности компании, ее новых продуктов или выхода на новые рынки;

− создание благоприятной кредитной истории, что будет способствовать облегчению займов при росте процентных ставок;

− проведение мероприятий по реформированию (реструктуризации) с целью улучшения финансовой устойчивости;

− усиление контроля и анализа дебиторской задолженности, поскольку в связи с нестабильностью валютного курса рубля участились случаи не реализации продукции ненадежными дистрибьюторами;

− внедрение факторинговых операций и применение финансового лизинга вместо займов;

− создание резервов по сомнительным задолженностям.

Особенно, наибольшую роль в развитии финансовой устойчивости предприятий играют такие инструменты, как обеспечение достаточной подушки безопасности для погашения кредиторской задолженности в будущем периоде, а также умение вовремя и быстро провести реструктуризацию компании, где возможно понадобиться ликвидировать убыточные направления бизнеса, продать их, и даже в первоначальный убыток себе. Именно последний инструмент по обеспечению финансовой устойчивости предприятия в современных условиях является наиболее сложной процедурой для российских управляющих, которые не имеют поддержки со стороны учредителей и акционеров организаций, и тем самым, подвергают себя нежелательному риску.

Кроме того, стоит не забывать и про внешние факторы, которые вызваны сектором финансовых рынков. Если взять за пример прошлый экономический кризис 2014 года, то стоит заметить, что большое количество предприятий были в тяжелом финансовом положении. И причиной такой тенденции были стратегические ошибки в управлении финансами предприятия, а именно: отсутствие грамотного анализа внешней среды, отсутствие инструментов по операциям хеджирования валютных рисков и рисков волатильности на товарно-сырьевых рынках, в том числе нефтяном рынке, которые играет важную роль при формировании затрат на производство и логистику готовой продукции. Таким образом, совершенствование финансовой деятельности предприятия включает в себя комплексную программу, среди которой совершенствование бюджетирования, финансового планирования, анализа внешней среды и рисков, а также увеличение уровня инвестиционной привлекательности организации.

Литература:

- Шептиева О. Е. Совершенствование системы финансового планирования на предприятиях // Актуальные проблемы гуманитарных и естественных наук. — 2016. — № 2–3. — С. 148–152.

- Оганян М. Ш. Совершенствование системы финансового планирования и контроля в организациях // Экономика и предпринимательство. — 2012. — № 7(160).

- Лаврухина Н. В. Методы и модели оценки инвестиционной привлекательности предприятия. URL: http://teoria-practica.ru/rus/files/arhiv_zhurnala/2014/8/ekonomika/lavrukhina.pdf (дата обращения: 18.11.2017).

- Анализ инвестиционной привлекательности организации / под ред. Д. А. Ендовицкого. М.: КНОРУС. — 2010. — 376 с.

- Экономический анализ в оценке бизнеса и управлении инвестиционной привлекательностью компании: учеб. пособие/ Н. А. Казакова. — М.: Финансы и статистика 2013. 240 с.

- Безрукова Т. Л., Шанин И. И., Травникова В. В., Марадудин А. Ф. Методы выявления риска / Международный журнал прикладных и фундаментальных исследований. — 2014. — № 9–3. — С. 103–105.