Статья посвящена особенностям налогообложения доходов физических лиц в Великобритании. Рассмотрены действующие льготы, размер налоговых ставок, степень влияния подоходного налога на формирование государственного бюджета.

Ключевые слова: подоходный налог, Великобритания, налоговая ставка, доход, налоговая льгота.

Подоходный налог является наиболее распространенным налогом во многих странах мира. Он является одним из основных источников формирования государственного бюджета, а также находится в центре любой налоговой системы. Налоговая система Великобритании состоит из двух уровней: государственный бюджет и местные органов самоуправления. Налоговое управление королевства, занимающееся налогами — HM Revenue & Customs.

Налогоплательщиками индивидуального подоходного налога в Великобритании являются физические лица. Согласно налоговому законодательству налогоплательщики разделяются на резидентов и нерезидентов. Доходы резидента Великобритании подлежат обложению независимо от их источника. Нерезидент выплачивает налоги лишь с доходов, полученных на территории этой страны.

Налоговой период в Великобритании отличается от налоговых периодов других государств, в том числе Российской Федерации, поскольку не соответствует календарному году. Начинается он 6 апреля и заканчивается 5 апреля следующего года. Данное обстоятельство связано с тем, что в 1752 году правительство приняло такое решение. При переходе на новый календарь правительство не желало терять прибыль за 11 дней разницы.

Подоходный налог платится из доходов физических лиц, в том числе с многих видов государственных пособий. Однако не все виды дохода подлежат обложению подоходным налогом.

Лица, признанные резидентами, имеют право воспользоваться льготой по подоходному налогу (Рersonal allowance), с которого не платиться подоходный налог. Льгота снижается на 1 фунтов стерлингов на каждые 2 фунтов стерлингов дохода сверх лимита, когда доход превышает 100000 фунтов стерлингов в год. Весь доход, превышающий эту сумму, подлежит налогообложению по прогрессивной шкале.

Кроме личной льготы для резидентов существуют и другие необлагаемые минимумы. Некоторые из налоговых льгот, действующих в стране, представлены в таблице 1 [2].

Таблица 1

Налоговые льготы, действующие вВеликобритании за 2016–2020гг.

|

Виды льгот |

Размер льготы, фунтов стерлингов. |

|||

|

2016–2017гг. |

2017–2018гг. |

2018–2019гг. |

2019–2020гг. |

|

|

Личная льгота |

11000 |

11500 |

11850 |

12500 |

|

Льгота для слепых |

2290 |

2320 |

2390 |

2450 |

|

Дивидендная льгота |

5000 |

5000 |

2000 |

2000 |

|

Льгота для пар 75 + |

8355 |

8445 |

8695 |

8915 |

По таблице 1 можно заметить, что происходит постепенный рост налоговых скидок с каждым годом. Каждый финансовый год размеры льгот пересчитываются исходя из роста индекса розничных цен.

Правительство выполнило свои обязательства по увеличению личного пособия до 12500 фунтов стерлингов в 2019–20 годах, на год раньше, чем планировалось, чтобы люди могли сохранить больше того, что они зарабатывают.

Для льготы семейных пар 75 + возраст лица устанавливается в конце налогового года. Для того чтобы определить право на льготу для семейной пары берется возраст старшего из супругов. По крайней мере, один из партнеров должен был родиться до 6 апреля 1935 года.

Особенностью льгот для слепых является то, что пары, в которых оба супруга или партнера имеют серьезные нарушения зрения, получают двойную сумму пособия для слепых.

Дивидендное пособие, введенное на 2016–2017 годы, означает, что с первых 5000 фунтов стерлингов дивидендного дохода не подлежит уплате подоходный налог независимо от общей суммы полученных дивидендов и не дивидендных доходов. Сумма была сокращена до 2000 фунтов стерлингов в 2018–19 годах [2].

До вступления Великобритании в ЕС, в соединенном королевстве использовалась шедулярная система налогообложения. Данная система предполагает расчет налога к уплате с каждого источника доходов. После вступления Англии в ЕС, стала применяться глобальная система — когда налог определяется от общей суммы доходов. Подоходный налог в Великобритании является прогрессивным, то есть зависит от суммы дохода. Налоговые ставки по налогу и интервалы доходов, облагаемые соответствующими ставками налога, представлены в таблице 2 [3].

Таблица 2

Налоговые ставки по подоходному налогу вВеликобритании за 2016–2020гг.

|

Ставка налога,% |

Размер дохода, фунтов стерлингов. |

|||

|

2016–2017гг. |

2017–2018гг. |

2018–2019гг. |

2019–2020гг. |

|

|

20 |

1–32000 |

1–33500 |

1–34500 |

1–37500 |

|

40 |

32001–150000 |

33501–150000 |

34501–150000 |

37501– 150000 |

|

45 |

Свыше 150000 |

Свыше 150000 |

Свыше 150000 |

Свыше 150000 |

Как видно из таблицы за представленный период налоговые ставки не менялись, но уточнялись границы интервалов прогрессии, в которых действуют эти ставки. Так, если основная ставка (20 %) в 2016 г. применялась к доходам до 32 тыс. фунтов, а в 2017 — до 33,5 тыс. фунтов, то уже с 2018 г. эта ставка стала применяться к доходам менее 34,5 тыс. фунтов, а в 2019 г. это значение было повышено до 37,5 тыс. фунтов. Однако при этом следует заметить, что нижняя граница для максимальной ставки дохода 45 % не изменять в течение этого времени и составляла 150 тыс. фунтов.

Для определения налогооблагаемой базы по подоходному налогу следует сложить все налогооблагаемые доходы, включая налогооблагаемые государственные пособия. Далее убрать из полученной суммы свои необлагаемые налогом льготы.

В настоящее время в Великобритании большинство людей платят подоходный налог через PAYE. Это система используется работодателями и налогоплательщиками для исчисления и уплаты подоходного налога, который уплачивается четырьмя равными долями в течение финансового года. В конце налогового года, когда определится точная сумма полученного вознаграждения, полная информация o налоге передается в налоговую службу и производится окончательный расчет подоходного налога [4, с. 27].

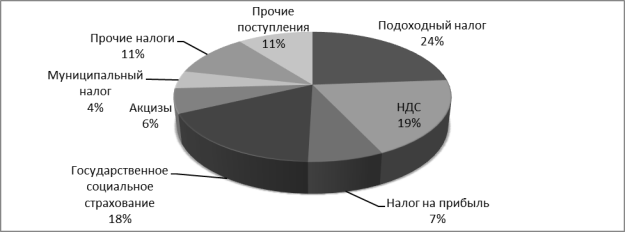

Налоги являются одним из основных источников в бюджете многих стран. Для оценки влияния подоходного налога на объем государственного бюджета Великобритании требуется обратить внимание на диаграмму, представляющую собой структуру ожидаемых поступлений в бюджет в 2019–2020 гг., представленную на рис. 1 [1].

Рис. 1. Структура ожидаемых поступлений в государственный бюджет Великобритании в 2019–20 гг.

По данным диаграммы, представленной на рисунке 1, можно увидеть, что наибольшая доля поступлений в бюджет в Великобритании занимают поступления от подоходного налога. По оценке 2018 года ожидаемые поступления в государственный бюджет королевства составят около 810 миллиардов фунтов стерлингов в 2019–2020 годах.

Таким образом, анализируя порядок налогообложения доходов физических лиц в Великобритании, можно прийти к выводу о том, что данная страна имеет разветвленную систему налоговых льгот и скидок, поддерживающие определенные категории граждан. Кроме этого, индивидуальный подоходный налог представляет собой один из основных источников дохода бюджета Великобритании, а прогрессивное налогообложение по подоходному налогу способствует увеличению доли поступлений в бюджет, что свидетельствует о росте функционирования экономики.

Литература:

- Budget 2018 // Сайт Службы доходов и таможенных пошлин Ее Величества. URL: https://www.gov.uk/government/publications/budget-2018-documents/budget-2018 (дата обращения: 08.12.2019).

- Income tax personal allowances and reliefs, 1990–91 to 2019–20 // Сайт Службы доходов и таможенных пошлин Ее Величества. URL: https://www.gov.uk/government/statistics/income-tax-personal-allowances-and-reliefs (дата обращения: 08.12.2019).

- Rates of income tax: 1990–91 to 2019–20 // Сайт Службы доходов и таможенных пошлин Ее Величества. URL: https://assets.publishing.service.gov.uk/government/uploads/system/uploads/attachment_data/file/792502/Table-a2.pdf (дата обращения: 08.12.2019).

- Александрова Ж. П., Арутюнян Н. Р.. Особенности налогообложения доходов физических лиц в России и зарубежом // Бенефициар. — 2018. — № 23. — С. 26–29.