В данной статье поднимается проблема выбора инструментов финансирования авиакомпаний и структуры их капитала. Рассматриваются инструменты финансирования ПАО «Аэрофлот» и проводится сравнительный анализ показателей доходности и финансовой устойчивости компании по сравнению с другими организациями отрасли.

Ключевые слова: заемный капитал, собственный капитал, инструменты финансирования, лизинг.

Устойчивый спрос на услуги авиакомпаний, как на пассажирские, так и на грузоперевозки поддерживает деятельность авиакомпаний. Однако стоимость самолетов, топливные и нетопливные расходы ставят перед организациями проблему выбора инструмента финансирования, удовлетворяющего условиям приемлемой стоимости и отдачи на инвестированный капитал. Немаловажным моментом также является формирование из выбранных инструментов капитала с такой структурой, которая обеспечила бы финансовую устойчивость организации [2, 5].

Рассмотрим инструменты финансирования и структуру капитала на примере ПАО «Аэрофлот». ПАО «Аэрофлот» является ведущей компанией на рынке российских авиаперевозок. Она входит в топ-20 глобальных перевозчиков исходя из количества перевезенных пассажиров. Доля компании на рынке российских пассажирских перевозок составляет порядка 31 % (включая дочку «Россию» свыше 40 %) [6].

Уставный капитал общества на 2018 г. составляет 1 359 млн р. и состоит из 1 110 616 299 обыкновенных акций. Акции котируются на Московской бирже, имеют первый уровень листинга, номинал в 1 р., цена одной акции на 30.12.19 составляет 103,50 р. [4]. На зарубежных рынках (Франкфуртская биржа) котируются глобальные депозитарные расписки на акции «Аэрофлота» (одна ГДР — 5 акций), составляющие 0,8 % уставного капитала компании.

Держателями акций «Аэрофлота» являются как юридические, так и физические лица. Физическим лицам принадлежит 5,1 % уставного капитала. Первым мажоритарием является Российская Федерация (51,2 %). Около 4 % уставного капитала составляют квазиказначейские акции. По ним также выплачиваются дивиденды, а их владельцы имеют право голоса. Ранее данные акции принадлежали ООО «Аэрофлот-Финанс», но в сентябре 2017 г. их владелец сменился (выкупили европейские инвесторы и российские инвестиционные фонды). Также «Аэрофлотом» был произведен выкуп собственных акций у акционеров в связи с несогласием последних с текущими инвестиционными решениями компании (покупка новых судов МС-21–300).

Другой инструмент собственных средств «Аэрофлота» — чистая прибыль. За последние 7 лет ее величина не отличалась стабильностью. В 2014–2015 гг. авиакомпания была в убытке, главным образом благодаря переоценке обязательств по лизингу, курсовых разниц, краху программы топливного хеджирования, введенной в 2012 г. (скачек цен на нефть в этом году сменился их падением в 2014 г.), а также в связи с уходом с рынка «Трансаэро» («Аэрофлот» осуществлял перевозку 2 миллионов пассажиров данной компании после ее банкротства). В 2018 г. прибыль компании составила 5 713 млн р., было зафиксировано падение величины данного показателя на 75,2 % по сравнению с прошлым годом (в 2017 г. чистая прибыль достигла 23 060 млн р.). На результат оказал влияние рост цен на авиатопливо, вследствие чего годовые расходы на керосин повысились на 48,2 % по сравнению с 2017 г. [6]. «Аэрофлот» не ушел в убыток благодаря сокращению маркетинговых и административных расходов, а также продаже нескольких самолетов. В результате резкого уменьшения чистой прибыли был сокращен на 26,7 % размер дивидендов на одну акцию, выплачиваемых по результатам 2017 г.

Замыкает группу собственных источников «Аэрофлота» амортизация. Ее величина относительно стабильна. С 2014 по 2018 гг. она колебалась от 12,14 до 14,08 млрд р. В 2018 г. она составила 12,9 млрд р. (снизилась на 8,4 %) по сравнению с 2017 г. [6]. Интересна амортизация воздушных судов, которая зависит от срока полезного использования частей самолета, а конкретно: планеры самолета — 20–32 лет; двигатели самолетов — 8–10 лет; интерьеры — 5 лет. Амортизационная политика компании основана на линейном начислении амортизации в течение всего срока полезного использования основных средств или на короткий срок (если ВС берется в аренду). Что касается срока полезного использования самолетов «Аэрофлота», компания имеет один из самых молодых авиапарков — средний возраст 254 эксплуатируемых самолетов 4,5 года (на 01.05.2019), что гораздо меньше, чем у таких знаменитых авиакомпаний как China Eastern Airlines (5,7), Emirates Airline (6,1), EasyJet Europe (6,3).

Рассмотрим использование лизингового финансирования. По договору финансового лизинга (передача выгод и рисков от владения активов с последующим возможным выкупом основного средства на длительный срок [1]) у «Аэрофлота» учитывается 9 % флота. По операционной аренде (пользование арендованным имуществом на срок короче его СПИ, отлична от финансовой тем, что не предполагает последующего выкупа самолета) — 89 % флота. И только 1,6 % флота, представленного узкофюзеляжными региональными самолетами, находится в собственности. Таким образом, структура самолетного парка компании отличается преобладанием операционного лизинга над финансовым (таблица 7).

Таблица 1

Количество самолетов «Аэрофлота», взятых влизинг ив собственности

|

Модель самолета |

Финансовый лизинг |

Операционный лизинг |

В собственности |

|

Широкофюзеляжные |

18 |

40 |

- |

|

Airbus A330 |

8 |

14 |

- |

|

Boeing 777 |

10 |

17 |

- |

|

Boeing 747 |

- |

9 |

- |

|

Узкофюзеляжные (среднемагистральные) |

16 |

228 |

- |

|

Airbus A319 |

9 |

26 |

- |

|

Airbus A320 |

- |

85 |

- |

|

Airbus A321 |

7 |

30 |

- |

|

Boeing 737 |

- |

87 |

- |

|

Узкофюзеляжные (региональные) |

- |

58 |

6 |

|

DHC 8 |

- |

5 |

6 |

|

DHC 6 |

- |

3 |

- |

|

SSJ 100 |

- |

50 |

- |

|

Итого |

34 |

326 |

6 |

Источник: [6]

На данный момент авиакомпанией планируется заключение сделки операционного лизинга на поставку 50 судов МС-21–300, а также исполнение договоров по контрактам, заключенных во время ВЭФ-2018 на поставку 100 субсидированных самолетов Sukhoi Superjet 100.

Также авиакомпания осуществляет выпуск облигационных займов. На данный момент все выпуски погашены, однако Совет директоров утвердил регистрацию программы биржевых облигаций П01-БО на 24 650 млн р. со сроком погашения до 3 640 дней с даты погашения [6]. Цель регистрации данного выпуска — возможность быстрого привлечения финансирования в будущем.

Осуществим расчет средневзвешенной стоимости капитала компании «Аэрофлот» исходя из величины инструментов, приходящихся на заемную и собственную часть капитала организации. Для расчета стоимости собственного капитала применялась модель CAPM, основанная на оценке рисков. В качестве безрисковой ставки использовалась доходность государственных бескупонных облигаций [3]. Нахождение коэффициента β осуществлялось при помощи средств Excel как отношение из ковариации доходности рынка и доходности по обыкновенным акциям ПАО «Аэрофлот» к дисперсии рыночной доходности. Для отображения доходности рынка был выбран индекс РТС. Результаты расчета средневзвешенной стоимости капитала представлены в таблице 2.

Таблица 2

Расчет WACC ПАО «Аэрофлот»

|

|

2016 |

2017 |

2018 |

|

Заемный капитал, % |

86,38 |

79,19 |

85,68 |

|

Собственный капитал, % |

13,62 |

20,81 |

14,32 |

|

Стоимость заемного капитала, % |

3,45 |

3,19 |

2,38 |

|

Стоимость собственного капитала (CAPM), % |

23,3 |

22,8 |

21,6 |

|

WACC, % |

5,56 |

6,78 |

4,72 |

Источник: [3, 4, 6]

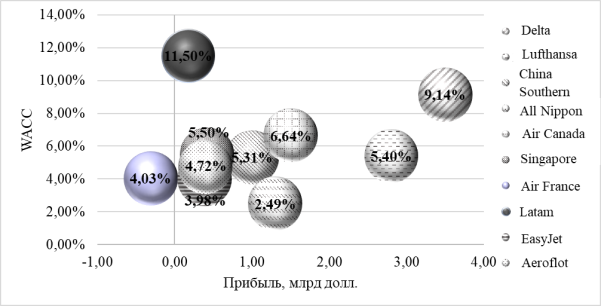

В результате расчета можно заметить, что в 2016–2017 гг. авиакомпания руководствовалась привлечением более дорогих источников, нежели в 2018 г. Величина же самой средневзвешенной стоимости капитала примерно сопоставима с значениями данного показателя у компаний в отрасли авиаперевозок (рис. 1).

Рис. 1. Сравнительный анализ WACC авиакомпаний за 2018 г. [6, 7, 8, 9, 10]

В рассматриваемой выборке компаний показатель WACC варьируется от 2,49 % до 11,50 %. В целом в диапазоне прибыли до 1 миллиарда долларов ряд компаний, занимающих в рейтинге Forbs Global 2000 близкие к ПАО «Аэрофлот» места, находятся примерно в таком же диапазоне оценки средневзвешенной стоимости капитала. Например, EasyJet имеет WACC, равный 3,98 %, японская компания All Nippon — 2,49 %. Air France — 4.03 %.

Осуществим анализ финансовой устойчивости компании «Аэрофлот» по сравнению с другими представителями отрасли. Проанализируем 4 компании, две из разряда самых дорогих и успешных — Deutsche Lufthansa и Delta Air Lines, а также сравним их с менее дорогими Aeroflot-Russian Airlines и EasyJet, выявим наличие отраслевого сходства в критериях сравнения, выбранных для оценки показателях финансовой устойчивости и результатах хозяйственной деятельности (таблица 3).

Таблица 3

Сравнительный анализ показателей авиакомпаний, млн долл.

|

Критерий сравнения |

Aeroflot-Russian Airlines |

EasyJet |

Delta Air Lines |

Deutsche Lufthansa |

|

Выручка |

8 803,37 |

7 785,36 |

10 742,00 |

41 007,22 |

|

Прибыль |

82,24 |

634,92 |

1 019 |

2 512,33 |

|

EBITDA |

483,63 |

1 063,92 |

750,00 |

5 925,02 |

|

Debt/EBITDA |

2,00 |

1,22 |

2,10 |

1,80 |

|

Активы |

4 557,74 |

9 233,40 |

60 270,00 |

43 717,47 |

|

Equity |

652,58 |

4 301,88 |

13 677,00 |

10 951,96 |

|

Total liabilities |

3 905,15 |

4 931,52 |

46 593,00 |

32 765,50 |

|

Net debt |

971,21 |

1 289,64 |

1 575,00 |

10 701,42 |

|

Плечо финансового рычага |

5,98 |

1,15 |

3,41 |

2,99 |

|

Коэффициент автономии |

0,14 |

0,47 |

0,23 |

0,25 |

|

Коэффициент финансовой устойчивости |

0,50 |

3,48 |

0,69 |

0,89 |

|

Коэффициент иммобилизации |

1,18 |

8,51 |

7,12 |

2,50 |

|

ROIC |

0,12 |

0,09 |

0,16 |

0,23 |

Источник: [6, 7, 8, 9, 10].

В целом по выручке русская и английская компания находятся примерное в одинаковом диапазоне, как и по размеру чистого долга и совокупных обязательств. Коэффициенты автономии у всех компаний довольно низкие для среднеотраслевых нормативов в диапазоне 0,4–0,6, что объясняется невозможностью оплачивать дорогостоящее оборудование при помощи собственных источников. «Аэрофлот» и «Delta» более зависимы от внешних источников (коэффициенты финансовой устойчивости 0,50 и 0,69 соответственно). Коэффициенты иммобилизации у компаний отличаются высокими значениями, что свидетельствует о низкой ликвидности активов и отсутствии возможности оперативно привлекать финансирование, а отдача от инвестированного капитала колеблется от 9 до 23 %.

В целом по ряду показателей финансовой устойчивости и стоимости капитала «Аэрофлот» сопоставим с иностранными авиакомпаниями. Для финансирования своей деятельности компания использует традиционные инструменты финансирования в виде прибыли, амортизации, банковских кредитов и инструментов фондового рынка, и, согласно специфике стратегий финансирования отечественных авиакомпаний, для пополнения флота использует операционный и финансовый лизинг. Хотя по составу и объему флота «Аэрофлот» мог бы обеспечивать «мокрый» лизинг для иных компаний или же привлекать финансирование при помощи обеспеченных самолетами облигаций EETCs.

Литература:

- Айгубова А. Г. Об источниках финансирования инвестиционной деятельности предприятия / А. Г. Айгубова // Актуальные вопросы современной экономики. — 2015. — № 1. — С. 19–22.

- Гребенник В. В. Управление структурой капитала как способ управления стоимостью компании/ В. В. Гребенник, Е. А. Верховцева // В сборнике: Современные проблемы управления природными ресурсами и развитием социально-экономических систем материалы XII международной научной конференции: в 4-х частях. — 2016. — С. 113–121.

- Значения кривой бескупонной доходности государственных облигаций (% годовых) [Электронный ресурс]. — Режим доступа: http://www.cbr.ru/hd_base/zcyc_params/.

- Итоги торгов на Московской бирже [Электронный ресурс]. — Режим доступа: https://www.moex.com/ru/issue.aspx?board=TQBR&code=AFLT&utm_source=www.moex.com&utm_term= %D0 %B0 %D1 %8D %D1 %80 %D0 %BE.

- Черненко В. А. Российская и международная практика формирования структуры капитала: влияние на стоимость компании / В. А. Черненко, А. Н. Буров // Известия Санкт-Петербургского государственного экономического университета. — 2019. — № 1 (115). — С. 38–42.

- Официальный сайт авиакомпании «Аэрофлот» [Электронный ресурс]. — Режим доступа: https://ir.aeroflot.ru/ru/akcioneram-i-investoram/.

- Delta Airlines Annual report 2018 [Электронный ресурс]. — Режим доступа: https://s2.q4cdn.com/181345880/files/doc_financials/quarterly_results/2018/q4/DAL-12312018–10K.pdf.

- Deutsche Lufthansa Annual report 2018 [Электронный ресурс]. — Режим доступа: https://investor-relations.lufthansagroup.com/fileadmin/downloads/en/financial-reports.

- EasyJet Annual report 2018 [Электронный ресурс]. — Режим доступа: http://corporate.easyjet.com/~/media/Files/E/Easyjet/pdf/investors/results-centre/2018/2018-annual-report-and-accounts.pdf.

- The World’s Largest Public Companies [Электронный ресурс]. — Режим доступа: https://www.forbes.com/global2000.