В статье автор описывает основные тенденции, состояние отрасли банковских услуг на протяжении 2008–2019гг.

Ключевые слова: санация, отзыв лицензии, рентабельность.

На сегодняшний день важно понимать состояние банковского сектора в России, так как именно банки являются финансовыми посредниками, аккумулирующими денежные ресурсы, которые впоследствии распределяются, инвестируются в рост экономики, бизнеса, потребления.

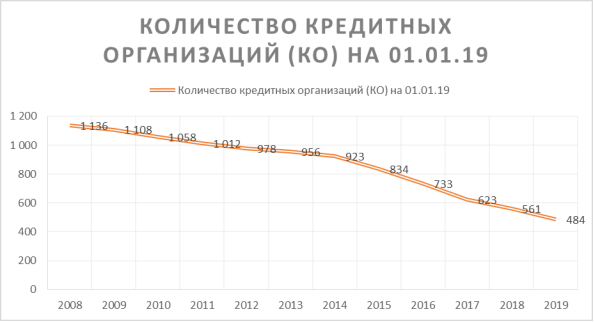

В течение 2008–2018 годов наблюдалась тенденция консолидации и санации банковского сектора после кризиса 2008 года. Консолидация согласно Правительственной политике РФ была направлена на увеличение конкурентоспособности кредитных организации и очищению рынка от недобросовестных игроков рынка. Ниже на рис.1 отражено количество кредитных организаций на 01.01. с 2008 года по 2019 год.

Рис. 1. Количество кредитных организаций (КО) в РФ за 2008–2019 гг. [2]

Согласно статистическим данным официального сайта Банка России наблюдается существенное сокращение количества кредитных организаций на протяжении 2008–2019 годов, так по сравнению с 2008 годом на начало 2019 года количество кредитных организаций сократилось на 57,39 %. Данная тенденция определяется политикой Центрального Банка РФ по санации банковского сектора, а именно, отзывом лицензии на осуществление банковских операций, а также банкротством кредитных организаций. Ниже на рис. 2 представлена динамика количества кредитных организаций, у которых на протяжении 2008–2019гг. отозвана лицензия:

Рис. 2. Количество кредитных организаций (КО) с отозванной лицензией в РФ за 2008–2019 гг. [2]

Согласно статистическим данным официального сайта Банка России на протяжении 2008–2019гг. наблюдался рост количества отзыва лицензии и ликвидации кредитных организаций, при этом наибольшее количество отзывов и ликвидаций наблюдается в 2015–2016гг., а именно 105 и 112 соответственно, что в 2,5 раза больше, чем в 2008 году. Данный факт объясняется принятой поправкой в законодательстве РФ в отношении банковской деятельности. Так согласно Федеральному закону от 02.12.1990 «О банках и банковской деятельности» № 395–1 ФЗ в 2011 г. коммерческие банки должны были увеличить собственный капитал с 90 млн. руб. до 180 млн. руб. А с 1 января 2015 г. капитал должен был быть не менее 300 млн. руб.

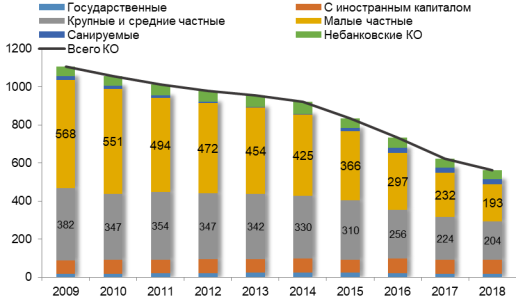

Именно поэтому наблюдается тенденция укрупнения банковского бизнеса, увеличения отзыва лицензии в виду потери ликвидности и утраты собственного капитала, ликвидации. Данный факт отражен на рис.3.

Рис. 3. Структура действующих кредитных организаций, шт. (на начало года) за 2009–2018 гг. [2]

Факт укрупнения банковского сектора доказывает динамика структуры действующих кредитных организаций. С 2009 года количество малых частных кредитных организаций упало с 568 шт. до 193 шт., а количество крупных и средних частных организаций с 382 шт. до 204 шт. Данный факт объясняется тем, что финансовый рынок стремительно расчищается регулятором за счет ликвидации частных банков. Безусловно, это ведет к ослаблению конкуренции на рынке кредитных услуг, снижению доли частного сектора, ведь именно многие региональные банки попали под санкции ЦБ РФ (отзыв лицензии) или «не справились» с требованиями об увеличении уставного капитала. Неготовность и невозможность подстроиться под изменения в законодательстве и требования Банка России может объясняться показателями доходности банковского сектора экономики, которые изображены на рис. 4.

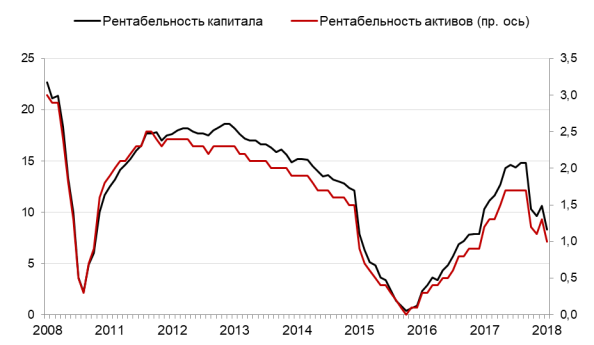

Рис. 4. Динамика рентабельности, % (на начало года) за 2008–2018гг. [2]

Если на начало 2008 года средняя рентабельность активов составляла 3 %, а рентабельность собственного капитала достигала 22,7 %, то в 2018 году рентабельность активов составляла 1 %, а рентабельность собственного капитала 8,3 %. Данный факт свидетельствует о снижении привлекательности инвестирования банковских сектор экономики, так как именно рынок финансовых услуг сильно подвержен воздействиями макроэкономических факторов, например, таких как инфляция, реальные доходы населения и прочие. Падение рентабельности банковского сектора связано со снижением прибыли банков, которая вызвана как политикой снижения и разгона инфляции, увеличением НДС, которые ведут к отсутствую роста доходов населения, что означает, что банковские вклады не будут пополняться, а значит темпы кредитования снизятся, снизятся и доходы банков.

Таким образом можно выделить основные тенденции банковского сектора на протяжении 2008–2019 гг.:

– Санация отрасли;

– Укрупнение банковского сектора;

– Падение прибыльности банковского сектора.

Литература:

- Федеральный закон от 02.12.1990 № 395-I ФЗ «О банках и банковской деятельности» (с изм. и доп. от 27.12.2019) // Дом Советов РСФСР. — 1990 — ст.11–23

- Официальный сайт Центрального Банка Российской Федерации // Интернет ресурс: https://www.cbr.ru // дата обращения: 21.12.2019