В первую очередь, важно отметить, что развитие рынка ценных бумаг в начале 90-х годов двадцатого века происходило в условиях отсутствия определяющих его нормативно-правовые основания документов. На тот момент не было существующих на сегодняшний день федеральных законов, а именно Федерального закона от 26.12.1995 N 208-ФЗ (ред. от 15.04.2019) «Об акционерных обществах» и Федерального закона от 22.04.1996 N 39-ФЗ «О рынке ценных бумаг». В связи с этим, правовая база ещё очень молодого на тот момент рынка ценных бумаг, формировалась лишь на основании указов Президента Российской Федерации, постановлений Правительства Российской Федерации, а также различного рода ведомственных нормативных актов.

Основными факторами, которые определили вектор и уровень развития отечественного рынка ценных бумаг в 1991–1995 гг., стали несколько процессов, которые имели место в связи с проведением масштабной приватизации. Во-первых, это выпуск приватизационных чеков. Эти чеки представляли собой свободно обращающиеся предъявительские ценные бумаги. Во-вторых, в контексте происходящей приватизации имел место выпуск в обращение акций предприятий, которые были приватизированы, а также выпуск ценных бумаг (и их суррогатов) вновь образовавшимися коммерческими структурами, в том числе и нелицензированными финансовыми компаниями.

Примечательно, что выпуск акций и других ценных бумаг новыми коммерческими структурами смог продемонстрировать неожиданно высокую степень готовности населения к вложению своих накопленных средств в финансовые инструменты. Однако, некоторые новые коммерческие структуры, активно размещавшие свои ценные бумаги на начальном этапе развития рынка, всё же обманули ожидания своих акционеров и вкладчиков.

Первые выпуски ценных бумаг в 1991–1992 годах проходили, как уже отмечалось выше, в условиях, крайне слабо развитых нормативно-правовой базы, регламентации поведения операций и системы государственного регулирования рынка. Ситуация максимально обострилась с выходом на свет нелицензированных финансовых компаний, активно привлекавших средства населения в период с 1992 по 1994 годы. Средства населения шли на приобретение не обеспеченных реальными активами ценных бумаг или их производных. Характерной чертой этого периода стало широкое использование векселей и других, так называемых, «квази-денежных» инструментов. Их выпуск обычно показывает стремление эмитентов обойти существующие правовые ограничения, уклониться от государственного регулирования, которое осуществляется в вопросах выпуска финансовых инструментов на рынке ценных бумаг.

Два следующих друг за другом очень крупных внешних шока: азиатский финансовый кризис 1997 года и, как следствие, резкое падение спроса и цен на нефть, а также и на цветные металлы. Эти события привели к тому, что Россия пришлось израсходовать очень значительную часть своих международных резервов.

В связи с этим государство потеряло часть своих возможностей по поддержанию фиксированного валютного курса, а также и по обслуживанию своего долга. Что важно, на тот момент до сроков погашения долга оставалось крайне незначительное время. Итак, 17 августа 1998 года российское правительство девальвировало курс российского рубля в четыре раза. Ранее действовал режим регулируемого плавающего курса, который был близок к режиму фиксированного курса обмена валют. Более того, российское правительство отказалось от обслуживания своего внутреннего долга и объявило мораторий на погашение внешнего.

В итоге, как резиденты, так и нерезиденты больше не могли быть хоть сколько-нибудь уверенными в кредитоспособности большей части российских контрагентов. Это привело к тому, что в течение последующих двух лет российский финансовый рынок совершенно не развивался, переживая период абсолютной стагнации.

Наибольшее количество дефолтов по облигациям на российском рынке произошло во время глобального кризиса 2008–2009 годов. В 2018 году по облигациям 31 компании, включая SPV (компании специального назначения), был зафиксирован ряд неплатежей. Важно отметить, что устойчивый рост их числа наблюдается в период, начиная с 2013 года. Одновременно наблюдается рост доли банков и небанковских финансовых компаний в дефолтах. Такая динамика является следствием ужесточения норм регулирования финансовой сферы, низкой инфляции, а также уменьшения номинальной прибыли эмитентов.

Следующий этап развития российского рынка — это выход на него инвесторов-нерезидентов. В 2012 году к расчетам с российским НРД получили доступ Euroclear и Clearstream. Это существенно облегчило процесс торговли российскими ценными бумагами для инвесторов из стран, использующих упомянутые выше системы расчётов. Таким образом, российский рынок капитала был интегрирован с рынками Лондона и Нью-Йорка. Доля нерезидентов — держателей суверенного долга в национальной валюте значительно выросла. Это позволяло резидентам брать деньги в долг на значительно более выгодных условиях. Итак, доля держателей суверенного долга в национальной валюте выросла с 5 % до 25 %, в первую очередь благодаря появившейся возможности использования внешнего клиринга.

Совокупный объем облигаций, выпущенных по состоянию на 31 декабря 2018 года, составлял около 300 млрд долл. США. В сумме для корпораций, государства, а также регионов и муниципалитетов. На облигационном рынке сейчас присутствует 350–450 активных заёмщиков с потенциалом размещения 50–150 млрд долл. США в год. Доля российского рынка облигаций в глобальном масштабе по-прежнему мала даже в сравнении с долей России в мировой экономике (0,5 % против 1,5 %). Это определяется несколькими факторами.

Во-первых, российский рынок облигаций относительно молод. Первые корпоративные облигации были выпущены лишь в конце 1990-х, существенно позже, чем стали широко использоваться другие способы финансирования.2

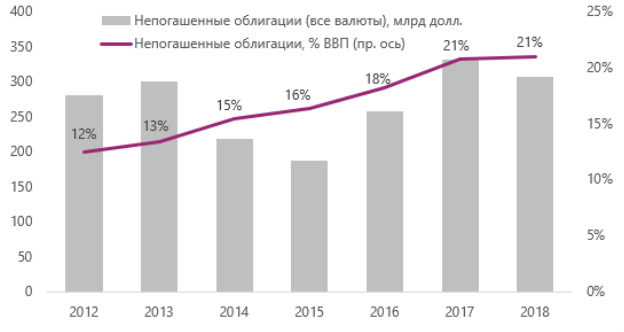

Во-вторых, множество внешних шоков, вызывавших финансовый и экономический стресс, сдерживали развитие российского рынка облигаций, подрывая доверие к нему (самые глубокие кризисы: 1998, 2009 и 2014 годов). Впрочем, отношение объема выпущенных облигаций к ВВП продолжало расти даже в периоды нестабильности (данные представлены на Рисунке 1) и на начало 2019 года составило около 21 %, что является максимумом с 2004–2005 годов. За последние десять лет годовой прирост показателя в среднем составлял 1,5 п. п. Стабильный рост облигационного рынка сейчас обусловлен исторически низкой инфляцией (что расширяет горизонты прогнозирования), «дедоларизацией» сбережений и платежей, а также появлением доступа к внутреннему финансовому рынку у международных клиринговых организаций (Euroclear, Clearstream).

Рис. 1. Объём рынка облигаций в России с 2012 по 2018 гг. [5]

В-третьих, менталитет среднего российского инвестора не является на сегодняшний день сильно располагающим к использованию новых финансовых инструментов. Связано это в первую очередь с историей рынка ценных бумаг в России и имевших место различного рода мошеннических схем, с ним связанных. О новых способах и возможностях инвестирования нужно постоянно рассказывать, нужно объяснять людям, в чем их преимущества, и почему стоит инвестировать именно таким образом. Только победив целый ряд стереотипов общественного сознания можно добиться каких-либо качественных перемен в поведении российского инвестора.

По состоянию на начало 2019 года, 57 % долга российского корпоративного сектора, а также 16 % пассивов банковского сектора находятся на балансе компаний, подверженных воздействию зарубежных санкций. Таким образом, можно сделать вывод о том, что дальнейшие изменения ситуации, связанной с санкционным режимом, являются крайне существенным фактором, который может стать, в некоторой степени, определяющим для развития отечественного долгового рынка и выбора структуры заимствований российскими агентами.

Литература:

- Федеральный закон от 22.04.1996 N 39-ФЗ (ред. от 27.12.2018) «О рынке ценных бумаг»

- Федеральный закон «О рынке ценных бумаг» от 22.04.1996 N 39-ФЗ (последняя редакция)

- Российская экономика в 2016 году: тенденции и перспективы / под ред. С. Г. Синельникова-Мурылева, А. Д. Радыгина. — М.: Изд-во Ин-та Гайдара, 2017. — 520 с.

- Алехин Б. И. Рынок ценных бумаг: Учебное пособие. — М.: Юнити, 2016.

- Источник: Банк России, Росстат, расчеты АКРА