В настоящее время, а именно в условиях глобальной экономической нестабильности, облигации рассматриваются как один из наиболее надёжных и перспективных инструментов инвестирования. В частности, корпоративный сегмент облигационного рынка представляет наибольший интерес, так как предлагает более высокие показатели доходности, по сравнению с государственными долговыми бумагами.

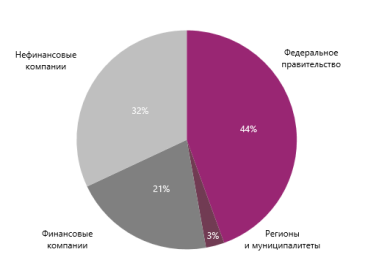

В прошедшем 2018 году государственные облигации составили половину от общего количества долговых обязательств, находящихся в обращении. На рис. 1 представлены данные Банка России по различным группам эмитентов по состоянию на 30 ноября 2018 года. Видно, что в основном они представлены среднесрочными и долгосрочными облигациями федерального займа с фиксированной (или плавающей) ставкой купона. Доходность государственных облигаций страны очень часто применяется в качестве ориентира для частных компаний с низким уровнем кредитного риска, выпускающих свои долговые обязательства на рынок.

Рис. 1. Доли облигаций в обращении на 30.11.2018

Источник: Банк России, Минфин России, АКРА.

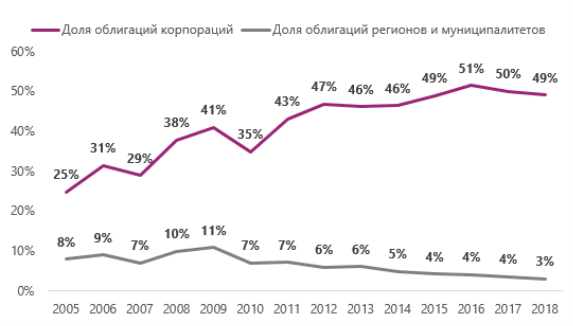

В части доли облигаций, выпускаемых финансовыми и нефинансовыми компаниями, наблюдается постоянный устойчивый рост. Это обусловлено прогрессивным развитием инфраструктуры отечественного финансового рынка, а также расширения горизонтов планирования у инвесторов. На рис. 2 представлена динамика показателей доли региональных и корпоративных облигаций в сравнении за последние 13 лет. Тенденция очевидна — корпоративные облигации приобретают всё большую популярность в Российской Федерации. В то же время всё больше нефинансовых компаний достигает своего зрелого возраста и приобретает возможность к использованию данного финансового инструмента. Согласно общепринятым стандартам, долго существующие компании рассматриваются инвесторами как более стабильные, ввиду наличия определённой публичной истории (в том числе кредитной). Следовательно, для целей финансирования они могут достаточно эффективно привлекать средства посредством выпуска облигаций.

Рис. 2. Сравнительная динамика показателей доли корпоративных и региональных облигаций

Источник: Cbonds, Банк России, Минфин России, АКРА

Общий объём региональных и муниципальных облигаций сейчас можно охарактеризовать как относительно небольшой. На конец 2018 года он составил порядка 8,5 млрд долл. США. Около 3 % от непогашенной задолженности по облигациям российских резидентов. Это объясняется тем, что годовые денежные потоки у регионов и муниципалитетов суммарно меньше, чем у корпоративных эмитентов. Их соотношение составляет примерно 1 к 7. Как следствие, регионы и муниципалитеты в целом обладают значительно меньшей способностью в объёмах обслуживаемого долга при сравнимых сроках погашения. Как минимум для трети регионов Российской Федерации банковский кредит до сих пор остаётся основным способом финансирования дефицита. Это происходит несмотря на то, что федеральное правительство внедряет поощрительные меры для стимулирования их выхода на рынок облигаций.

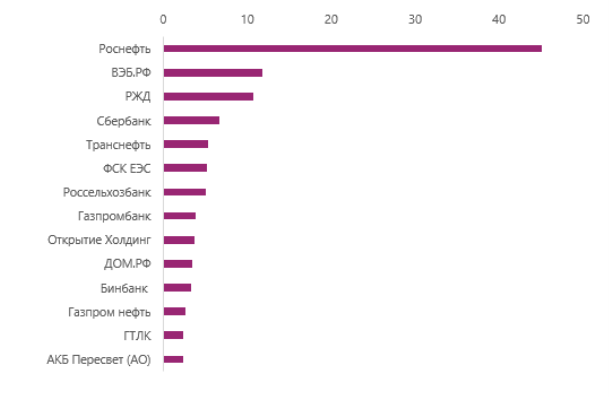

Важно отметить, что российский рынок корпоративных облигаций является очень высококонцентрированным на сегодняшний день. На Рисунке 5 представлены данные по объёмам облигационных займов крупнейших российских эмитентов. Крупнейшим эмитентом на 15 января 2019 года является компания Роснефть. Объем её облигаций, которые находятся в обращении, в стоимостном выражении превышает 44,5 млрд долл. США. Это примерно 40 % общего совокупного объёма облигаций компаний нефинансового сектора в общем. Объясняется это тем, что компания на протяжении 7 лет (в период с 2008 по 2015 год) проводит масштабные программы поглощения и капитальных расходов. Однако, введенные после этого санкции сильно усложнили компании задачу, связанную с рефинансированием крупной части долга перед контрагентами, не являющимися резидентами Российской Федерации.

Рис. 3. Крупнейшие корпоративные эмитенты по объему облигаций в обращении на 15.01.2019, млрд долл. США

Источник: Cbonds, АКРА

Крупнейшими владельцами облигаций, выпущенных на территории Российской Федерации, являются коммерческие банки, а также небанковские финансовые компании. На рис. 3 представлены данные о долях, занимаемых различными типами агентов в структуре владения облигациями по состоянию на 30 июня 2018 года. В период структурного дефицита ликвидности, до 2015 года, облигации широко применялись в целях привлечения ликвидности от Банка России посредством сделок РЕПО.

Финансовые компании и финансовые инструменты в России не заслужили особого доверия, так как в среднем они не гарантировали сохранности реальной существующей стоимости денег на протяжении последних двадцати лет. В целом для России на протяжении долгого периода времени, вплоть до 2014 года, были характерны отрицательные реальные процентные ставки. В последние годы ситуация начала меняться, но российским инвесторам в любом случае нужно время, чтобы изменить свои взгляды и отношение к использованию других финансовых инструментов (кроме банковского депозита) для вложения своих накоплений. А компаниям, в свою очередь, требуется время, чтобы начать активно размещать займы, применяя всё новые появляющиеся возможности, в частности, коммерческие облигации.

Литература:

- Абрамов АЕ. Корпоративные облигации — инструмент финансирования реальной экономики // Рынок ценных бумаг, 2016. № 12. С. 18–23

- Андреева А. К. Сравнение привлекательности корпоративных облигаций и банковских кредитов для заемщиков / А. К. Андреева // Инновационная наука. — 2015. — № 6 (6). — С. 18–19.

- Сайт ПАО Московская биржа, электронный ресурс: URL — https://www.moex.com

- Сайт Банка России, электронный ресурс: URL — https://www.cbr.ru