В статье рассмотрены проблемы автоматизации обработки информации о системе внутренних контролей участников налогового мониторинга. Приведено обоснование необходимости предоставления в рамках налогового мониторинга полных и систематизированных сведений о хозяйственных операций налогоплательщиков, транзакционных налоговых данных. Даны рекомендации по автоматизации обработки данных системы внутреннего контроля налогоплательщиков.

Ключевые слова: система внутреннего контроля, СВК, налоговый мониторинг, автоматизация.

Система внутреннего контроля (СВК) — совокупность организационной структуры, методик ведения финансово-хозяйственной деятельности и непрерывных контрольных процедур, утвержденных руководством экономического субъекта, направленных на обеспечение:

– упорядоченного ведения финансово-хозяйственной деятельности организации;

– правильности, полноты и своевременности отражения результатов финансово-хозяйственной; деятельности в бухгалтерской, налоговой и иной отчетности, а также учета ее результатов при исчислении налогов, сборов, страховых взносов;

– соблюдение законодательства Российской Федерации (ссылка на Приказ).

С 2015 г. у российских налогоплательщиков появилась возможность применять режим налогового контроля в форме налогового мониторинга, если результаты их хозяйственной деятельности удовлетворяют требованиям ФНС России [1]. В рамках режима налогового мониторинга налогоплательщик, в том числе:

– предоставляет налоговому органу сведения о своей системе внутренних контролей (далее — СВК) (в том числе, о рисках и связанных с ними контрольных процедурах (далее — КП)). Требования к организации СВК и форме предоставления отчетов, содержащих сведения о ней, регламентируются Приказом ФНС России от 16.06.2017 N ММВ-7–15/509 (далее — Приказ) [2];

– обеспечивает контролирующему органу доступ к данным своих информационных систем (ИС) [1], содержащим бухгалтерскую и налоговую информацию, в целях подтверждения корректности сведений, отраженных в налоговой отчетности налогоплательщика за соответствующий период.

Согласно законодательной инициативе, на основе полученных данных осуществляется совместная оценка рисков в налоговом мониторинге, в том числе налоговый орган:

– проводит оценку отраслевых рисков и составляет Карту рисков отрасли;

– проводит анализ матрицы рисков и контрольных процедур организации;

– составляет риск-профиль налогоплательщика;

– формирует план проведения налогового мониторинга и определяет объём контрольных мероприятий [3].

Однако особенности сложившейся бизнес-практики режима мониторинга накладывают на контролирующие органы ряд ограничений, в том числе:

- в решениях по обеспечению доступа к ИС в лучшем случае предусмотрена возможность автоматического установления взаимосвязей между рисками и КП и соответствующими налоговыми показателями только на уровне деклараций [2]. При этом:

– участники налогового мониторинга раскрывают налоговому органу информацию о транзакционных данных в ограниченном объеме; с ограниченной возможностью автоматизированной обработки;

– значительная часть рисков и КП связана с транзакционным уровнем данных налогоплательщика. В том числе с данными, которые налогоплательщик не раскрывает налоговому органу;

– объем запрашиваемых у налогоплательщика первичных учетных документов (далее — ПУД) определяется в зависимости от уровня организации системы внутреннего контроля, который присваивается отчитывающейся организации, в том числе по результатам анализа отчетов о рисках и КП, и может составлять не более 5 процентов ПУД [2].

Таким образом, отчеты СВК налогоплательщика содержат информацию о рисках и КП, связанных с транзакционными данными, к которым налоговый орган имеет ограниченный доступ. При этом выявить подобные элементы СВК можно только путем неавтоматизированного анализа соответствующих отчетов об СВК, а проконтролировать — либо в процессе выездных проверок, применение которых ограничено в рамках налогового мониторинга [4], либо запросив соответствующие транзакционные данные, объем истребования которых также ограничен [2]. В результате информация о подобных рисках и КП наиболее вероятно не может быть использована контролирующим органом, усложняет процесс анализа отчетов о СВК, но запрашивается у налогоплательщика и анализируется сотрудниками контролирующего органа.

- в Приказе «Об утверждении Требований к организации системы внутреннего контроля» отсутствуют требования к систематизированному описанию (групп) операций налогоплательщика. В связи с этим контролирующий орган имеет ограниченное понимание бизнес-процессов налогоплательщика, формируемое на основе информации, содержащейся в отчетах о СВК участника мониторинга. При этом риски возникают в процессе осуществления хозяйственных операций. Как следствие, у налогового органа ограничена возможность проверки полноты перечня рисков, указанных налогоплательщиком в отчетах о СВК; проверки корректности указанных параметров рисков; проверки полноты КП, осуществляемых налогоплательщиком;

Решением данных проблем может стать выставление требования об обязательном предоставлении в рамках налогового мониторинга:

– информации о структуре и последовательности осуществления (групп) хозяйственных операций налогоплательщика;

– полного объема транзакционных данных, использованных налогоплательщиком при формировании отчетности за данный период.

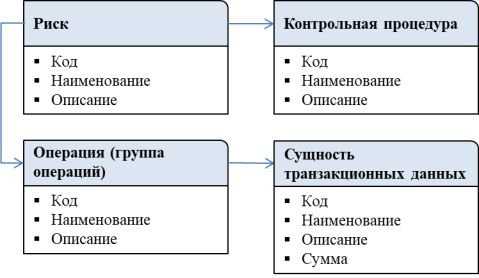

Описанные выше данные, а также информация о рисках и КП должны предоставляться в унифицированном электронном формате, удобном для обработки программами, для целей обеспечения возможности их автоматизированной обработки. При этом формат должен быть также удобен для заполнения и чтения человеком. При этом для целей обеспечения возможности автоматизированного установления соответствий между рисками, КП, (группами) операций и транзакционными данными (ПУД, проводками, справочниками экономических объектов налогоплательщика и другими) необходимо предусмотреть хранение данной информации в единой модели данных. На рисунке 1 в виде сущностей представлена целевая взаимосвязь описанных ранее категорий данных; для целей примера описаны только ключевые атрибуты сущностей.

Рис. 1. Концептуальная модель взаимосвязи рисков, контрольных процедур, (групп) операций и сущностей транзакционных данных

Предоставление участниками налогового мониторинга налоговых данных и сведений о хозяйственных операциях, достаточных для обеспечения возможности автоматизированного контроля элементов СВК налогоплательщиков, и реализация единой модели данных для централизованного хранения и обработки информации о рисках, КП, хозяйственных операциях и транзакционных данных позволит:

– повысить эффективность использования данных, содержащихся в отчетах о СВК налогоплательщиков, за счет сокращения трудозатрат со стороны налоговых органов на обработку данных СВК налогоплательщика;

– повысить результативность использования данных, содержащихся в отчетах о СВК, за счет увеличения объема данных, который может быть использован контролирующим органом, и, как следствие, составления более полных риск-профиля налогоплательщика и карты рисков отрасли.

Литература:

- Налоговый кодекс Российской Федерации (часть первая) от 31.07.1998 N 146-ФЗ (ред. от 27.12.2019) [Электронный ресурс] // СПС Консультант плюс, — ст. 105.26. — Режим доступа: http://www.consultant.ru/ (дата обращения: 23.01.2020);

- Приказ ФНС России от 16.06.2017 N ММВ-7–15/509@ «Об утверждении Требований к организации системы внутреннего контроля” [Электронный ресурс] // СПС Консультант плюс. — Режим доступа: http://www.consultant.ru/ (дата обращения: 23.01.2020);

- Налоговый мониторинг [Электронный ресурс] // Официальный сайт Федеральной налоговой службы России. — Режим доступа: https://www.nalog.ru/ (дата обращения: 23.01.2020);

- Налоговый кодекс Российской Федерации (часть первая) от 31.07.1998 N 146-ФЗ (ред. от 27.12.2019) [Электронный ресурс] // СПС Консультант плюс, — ст. 89. — Режим доступа: http://www.consultant.ru/ (дата обращения: 23.01.2020).