В статье раскрывается понятие процентной политики, а также влияние современных реалий на уровень процентной маржи коммерческих банков в том числе на примере банка ПАО ВТБ.

Ключевые слова: процентная политика, процентная маржа, конкуренция в банковском секторе.

Основой прибыли для большинства банков являются чистые процентные доходы, которые не являются ничем иным, кроме как разницей между полученными и уплаченными процентами.

При формировании своей процентной политики банк должен учитывать многие факторы. Так, чтобы у организации формировалась прибыль, важно, чтобы процентные доходы покрывали расходы банка, риски, уровень инфляции. Актуальность работы обуславливается тем, что на данный момент кредитным организациям важно соблюдать баланс между безубыточным уровнем процентной маржи и снижающимися процентными ставками.

Процентная политика банка — это документ, в котором прописаны принципы установления банком той или иной процентной ставки, изменения установленных ставок и применения их по привлекаемым и размещаемым банком ресурсам.

Коммерческий банк как самостоятельная структура разрабатывает собственную процентную политику. В большинстве случаев процентная политика рассматривается как элемент кредитной политики. Утверждает и корректирует данную политику правление банка.

Исполнение процентной политики в процессе функционирования банка является некоторой «точкой отсчета» в ценообразовании как на текущий момент, так и на прогнозный период. Это позволяет согласовать с данной политикой другие направления банковского менеджмента. В том случае, когда прописанная банком процентная политика, а также ее исполнение (или неточное исполнение) не согласуется с другими направлениями деятельности организации, банк будет действовать неэффективно.

Чистая процентная маржа — это один из ключевых показателей деятельности банка, отражающий эффективность проводимых банком активных операций. Определяется данный показатель как отношение разницы между процентными доходами и процентными расходами к активам банка.

Важно отметить, что расчет чистой процентной маржи производится либо исходя из общих активов банка, либо исходя из активов, которые приносят доход банку (то есть работающих активов). Более распространенным считается расчет маржи исходя из размера только тех активов, которые приносят банку доход.

На данный момент уровень маржи российских банков постепенно, но неравномерно, снижается. По итогам третьего квартала 2019 года чистая процентная маржа в банковском секторе в годовом выражение составила всего 3,7 %. Аналитики кредитного рейтингового агентства Национальные Кредитные Рейтинги, прогнозируют, что в 2020 году маржа не превысит 4 %. Динамику уровня чистой процентной маржи в годовом выражении за 2012–2019 год можно увидеть на рис. 1[1].

Рис. 1. Чистая процентная маржа российских банков в годовом выражении 2012–2019 год

Важно отметить, что на 2019 год данные представлены по итогам первых трех кварталов года. Причиной такого низкого уровня маржи является то, что постепенно растет отношение процентных расходов к процентным доходам банков, так как стоимость привлеченных ресурсов для коммерческих банков на данный момент снижается быстрее, чем стоимость размещенных ресурсов. Если в 2017 году оно составляло 55 %, то на конец третьего квартала 2019 года это соотношение достигло 58 %. Кроме того, аналитики РБК прогнозируют дальнейший рост давления на банковскую маржу на фоне предложений Центрального Банка Российской Федерации и Агентства по страхованию вкладов об увеличении лимитов страхования вкладов до 10 миллионов рублей, что повлечет за собой и рост отчислений в АСВ[2].

По данным НКР за девять месяцев 2019 года стоимость привлеченных российскими банками ресурсов возросла на 1,1 пункт, тогда как рост стоимости размещенных ресурсов составил чуть больше половины от этого показателя — 0,6 пункта.

Вторым важным фактором, который повлиял на снижение процентной маржи банков (по мнению старшего управляющего директора рейтингового агентства НКР Александра Проклова), является снижение ключевой ставки и официальных темпов инфляции. На наш взгляд, в долгосрочной перспективе это должно оказать положительное влияние на развитие экономики, однако на данном этапе с учетом сохранения конкуренции в банковском секторе, такое развитие событий не позволит банкам сильно наращивать чистую процентную маржу. Что говорит о том, что управление политикой банка, в том числе процентной, будет иметь еще большее значение.

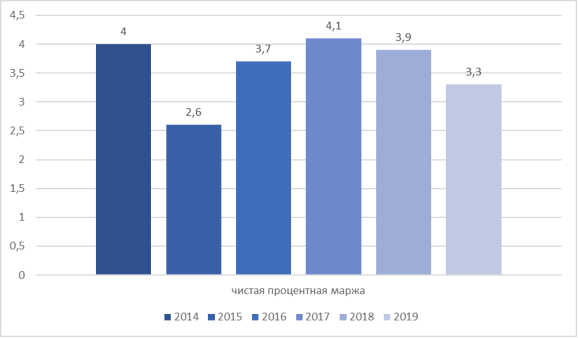

Если сравнивать показатели маржи ПАО ВТБ (рис. 2) со средними показателями по России, то можно увидеть, что банк им в целом соответствует, хотя по итогам 11 месяцев 2019 года уровень чистой процентной маржи ВТБ немного ниже среднерыночного показателя.

Рис. 2. Уровень чистой процентной маржи ПАО ВТБ 2014–2019 [4][3]

Снижение чистой процентной маржи ВТБ происходит по причине ускоренного роста процентных расходов над ростом процентных доходов. Что подтверждает вывод о том, что в условиях конкуренции банки быстрее снижают проценты по размещенным средствам, чем по привлеченным (например, процентные доходы ВТБ за 9 месяцев 2019 года превысили процентные доходы за аналогичный период 2018 года на 60 миллиардов рублей, а процентные расходы — на 100 миллиардов рублей). В связи с чем чистые процентные доходы, а также чистая процентная маржа снизились.

Таким образом мы видим, что на данном этапе управление банковской процентной маржей происходит в неблагоприятных условиях. На маржу давят такие факторы, как: ценовая конкуренция банков; возрастание расходов в следствии ужесточения политики мегарегулятора; прогнозы относительно роста отчислений в АСВ. Именно поэтому на данном этапе для каждого банка крайне важно составить качественную процентную политику, которая будет соответствовать текущим условиям.

Литература:

- Гантимурова Д. С., «Процентная политика коммерческих банков». Теория и практика научных исследований: психология, педагогика, экономика и управление, 2019

- Аналитический комментарий НКР «Маржа банковского сектора», 2019

- Официальный сайт ЦБ РФ, электронный доступ https://cbr.ru/

- Официальный сайт ПАО ВТБ, электронный доступ https://www.vtb.ru/

- Официальный сайт рейтингового агентства НКР, электронный доступ https://ratings.ru/

- https://pro.rbc.ru/demo/5df216779a794744dec3175c

[1] Аналитический комментарий НКР «Маржа банковского сектора», 2019 и по данным ФИНАМ

[2] По мнению экспертов РБК [6]

[3] Данные на 2019 год представлены по итогам 11 месяцев