В этой научно-исследовательской работе мы рассмотрим историю возникновения налога на добавленную стоимость. Вместе с этим будет рассмотрена его сущность, функция и роль в налоговой системе России.

Ключевые слова:НДС, создание налога, федеральный налог, НДС ставка.

Среди всех существующих налогов, НДС — это самый важный источник в большинстве европейских стран, благодаря нему пополняется государственный бюджет. По сути, это косвенный, многоступенчатый налог, который фактически оплачивается потребителями. На всех стадиях реализации и производства — будь то сырье или предметы потребления и представляет он собой форму изъятия в бюджет некоторой части увеличения стоимости. На сегодняшний день НДС — считается одним из важнейших налогов федерального уровня. Он основывается, исходя из названия, на взимании и является добавленной стоимостью, которая создается на всех этапах обращения товаров и их производства. Традиционно этот налог относится к категории косвенных универсальных налогов, которые представлены в виде характерных надбавок и взимаются через включение в цену товаров и у слуг, как бы перенося основную часть налогообложения на конечного потребителя продукции, услуг или работ. За все время существования этого налога, действующий алгоритм его исчисления и взимания, подвергся существенным изменениям. Из-за чего налогоплательщики задают множество вопросов по истолкованию и разъяснению порядка этого самого налогообложения. Непосредственно это и обуславливает актуальность данной темы. Целью этой научно-исследовательской работы выступает изучение НДС, его сущности, роли и, конечно же, функций. Для достижения этой цели необходимо решение таких задач как:

– Рассмотрение сущности НДС и историю его возникновения;

– Изучить функции и роль НДС;

– Рассмотреть состав налогоплательщиков НДС, найти объекты обложения и налоговой базы;

– Рассмотреть основу взимания налога.

Предмет исследования — налог на добавленную стоимость. Объект исследования — налоговая система России. Методологически информационной основой моей работы выступают: научная и учебная литература, Налоговый кодекс РФ, подзаконные нормативные акты, а также статистические материалы:

– Учебных пособий;

– Научных статей в периодической печати;

– Интернет-ресурсов;

– Справочно-правовой системы Консультант Плюс.

Основная часть

Понятие налогов, а также их место в налоговой системе РФ. Ни одно государство не может обойтись без налогов. Как следствие из него финансируются траты на органы управления, а именно их содержание, культурно массовые мероприятия, для обороны страны, на развитие хозяйства и прочие затраты. Исходя из этого «экономически государство воплощено в налогах». Сама суть налога заключается во взимании денежных средств государством в свою пользу, которые принадлежат физическим и юридическим лицам. Для реализации публичных задач и функций управления, в одностороннем порядке государство, с помощью налогов, взыскивает в централизованные фонды некоторую часть ВВП. При всем при этом доля имущества частных лиц — юридических или физических — переходит в собственность государства в денежном эквиваленте. Взимание налогов производится государственной властью при наличии соответствующего налогового законодательства, то есть в форме правовых отношений. В данный момент налоги — это незаменимая часть финансовой системы нашего общества. Часто в научной литературе числятся различные определения налога. Множество авторов из разных стран и в разное время своего существования по-своему определяли такое понятие как налог.

Налоги в экономике разных стран играют важнейшую роль. Ведь налоги, взимаемые с предприятий и физических лиц, являются основным средством для пополнения государственных бюджетов. При всем при этом не маловажно грамотно организовать систему налогообложения в стране для того, чтобы предприятия продолжали осуществлять свою деятельность и приносить доход государству. Есть еще один не менее важный и значимый косвенный налог — НДС.

При этом НДС — один из сложных для понимания, трудных для исчисления, уплаты и непосредственно контроля налогов со стороны налоговых органов. Как бы то ни было, он успешно используется в большом количестве стран по всему миру. Среди всех прочих налогов, создающих современные налоговые системы в развитых странах, в которых присутствует рыночная экономика, НДС — по своей природе самый молодой из них [2]. Первой в списке по созданию налога на добавленную стоимость является Франция. Его основу составляло развитие метода применения и взимания налога с оборота, прошедшее шаг за шагом три этапа. Первым стал переход от налога с оборота к единому и общему налогу на само производство в 1937 г. В 1948 г. появился второй, в котором была создана система раздельных платежей. Из-за которой каждый производитель должен был платить налог со своей общей выручки продаж за вычетом налога, который в свою очередь включен в стоимость купленных им комплектующих, с разницей в месяц. На третьем этапе случилось введение в налоговую практику взамен единого налога на производство НДС в 1954 году. Финансист Морис Лоре первый изобрел налог на добавленную стоимость и описал схему действия этого налога, а также обосновал его превосходство перед налоговым сбором с оборота, который выражен устранением каскадного эффекта при взимании последнего. [2].

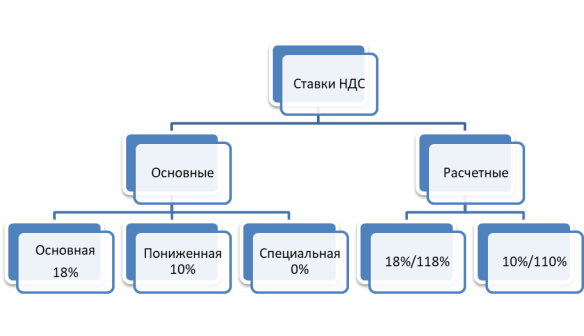

НДС распространился по всей Европе в 70-е годы. Этому, в большей степени, поспособствовало принятие специальной директивы об унификации правовой нормы ЕЭС 17 мая 1977г. Эта норма урегулировала взимание НДС в странах — членах Сообщества, в которой этот самый налог на добавленную стоимость был установлен в качестве основного налога, и утвердилось его обязательное введение для всех остальных стран — до 1982 членов ЕЭС. Для всех остальных стран, которые в будущем имели цель вступить в Сообщество, обязательным условием становилось наличие действующей системы НДС [2]. Данный налог классифицируется как федеральный. Он взимался при реализации большого количества товаров, работ и услуг, и определялся разницей между суммой начисленной добавленной стоимости к сумме НДС, которую выплачивают поставщикам за материальные ресурсы (включая то, что импортируется) [3]. Налог на добавленную стоимость относится к категории налогов, которые удерживаются с оборота. Существуют две значительные группы налогов с оборота: Кумулятивные налоги и налоги разового удержания, соответственно. В сумме эти два типа налогов и дали начало налогу частичного и единичного удержания, получившего название НДС [4]. Кумулятивные налоги еще называют «многоступенчатые», они удерживаются с совокупной стоимости каждой отдельной операции. Они дают возможность делать ощутимые сборы, несмотря на сравнительно низкие ставки. Кроме всего прочего их достаточно просто удержать, так как взимаются они со всех операций, без исключения, которые были совершены с любым товаром в ходе производства и его обращения. Но при всём этом, они оказывают значительное давление на саму цену товара, в особенности в индустриальных странах, где разделение труда имеет место быть, тем самым побуждая предприятия снижать циклы производства и обращения данных товаров. Именно из-за этого значительного недостатка данных кумулятивные налоги почти исчезли из налоговых систем в промышленных государствах [4]. Налоги разового удержания, судя из названия, взимаются всего один раз, с совокупной стоимости продукта на одном этапе, который строго определен. Он может удерживаться как на этапе производства, так и на стадии непосредственно реализации, а также в момент перехода от оптовой к розничной торговле или при розничной торговле. Налог с оборота разового удержания приносит в бюджет страны не такое большое количество сборов, как кумулятивные, но ставки его, все-таки, относительно велики, что может послужить мошенничеству с налогами. Кроме того, его трудно исчислять: так как расчеты между предприятиями еще до стадии удержания налога должны учитывать его конечное удержание. Кроме того, этот тип налога имеет несколько неоспоримых преимуществ: они не копятся в цене товара, и доход от них не зависит от структуры производства, продолжительности экономического цикла и его распределения. Более того, стало возможным освобождение от налогообложения экспорта, что благоприятно повлияло на международную торговлю [4]. Российская система обложения возникла в 1992 году с единой ставкой, сейчас же она реализуется по принципу множественности ставок [1]. Данный принцип можно увидеть на рисунке 1.

Рис. 1. Ставки налога на добавленную стоимость

Если в налоговую базу не включается сумма НДС, то к ней применима стандартная ставка (18 %), пониженная ставка (10 %) и нулевая ставка соответственно [3]. Если же в налоговой базе включается сумма НДС, то к ней можно применить ставки, подсчитанные точно так же, как и процентное соотношение налоговой ставки (10 или 18 %) к налоговой базе, которая принята за 100 и увеличенная на размер самой налоговой ставки (110 или 118). Соотношение 10/110 удовлетворяет ставке 10 %, а соотношение 18/118 — ставке в 18 % [3]. Для того чтобы понимать сущность экономической природы НДС нужно выделять «горизонтальный НДС» и «вертикальный НДС». Горизонтальный НДС — это налог по единичной гражданско-правовой сделке. А вот вертикальный НДС — это уже итоговая сумма налога за неопределенный период времени, который определяется по совокупности этих самых гражданско-правовых сделок. При этом вертикальный и горизонтальный НДС неразрывно связан между собой [1]. Рассмотрим каждый из них более подробно. Горизонтальный НДС. В этом случае, долг взимается частичным методом платежей. На каждой из стадий продвижения товара налогоплательщик компенсирует свои траты и добавляет налог на вновь созданную им стоимость. При всем этом на стадии движения товара налог перечисляется одним плательщиком другому поверх цены. В конечном счете, вся эта сумма горизонтального НДС, включается в цену товара, который покупает конечный потребитель (фактический плательщик). В таблице 1 показан пример того, как действует горизонтальный НДС при налоговой ставке в 20 %. НДС подсчитывается с цены товара. При продаже показатель расчета называется «выходным НДС». «Входной НДС» же уплачивается при покупке. Этот налог зачитывается. В бюджет же при этом переводится разница между этими двумя величинами [1].

Таблица 1

Механизм действия НДС

|

Этапы движения товаров |

Стоимость покупки (исключая НДС), у.е. |

Стоимость, по которой продается товар, у.е. |

Входной НДС, у.е. |

Выходной НДС, у.е. |

Сумма, перечисляемая государству, у.е. |

|

Первичный производитель |

10 000 |

2 000 |

2 000 |

||

|

Промышленник в обрабатывающих отраслях |

10 000 |

20 000 |

2 000 |

4 000 |

2 000 |

|

Оптовый продавец |

20 000 |

25 000 |

4 000 |

5 000 |

1 000 |

|

Розничный продавец |

25 000 |

40 000 |

5 000 |

8 000 |

3 000 |

|

Конечный потребитель |

40 000 |

8 000 |

Данный пример нам показывает, что конечный потребитель заплатит за продукт 48 тыс. у.е, из которых 8 тыс. у.е это горизонтальный НДС, который через розничного продавца выплачен государству. Вертикальный НДС сформировывается же на основе горизонтального налога. По результатам одного из налоговых периодов налогоплательщики определяют вертикальный НДС как объединение горизонтального налога по всем операциям купли-продажи товаров [1]. НДС занимает одно из самых важных мест в системе налогов России. Учитывая сущность налога на добавленную стоимость, можно смело сказать, что он — определенно эффективное средство для пополнения госбюджета, так как обложение этих самых конечных стоимостей фактически всех товаров довольно высоким добавочным платежом, с взиманием последнего, непосредственно, в пользу государства. Однако же это может оказаться неэффективным только в случае полной остановки всей торговли в государстве. Но это очень маловероятный исход событий.

Заключение

НДС является формой изъятия некоторой части добавленной стоимости, которая создается, без исключений, на всех этапах от производства и реализации любого существующего товара, до его перехода непосредственно к конечному потребителю. Это и есть один из самых известных косвенных налогов на товар или услугу. НДС как наиболее значительный косвенный налог исполняет две взаимодополняющие друг друга функции: фискальную и, конечно же, регулирующую. Первая и самая основная, обычно, заключается в мобилизации весомых поступлений от этого налога в доход бюджета за счет простоты его взимания и устойчивости самой базы налогообложения. В этом случае, сама регулирующая функция выступает в стимулировании производственного накопления и усиливает контроль над сроками продвижения товара и его качеством. С 1992 года в Российской Федерации был введен НДС. В России же налог на добавленную стоимость выступил одним из главных источников всех, без исключения, бюджетных доходов. НДС при этом имеет значительный ряд преимуществ — это стабильный и регулярный источник всех доходов. Налог на добавленную стоимость относится к федеральным налогам и действует на всей территории Российской Федерации без исключений. И регулируется он главой 21 Налогового кодекса Российской Федерации. Резюмируя, можно смело сказать, что все задачи были решены:

Изучена история возникновения НДС и сущность данного налога.

В научно-исследовательской работе были рассмотрены ставки налога на добавленную стоимость, в которых данный налог применяется успешно.

Таким образом, поставленная цель работы в части изучения налога на добавленную стоимость была достигнута.

Литература:

- Гончаренко Л. И. Налоги и налоговая система Российской Федерации. — М.: Юрайт, 2015. — 541 с.

- Лыкова Л. Н. Налоги и налогообложение. — М.: Юрайт, 2015. — 353 с.

- Малис Н. И. Налоговая политика государства. — М.: Юрайт, 2015. — 388 с.

- Пансков В. Г. Налоги и налогообложение: теория и практика. — 5-е изд. — М.: Юрайт, 2016. — 336 с.