В данной статье проанализирована продуктовая линейка рынка банкострахования: некредитного страхования — инвестиционное страхование жизни, смешенное страхования жизни, страхования имущества, страхование рисков держателей карт, страхование лиц выезжающих за рубеж; кредитное банкострахование — ипотечное страхование, страхование заемщиков, страхование имущества заемщика, сельскохозяйственное страхование заемщика; страхование рисков банков — страхование имущества банка, страхование сотрудников банка, страхование рисков банка и другие. Выявлены основные проблемы рынка банкострахования: низкие страховые тарифы, большие издержки времени и ресурсов на продажу продуктов и другие.

Ключевые слова: банкострахование, кредитное страхование, некредитное страхование, проблемы банкострахования, страхование банковских рисков.

В настоящее время одним из самых молодых сегментов российского финансового рынка, считается сотрудничество банков и страховых компаний по различным направлениям. Однако рынок банкострахования в России развит достаточно слабо, как в целом по продуктовому признаку, так и с точки зрения расширения продаж. Используемые при этом страховые продукты, покрывают лишь малую часть существующих банковских рисков и очень далеки от программы полной и абсолютной защиты от рисков, что вызывает некоторые проблемы препятствующие дальнейшему и полноценному развитию рынка банкострахования [1], [5], считаем необходимым рассмотреть и проанализировать это взаимодействие по продуктовому признаку и выявить существующие на данный момент проблемы и предложить пути их решения.

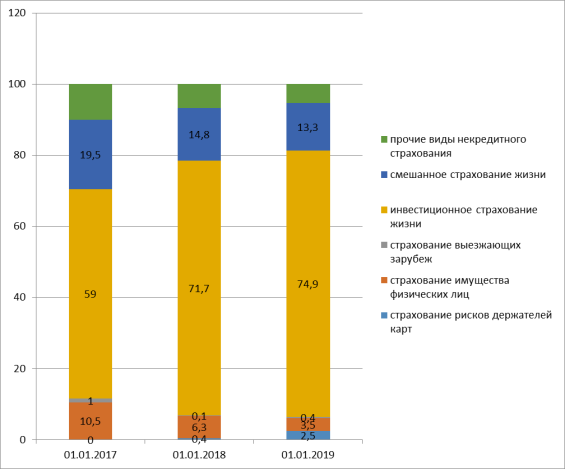

При рассмотрении российской специфики сотрудничества банков и страховых организаций можно понять, что в структуре рынка банкострахования России выделяют: некредитное банкострахование; кредитное банкострахование; страхование рисков банков. Структуру рынка банкострахования можно проследить на рис. 1.

Рис. 1. Структура рынка банковского страхования в РФ (%), 01.01.2017г.- 01.01.2019г.

Согласно данным, предоставленным на рисунке 1, можно утверждать, что в структуре рынка банкострахования наибольшую долю занимает некредитное направление, на него за 2018 год пришлось 59,7 % взносов, полученных через кредитные организации. По сравнению с 2017 годом эта доля увеличилась на 4,1 %, а совокупный объем некредитного страхования за 2018-й составила 417 млрд. рублей. Кроме того, стоит отметить, что данное направление имеет тенденцию к увеличению. Второе место по объему страхования занимает кредитное страхование, но, несмотря на довольно высокую позицию на рынке, это направление уменьшается с каждым годом [2].

Проанализировав структуру рынка банкострахования, хотелось бы рассмотреть и проанализировать продуктовую линейку этого рынка.

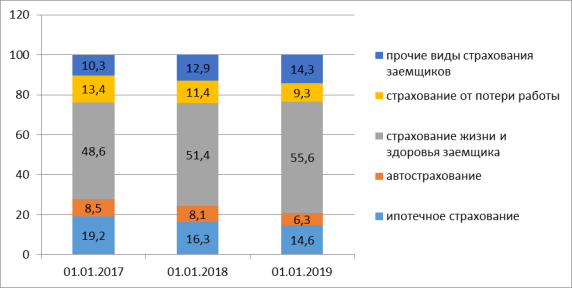

Начнем анализ с лидирующего на 2018 год направления банкострахования — некредитное страхование (см. рис. 2). Основными продуктами, которые оказывают существенное влияние на объем рынка, являются инвестиционное и смешанное страхование жизни, а также страхование имущества физических лиц. Общий объем некредитного банкострахования составил 417 млрд рублей за 2018 год. За 2018 год объем инвестиционного страхования жизни достиг 312,4 млрд рублей, составив 74,9 % в структуре некредитного страхования, продвигаемого через банки. Его прирост остается крайне высоким (61,9 % за 2018 год), что оказывает определяющее влияние на рост рынка банкострахования. Также значимую долю в некредитном страховании в 2018 году занимало смешанное страхование жизни (13,3 %), объем которого за 2018-й составил 55,3 млрд рублей (+39,3 %).

Рис. 2. Динамика структуры некредитного страхования (%), 01.01.2017г.- 01.01.2019г.

Далее рассмотрим объем и структуру кредитного страхования физических лиц (см. рис. 3) и юридических лиц (см. рис. 4)

Рис. 3. Динамика структуры кредитного страхования физических лиц (%), 01.01.2017г.- 01.01.2019г.

Данные рис. 3 свидетельствуют о том, что объем кредитного страхования физических лиц составил 259,2 млрд. рублей за 2018 год, превысив значение 2017-го на 36 %, однако страхование заемщиков юридических лиц сократилось на 26,5 % за 2018-й и составило 10,8 млрд. рублей.

В розничном кредитном страховании наибольшую долю по-прежнему занимает страхование жизни и здоровья заемщиков потребительских кредитов — 55,6 % за 2018 год. Его объем составил 144 млрд рублей, увеличившись на 47,1 % за 2018 год. На ипотечное страхование пришлось 14,6 % взносов кредитного розничного страхования за 2018 год, на страхование заемщика от потери работы — 9,3 % и на страхование автокаско — 6,3 %. Объем ипотечного страхования составил 37,9 млрд. рублей (+21,9 %) за 2018 год, страхования заемщика от потери работы — 24 млрд. рублей (+10,6 %), страхования автокаско — 16,3 млрд. рублей (+5,8 %).

Ситуация, сложившаяся при кредитном страховании физических лиц, может быть обусловлена снижением процентных ставок, прежде всего по потребительскому и ипотечному кредитованию, расширением спектра кредитных программ, предлагаемых банками заемщикам, а также активность страховых компаний и банков по продаже страховых продуктов, не связанных с кредитованием [3].

Рис. 4. Динамика структуры кредитного страхования юридических лиц (%), 01.01.2017г.- 01.01.2019г.

В страховании заемщиков юридических лиц отмечается падение по двум направлениям: страхование имущества, включающее залоговое имущество, товары на складе, товары в обороте, за 2018 год сократилось на 31,6 % и составило 6,5 млрд. рублей, страхование жизни и здоровья владельцев малого и среднего бизнеса, в том числе ИП, — на 52,9 %, до 0,8 млрд. рублей. Однако по прочим видам страхования и сельскохозяйственному страхованию заемщиков наблюдается тенденция к увеличению доли на рынке– на 2 %, до 1,1 млрд. рублей и на 6,6 % соответственно.

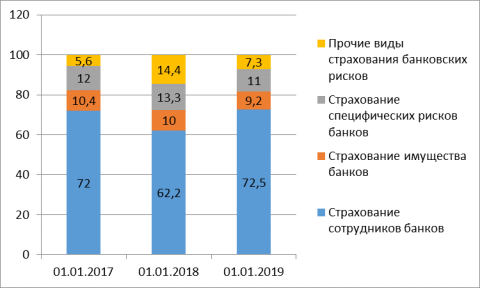

Считаем необходимым рассмотреть, страхования рисков банков и акцентируем свое внимание на динамике структуры рисков. В первую очередь хотелось бы уделить внимание динамике структуры страхования рисков.

Рис. 5. Динамика структуры страхования банковских рисков (%), 01.01.2017г.- 01.01.2019г.

Проанализировав рис. 5, был сделан вывод, что объем страхования рисков банков за 2018 год увеличился на 21,1 %, до 10,9 млрд. рублей. Кроме того, стоит отметить, что показатель страхования сотрудников банка имеет положительную тенденцию, что говорит о том, что жизнь банковских работников стала больше подвергаться опасности и в связи с этим потребность в поддержании здоровья и жизни сотрудников увеличилась, следовательно, увеличилось и страхование. Что касается других видов страхования, то здесь имеет место сказать, что страхование уменьшилось в связи с уменьшением рисков [4].

В ходе исследования нами были выявлены основные проблемы, существующие на российском рынке банкострахования.

Во-первых, проблема заключена в том, что страховые организации предлагают более низкий тариф по нескольким видам страхования при обеспечении себе конкурентных преимуществ, но в результате это приводит к невозможности выполнения ими своих обязательств, из-за недостаточного количества средств для выплаты по страховым случаям.

Во-вторых, проблема состоит в том, что существуют большие издержки времени и ресурсов на продажу продуктов банкострахования. Сущность данной проблемы заключается в том, что у банков и страховых компаний совершенно разные интересы на финансовые продукты: те продукты, которые могут быть интересны страховым компаниям, банки не всегда воспринимают и принимают, потому что с точки зрения банка, на продажу этого продукта нужно потратить во много раз больше времени, чем на продажу одного банковского продукта.

В-третьих, важной проблемой в сотрудничестве банковского и страхового бизнеса можно назвать «навязывание» продуктов банкострахования. Стоит сказать, что эта проблема проявляется в тот момент деятельности банков и страховых компаний, когда сотрудники одной компании рекомендуют совместно с основным продуктом приобрести еще и продукт компании-партнера, обещая при этом положительный ответ на запрашиваемую услугу. Однако потребитель продукции при согласии на такое предложение не только автоматически увеличивает стоимость своей услуги, но и становится участником нарушения уголовного кодекса.

На основе вышеперечисленных проблем, нами предложены перспективы совершенствования отрасли банкострахования на современном этапе:

– для решения первой проблемы, считаем необходимо решить это за счет снижений комиссионных вознаграждений банку, а не за счет снижения страховых тарифов, так как это приводит к невыполнению страховщиком своих обязательств;

– для решения второй проблемы, считаем необходимым разработать и внедрить современное программное обеспечения для реализации страховых продуктов; проведение совместных тренингов и образовательных программ для работников банков и страховых компаний для повышения квалификации в сфере банкострахования; увеличение степени информированности клиентов, работников банка о сущности и необходимости страховых программ; предоставление клиентам выбора страховой компании и страхового продукта на рынке банкострахования; повышение финансовой грамотности населения, в том числе за счет повышения информированности клиентов о сути и стоимости приобретаемых страховых продуктов;

– для решения последней проблемы, необходимо более часто осуществлять проверки Федеральной Антимонопольной Службой.

В завершение следует отметить, на российском рынке банкострахования особое внимание необходимо уделять информированию клиентов о своем существовании, предлагаемых продуктах, чтобы привлечь как можно больше новых клиентов и сохранить прежних, утвердится на этом рынке и создать о себе положительное общественное мнение. Страховые компании и банки вынуждены заниматься изучением поведения потребителей, их предложений и запросов, вырабатывая специфические методы воздействия на спрос. Только оптимальный, взаимосвязанный подход страховых компаний и банков позволит достичь положительного экономического эффекта, учитывая особенность рынка банкострахования. Учитывая специфику этих продуктов, маркетологам особенно важно соответствие спроса и предложения на рынке банкострахования. В итоге, появится возможность лучше удержать выгодных клиентов и наращивать прибыль за счет роста количества банкостраховых продуктов и получения дополнительной маржи. Эффективные формы взаимодействия обеспечит не только долгосрочную конкурентоспособность, но и дополнительный прирост прибыли рынку банкострахования.

Будем надеяться, что рынок банкострахования в России в дальнейшем продолжит развиваться, поскольку данный вид услуг является взаимовыгодным для страховых организаций и банков. Для страховых компаний банкострахование выступает в роли дополнительного канала продаж, при помощи которого предоставляется возможность расширить клиентскую базу и увеличить объем страховых взносов, а банки, в свою очередь, заинтересованы в получении комиссионных доходов и минимизации кредитных рисков.

Литература:

- Садыкова Л. М., Коробейникова Е. В. Перспективы развития банкострахования как интегрированной формы организации бизнеса / Л. М. Садыкова, Е. В. Коробейникова // В мире научных открытий. — Красноярск. — 2015. — № 3.5 (63). — С. 2311–2322 ISSN 2072–0831 Журнал включен в перечень ВАК МО и Н РФ

- Садыкова Л. М., Николаев К. А. Банкострахование в РФ: проблемы и перспективы.// Тенденции и перспективы развития банковской системы в современных экономических условия. Т. 1: материалы международной научно-практической конференции (25 декабря 2018г). — Брянск: Издательство БГУ им. акад. И. Г. Петровского, 2018. — С.-314–318.

- Донецкова О. Ю., Садыкова Л. М. О проблемах развития банкострахования в РФ/ О. Ю. Донецкова, Л. М. Садыкова // Вестник Оренбургского государственного университета. — 2015. — № 8 (183), август. — С. 42–46. Журнал включен в перечень ВАК МО и Н РФ ISSN 1814–6457

- Рынок банкострахования: рост перед падением. [Электронный ресурс] — Режим доступа: https://raexpert.ru/researches/insurance/bancassurance_2019

- Алехина Е. С. Теоретические аспекты и современные тенденции развития банкострахования в России / Алехина Е. С., Третьякова И. Н., Яблонская А. Е. // Издательский дом ФИНАНСЫ И КРЕДИТ — 2015. — № 26. — С. 25.