В данной статье рассмотрены основные методы управления остатком денежных средств на расчетном счете и в кассе организации, представлены основные преимущества операционных, научных и оценочных моделей. Были исследованы возможности применения механизма управления движением денежных средств на примере корпорации ПАО «Газпром».

Ключевые слова: движение денежных средств, оптимальный остаток денежных средств, обеспечение финансовой устойчивости.

Одной из основных целей функционирования предприятий различных сфер деятельности является развитие финансово-хозяйственной деятельности компании за счет обеспечения высокого уровня платежеспособности, рентабельности и финансовой устойчивости. По нашему мнению, достижение данной цели возможно лишь при построении четкого и структурированного механизма управлением денежными потоками. [1, c. 23]

Рассмотрим основные теоретические и практические методики и инструменты управления движением денежных средств, используемые в современных условиях хозяйствования М. А. Лимитовский, В. П. Парламчук и Е. Н. Лобанова предлагают методику управления движением денежных средств, состоящую из 4 основных этапов:

- Расчет операционного и финансового цикла;

- Анализ движения денежных средств;

- Прогнозирование денежных потоков;

- Определение оптимального уровня денежных средств.

Одним из наиболее важных вопросов, с которым сталкиваются финансовые менеджеры в компаниях, является 4 этап, а именно определение оптимального остатка денежных средств на расчетном счете. Этот вопрос вызывает определенные сложности, так как хранение больших остатков денежных средств является неэффективным в связи с потерей потенциальной возможности инвестирования ресурсов в развитие деятельности компании. Наличие недостаточного количества денежных средств также негативно отражается на финансовой устойчивости, потому что дефицит денежных средств может являться причиной неплатежеспособности и необходимости привлечения дополнительного заемного капитала, что соответственно снижает финансовую устойчивость. [2, c. 32]

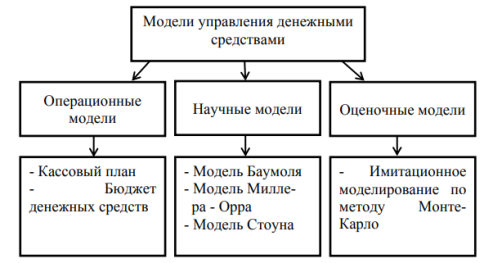

Предлагаем рассмотреть модели в следующей условной классификации, так как модели различаются по своему назначению. Классификация представлена на рисунке 1.

Рис. 1. Классификация моделей определения остатка денежных средств

По мнению К. В. Екимовой, И. П. Савельевой и К. В. Кардапольцева кассового плана денежных средств является наиболее часто встречающейся на практике. Суть модели заключается в том, что в кассовый план вносятся все платежи, которые компания планирует произвести и получить в будущем на основе реальных договоров. Основной целью при планировании движения денежных потоков считают определение минимальной потребности в текущих активах и обеспечение оптимального уровня ликвидности.

По нашему мнению, недостатком данной модели является учет только фактических данных. Однако в процессе ведения финансово-хозяйственной деятельности компания может столкнуться с различными форс-мажорными ситуациями, например, срочная оплата штрафа, или с проблемами на рынке, например, сильной волатильностью иностранной валюты.

В данных ситуациях у компании будет недостаточно денежных средств на расчетном счете, в связи, с чем придется, вероятнее всего, привлекать заемные средства. Далее перейдем к рассмотрению наиболее распространенных научных моделей. Первой оптимизационной моделью является модель В. Баумоля. Модель Баумоля построена на основании предпосылок, что компания начинает функционировать, имея на счетах целесообразный и максимальный остаток денежных средств на счетах.

В процессе операционной деятельности, компания расходует денежные средства в течение ограниченного периода времени, а все поступающие денежные средства вкладываются в покупку краткосрочных ценных бумаг. Как только запас денежных средств истощается, компания продает часть ценных бумаг и тем самым получает денежные средства на расчетный счет.

В связи с тем, что модель В. Баумоля не позволяла учитывать хаотическое изменение денежных потоков, модель Миллера-Орра стала ее логическим продолжением. Смысл модели заключается в том, что остаток денежных средств на расчетном счете хаотически изменяется до тех пор, пока не достигнет верхнего предела. В момент достижения верхнего предела компания начнет покупать ценные бумаги для уменьшения денежного запаса и возврата границ его нижнего и верхнего пределов. Если объем денежных средств достигает нижнего предела, то в этом случае компания начинает продавать ценные бумаги до восстановления нормальной платежеспособности. [3, c. 32]

Следует отметить, что из моделей, которые заведомо являются приближенными, не следует количественный критерий этой приближенности. Поэтому остаются неясными условия применимости этих моделей.

На сегодняшний день, компания ПАО «Газпром» является одной из крупнейших транснациональных корпораций не только в РФ, но и в мировой экономике. Компания является наследницей советской монополии в области газовой промышленности.

Если же говорить о том, какие направления деятельности свойственны для ПАО «Газпром», то к ним можно отнести:

- Добычу газа, ее переработку и поставки на международные и отечественные рынки;

- Разработка и освоение новых территорий, хранящих полезные ископаемые;

- Международное сотрудничество в области нефтегазовой промышленности и т. д.

Деятельность компании в условиях рынка осуществляет персонал компании, который призван решать основные цели и задачи на ближайшую перспективу.

Исследовав краткую характеристику деятельности ПАО «Газпром» перейдем к рассмотрению основных показателей финансово-хозяйственной деятельности компании. Данные за последние годы отобразим в таблице 1.

Таблица 1

Основные показатели деятельности ПАО «Газпром» за 2016–2018гг.

|

Показатель, втыс.руб |

2016 год |

2017 год |

2018 год |

Темп роста в% |

|

|

2017 к 2016 |

2018 к 2017 |

||||

|

1. Выручка от продажи товаров, продукции, работ, услуг |

3 934 488 441 |

4 313 031 616 |

5 179 549 285 |

+9,62 |

+20,09 |

|

2. Себестоимость проданных товаров, продукции, работ, услуг |

2 230 262 682 |

2 542 931 768 |

2 618 406 690 |

+14,02 |

+2,97 |

|

3. Чистая прибыль |

411 424 597 |

100 297 977 |

933 136 526 |

-75,62 |

+830,36 |

|

4. Валовая прибыль |

1 704 225 759 |

1 770 099 848 |

2 561 142 595 |

+3,87 |

+44,69 |

|

5. Дебиторская задолженность |

1 759 887 954 |

1 740 091 831 |

2 120 688 193 |

-1,12 |

+21,87 |

|

6. Кредиторская задолженность |

755 889 069 |

964 792 138 |

1 078 815 391 |

+27,64 |

+11,82 |

Рассмотрим также показатели рентабельности ПАО «Газпром».

Таблица 2

Показатели рентабельности компании ПАО «Газпром» за 2016–2018гг.

|

Показатель в% |

2016 год |

2017 год |

2018 год |

|

Рентабельность прибыли от продаж |

12 % |

13 % |

23 % |

|

Рентабельность прибыли за год |

16 % |

12 % |

19 % |

Исходя из данных, представленных в таблице 2, можно охарактеризовать работу ПАО «Газпром» за 2016–2018 годы следующим образом:

– показатели выручки стабильно увеличиваются каждый год, в 2017 году по сравнению с 2016 наблюдается прирост 9,62 %, а в 2018 по сравнению с 2017 годом — 20,09 %.

– наблюдается также ежегодное увеличение себестоимость проданных товаров, однако 2017 год в этом плане был несколько успешнее: по сравнению с 2016 годом себестоимость выросла на 14,02 %, а в 2018 году прирост был всего 2,97 %.

– с показателем валовой прибыли всё в точности наоборот: в 2017 году наблюдается небольшой прирост 3,87 %, зато в 2018 году по сравнению с 2017 он составил уже 44,69 %.

– в 2017 году чистая прибыль уменьшилась по сравнению с 2016 годом на 75,62 %, зато в 2018 году наблюдается очень большой прирост — 830,36 %. В общем, в период с 2016 по 2018 год чистая прибыль выросла на 44 %

– в 2017 году наблюдается снижение дебиторской задолженности на 1,12 %, а в 2018 году она увеличилась на 21,87 % по сравнению с прошлым годом.

– кредиторская задолженность в 2017 году по сравнению с 2016 увеличилась на 27,64 %, а в 2018 году на 11,82 %. В общем в 2018 году по сравнению с 2016 кредиторская задолженность выросла на 30 %. В целом мы видим, что на протяжении этих трёх лет дебиторская задолженность превышает кредиторскую.

Отобразим на графике соотношение дебиторской и кредиторской задолженности.

Рис. 2. Соотношение кредиторской и дебиторской задолженности ОАО «Газпром» за 2016–2018 гг.

Исходя из нашего исследования, динамику показателей ПАО «Газпром» можно охарактеризовать как положительную.

Производственный процесс в ПАО «Газпром» и совокупный механизм использования оборотных средств, несмотря на свою цикличность, имеет ряд проблем, среди которых:

- значительные усилия на координацию всех производственных процессов для обеспечения бесперебойной работы;

- большая нагрузка на обслуживающее производство;

- высокая стоимость специализированного оборудования и сложность его обслуживания и наладки;

- относительная сложность организации работы цехов.

- низкий показатель использования основных средств

- нецелевое использование финансовых средств в компании и т. д.

Для того, чтобы преодолеть вышеназванные проблемы и сделать деятельность компании более эффективной необходимо:

- Повышение технико-экономического уровня производства: внедрение новой техники и технологии, механизация и автоматизация производства;

- Внедрение новых видов материальных ресурсов и улучшение использования применяемых;

- Совершенствование управления, организации производства и труда;

- Мотивирование сотрудников на основе рациональной системы стимулирование труда;

- Улучшение использования основных средств и производственных ресурсов

- Усиление контрольно-надзорной деятельности за использованием финансовых средств

- Увеличение загруженности основных средств и фондов компании с целью повышения ее рентабельности и др.

Для того, чтобы выяснить рациональность приложенных направлений, оценим их эффективность, данные о которой представим в таблице 3

Таблица 3

Оценка эффективности мероприятий

|

|

Срок реализации |

Ожидаемый эффект |

Затраты |

|

Совершенствование работы с внешними клиентами и организациями |

1 год |

Появление новых клиентов, расширение рынка |

На рекламу и маркетинг 100–300т.рублей |

|

Увеличение объемов реализованной продукции |

2 года |

Рост прибыли компании |

Рост затрат на производство 1–2 млн. рублей |

|

Стабилизация системы премирования и стимулирования работников |

1 год |

Нахождение баланса меду системой мотивации различных категорий работников |

Не требуется финансовых затрат. Необходимо пересмотреть существующую систему мотивации сотрудников |

|

Уравнивание премий и материальных стимулов между различными категориями работников |

1 год |

Повышение уровня мотивации работников |

Затраты на реализацию составят 1.5 млн рублей |

|

Усиление контрольно-надзорной деятельности за использованием финансовых средств |

1 год |

Предотвращение хищения и потерь при производственном процессе |

Не требует затрат |

|

Увеличение загруженности основных средств и фондов компании с целью повышения ее рентабельности |

1–3 года |

Увеличение объемов производства |

Не требует затрат |

По нашему мнению, на текущий момент вопросы планирования оптимального остатка денежных средств на расчетном счете исследованы недостаточно полно, так как часть моделей, таких как модель бюджета движения денежных средств, модель кассового плана, имеют статичный характер и позволяют достаточно точно планировать операционный денежный поток компании.

Однако они не позволяют оценить разумность или неразумность потенциальных сделок. Поэтому основной проблемой исследований современных ученых так и остается вопрос оптимизации остатка денежных средств с учетом специфики сезонных и иных колебаний.

Литература:

- Екимова К. В. Финансовый менеджмент: учебник для прикладного бакалавриата / К. В. Екимова, И. П. Савельева, К. В. Кардапольцев. — Издательство Юрайт — 2019. —143 с.

- Лобанова. Е. Н. Корпоративный финансовый менеджмент: учеб. — практич. пособие/М. А. Лимитовский, Е. Н. Лобанова, В. Б. Минансян, В. П. Парламчук. — М.: Издательство Юрайт — 2019. — 244 c.

- Мельников Е. Н. Сравнительный анализ существующих моделей управления денежным потоком. / Аудит и финансовый анализ — 2017.- № 4. –с. 1–5.

- Невазамайкин Н. В. Финансовый менеджмент: учебник для академического бакалавриата / В. Н. Незамайкин, И. Л. Юрзинова. — М.: Издательство Юрайт — 2019. — 114 с.

- Финансовый менеджмент: проблемы и решения в 2 ч. Часть 1: учебник для бакалавриата и магистратуры / А. З. Бобылева [и др.]; отв. ред. А. З. Бобылева. — 3-е изд., перераб. и доп. — Москва: Издательство Юрайт, 2019. — 221 c.