Ключевые слова: NPV, инвестиционный проект, инвестиционная привлекательность, проект.

Существует 2 подхода к оценке эффективности инвестиционного проекта:

1) динамический метод оценки;

2) бухгалтерский метод оценки.

Динамический подход сопоставляет денежные потоки проекта с временным фактором, в то время как бухгалтерский соотносит планируемую величину доходов и затрат без учета момента их возникновения.

На рисунке 1 представлены основные показатели эффективности инвестиционных проектов.

Рис. 1. Основные показатели эффективности инвестиционных проектов динамического и бухгалтерского подходов

Оценка инвестиционного проекта может быть определена различными методами, а именно:

– доходный метод;

– комплексная сравнительная оценка;

– метод анализа финансовых показателей;

– метод финансово-экономического анализа;

– стоимостной подход

Стоимостной подход к проекту в свою очередь можно разделить на основе базовых подходов к оценке стоимости предприятия: затратным, доходным, рыночным.

Сущность затратного метода заключается в оценке имущества, необходимого для ведения основной деятельности, а также объема финансирования для создания похожей компании. Полученные результаты используются инвестором для принятия решения.

При доходном методе определения инвестиционного проекта рассчитывают прогнозные значения доходов компании, и на основании полученных данных определяют компанию, которая обеспечит максимальную доходность инвестиций.

Карпович О. Г. при оценке инвестиционного проекта предлагает использовать аналитический метод, основанный на соответствии динамических изменений основных показателей стратегическим приоритетам развития предприятия [4, c. 67].

Алиев А. Т. оценивать инвестиционный проект как интегральную или комплексную величину строго определенного набора формализованных показателей, стандартизированных по единому принципу для корректной сопоставимости [1, c. 67].

Преимущества и недостатки каждого из подходов представлены в таблице 1.

Таблица 1

Подходы коценке инвестиционного проекта

|

Подход |

Преимущества |

Недостатки |

|

На основе финансовых показателей |

Доступность сторонним инвесторам (открытый доступ финансовой отчетности), объективность, возможность проведения углубленного анализа |

Не учитывает будущие доходы и расходы предприятия, не учитывает риски |

|

На основе финансово-экономического анализа |

Учитывает большее количество факторов |

Одинаковая весомость всех показателей, не вся информация доступна (коммерческая тайна) |

|

На основе отношения доходности и риска |

Помогает понять, будут ли вложения целесообразны с учетом желаемого дохода |

Подходит преимущественно для инвесторов, не подходит для акционеров |

|

На основе комплексной сравнительной оценки |

Рассмотрение влияния разных факторов (в т. ч. рыночного окружения и т. п.) |

Возможна субъективная экспертная оценка некоторых факторов |

|

Стоимостной |

Рассматривает реальную стоимость компании на рынке, ее недооцененность или переоцененность |

Нет возможности оценить прогноз стоимости в будущем |

Каждое предприятие или инвестор самостоятельно выбирают подход к оценке инвестиционного проекта или используют эти подходы в сочетании.

Рассмотрим показатели динамического метода оценки:

- Чистый дисконтированный доход (NPV) –накопленный дисконтированный эффект за расчетный период. Показатель отражает превышение денежных поступлений над совокупными расходами инвестиционного проекта, рассчитывается по формуле 1.

![]() ,(1)

,(1)

где CFt — денежный поток t-го периода;

r — ставка дисконтирования;

It — суммарное приведение инвестиционных затрат;

Т — горизонт планирования.

Ставка дисконтирования — это требуемая инвестором норма прибыли, которая должна отражать альтернативные издержки вложения капитала в тот или иной проект. Одним из подходов при определении ставки дисконтирования является формула Фишера (2).

![]() , (2)

, (2)

где rm — минимальная реальная доходность;

j — уровень инфляции;

R — рисковая премия.

Если NPV ≤ 0, то данный инвестиционный проект не обеспечивает покрытие будущих расходов или обеспечивает только безубыточность и его следует отклонить от дальнейшего рассмотрения.

- Дисконтированный индекс доходности (DPI) характеризует доход на единицу инвестиционных затрат и рассчитывается по формуле 3.

![]() ,(3)

,(3)

где NPV — чистый дисконтированный доход;

𝐼𝑡 — первоначальные инвестиции;

r — ставка дисконтирования.

- Дисконтированный период окупаемости (DPB) характеризует период, по окончанию которого первоначальные инвестиции покрываются дисконтированными доходами от осуществления проекта.

Главное отличие от простой формулы срока окупаемости это дисконтирование денежных потоков и приведение будущих денежных поступлений к текущему времени.

Дисконтированный период окупаемости рассчитывается по формуле 4.

![]() , (4)

, (4)

где ИЗ — инвестиционные затраты, тыс. руб.;

ДДП1 — дисконтированный денежный поток нарастающим итогом в момент 1,

ДДП2 — дисконтированный денежный поток нарастающим итогом в момент 2.

- Внутренняя норма рентабельности (IRR). Данный показатель отражает такую ставку дисконтирования, при которой проект становится безубыточным, то есть NPV = 0, и определяется по формуле 5.

![]() = 0,(5)

= 0,(5)

где CFt — денежный поток t-го периода;

It — суммарное приведение инвестиционных затрат;

Т — горизонт планирования.

Далее рассмотрим показатели бухгалтерского метода оценки:

- Норма доходности инвестиций — это то же, что и внутренняя норма рентабельности (IRR).

- Коэффициент рентабельности инвестированного капитала (ROI) — это отношение чистой операционной прибыли к среднегодовой прибыли суммарно инвестированного капитала. Данный коэффициент характеризует доходность на капитал, привлеченный из внешних источников, и рассчитывается по формуле 6.

![]() ROI (6)

ROI (6)

где ЧП — чистая прибыль,

% — проценты к уплате,

Пн — итог балансанетто по пассиву,

КО — краткосрочные обязательства.

- Недисконтированный срок окупаемости — время, требуемое для обеспечения инвестициями денежных поступлений для возмещения инвестиционных расходов.

Рассчитывается показатель по формуле 7.

Tок = n, при котором ΣCFt >I0nt=1,(7)

где n — число периодов,

CFt — приток денежных средств за период t,

Io — величина инвестиций в нулевой период времени.

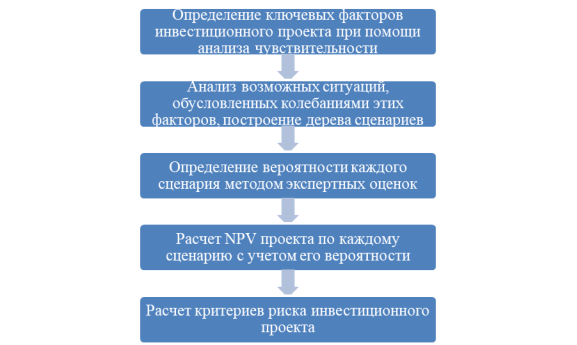

Ни один из данных методов не может обеспечить полное соответствие принципу системности, который, как было сказано выше, многие специалисты считают основополагающим, поэтому зачастую используется сценарный подход, суть которого заключается в оценке воздействия внутренней и внешней среды проекта, учете влияния факторов неопределенности и неполноты информации.

В данном подходе формируются 3 сценария:

1) базовый;

2) оптимистический;

3) пессимистический.

Далее определяются параметры экономической эффективности проекта применительно ко всем сценариям.

Алгоритм реализации сценарного подхода представлен на рисунке 2.

Рис. 2. Алгоритм реализации сценарного подхода

В зарубежной практике оценка эффективности инвестиционных проектов осуществляется с помощью показателей как количественно характеризующих выгоду от проекта для участников, так и качественно.

Методы оценки эффективности инвестиционных проектов тогда делятся на статичные и динамические методы.

В статичных методах денежные потоки рассматривают равноценно и не учитывают изменение стоимости денег во времени. При таком методе считают:

1) срок окупаемости инвестиций (PP);

2) коэффициент эффективности инвестиций (ARR).

Достоинством статичных методов является простота и оперативность расчета показателей, а недостатком — недостаточная точность.

В динамических методах возникающие в процессе реализации проекта денежные потоки должны быть равны для справедливости оценки, поэтому их приравнивают с помощью дисконтирования. В данном методе рассчитывают следующие показатели:

- Чистая приведенная стоимость (NPV).

- Внутренняя норма прибыли (IRR).

- Индекс рентабельности инвестиций (PI) — показывает приведенную стоимость, которая будет получена в результате реализации проекта, на единицу первоначальных инвестиций. Данный показатель рассчитывается как отношение приведенной стоимости будущих чистых денежных потоков к сумме первоначальных инвестиций (формула 8).

, (8)

, (8)

где N — срок жизни проекта;

CFi — чистый денежный поток в i-ом периоде;

r — ставка дисконтирования;

CF0 — сумма первоначальных инвестиций.

4. Дисконтированный срок окупаемости инвестиций (DPP) — характеризует время, необходимое для обеспечения инвестициями поступлений денежных средств для возмещения инвестиций, с учетом временной стоимости денег. Рассчитывается данный показатель по следующей формуле 9.

DPP = n, при котором ![]() >I0nt=1,(9)

>I0nt=1,(9)

где n — число периодов,

CFt — приток денежных средств за период t,

r — коэффициент дисконтирования,

Io — сумма первоначальных инвестиций.

Более детальная оценка эффективности реализации проекта производится при помощи таких показателей, как модифицированная внутренняя норма прибыльности инвестиций (MIRR) и чистая терминальная стоимость (NTV).

Первый показатель определяет внутреннюю норму доходности, скорректированную с учетом нормы реинвестиций.

Для приемлемости проекта модифицированная норма прибыли должна быть больше нормы реинвестиций.

Чистая терминальная стоимость отражает наращенные чистые доходы на конец периода:

![]() , (10)

, (10)

Таким образом, были рассмотрены современные методы и подходы к оценке инвестиционных проектов.

Инвестиционная привлекательность предприятия — это характеристика преимуществ и недостатков предприятия с использованием системы показателей рентабельности, финансовой устойчивости, платежеспособности, оборачиваемости капитала и активов (если акции предусматриваются впервые), а также уровня отдачи акционерного капитала, балансовой стоимости одной акции и т. д. (если акции длительный период обращающихся на фондовом рынке) [2, c. 124].

Инвестиционная привлекательность может быть классифицирована по следующим признакам:

- С позиций субъектов оценки. Необходимость введения такой классификационного признака основывается на необходимости рассмотрения инвестиционной привлекательности с точки зрения субъектов, которые могут ее оценивать для принятия управленческих решений и в зависимости от этого выстроить ту или иную систему управления на предприятии.

- По типу инвестора. Учитывая то, что в зависимости от источника авансированных средств, инвестиционная привлекательность имеет совершенно разный смысл, автором предлагается ввести в качестве классификационного признака вышеприведенный условий. Данная классификация позволит учесть требования того или иного вида потенциального инвестора и разграничивать управленческие действия по улучшению необходимых характеристик.

- Временным горизонтом оценивания. Поскольку инвестиционная привлекательность имеет динамический характер и может изменяться под воздействием многих факторов внутренней и внешней среды, предлагаем классификацию за временным горизонтом оценивания. Данная классификация позволит сделать вывод о том, каков текущее состояние инвестиционной привлекательности предприятия; определить потенциальные возможности его улучшения в будущем разработать определенную программу действий по достижению желаемых результатов.

- Подходом к проведению оценки. Принимая во внимание, что инвестиционная привлекательность — это интегральная характеристика предприятия, имеет двойственную природу, то есть состоит как из объективных, так и субъективных характеристик, предлагается выделить в качестве критериев классификации характер влияния на принятие решения об инвестировании.

- Для целей оценки. Такой классификатор предлагается добавить ввиду формирования базы показателей оценки инвестиционной привлекательности предприятия, наиболее точно будет соответствовать целям инвесторов [4, c. 34].

Инвестором может быть как частное лицо, так и квалифицированное. Частный инвестор вкладывает деньги в недвижимость или бизнес-проекты. Профессиональные лица вкладывают средства в ценные бумаги или другие финансовые проекты. Те и другие инвесторы всегда рискуют, вкладывая свои деньги: чем выше сумма, которую планирует получить инвестор, тем выше риск потерять средства.

Литература:

1. Алиев, А. Т. Управление инвестиционным портфелем: учебное пособие / А. Т. Алиев, К. В. Сомик. — М.: Дашков и К°, 2018. — 159 с.

2. Жданов, И. Ю. Инвестиционная оценка проектов и бизнеса: учебное пособие: [16+] / И. Ю. Жданов, В. Ю. Жданов. — М.: Проспект, 2019. — 120 с.

3. Кейнс, Дж.М. Общая теория занятости, процента и денег. Избранное / Дж.М. Кейнс; вступ. статья Н. А. Макашевой. — М.: Эксмо. 2017. — 119 c.

4. Ласкина, Л. Ю. Оценка и управление рисками в инновационной деятельности: учебное пособие: [16+] / Л. Ю. Ласкина, Л. В. Силакова. — Спб.: Университет ИТМО, 2019. — 68 с.