В статье рассматривается текущее состояние рынка ипотечного жилищного кредитования в г. Санкт-Петербург. Представлен обзор ключевых показателей рынка за последние несколько лет. Выявлены основные тенденции, проблемы и перспективы развития рынка ипотечного кредитования в условиях нестабильной российской экономики.

Ключевые слова: ипотека, ипотечное кредитование, кредит, рынок ипотечного жилищного кредитования.

Санкт-Петербург является вторым по величине городом России. Территория города активно развивается строительством множества многоквартирных комплексов, рассчитанных на тысячи и более семей, инфраструктура города и его достопримечательности ежегодно привлекают сотни тысяч туристов, желающих побывать в Северной столице, и тысячи абитуриентов и других жителей России, которые выбирают город своим домом, уезжая из других регионов.

Важным базовым показателем, характеризующим степень распространения банковского бизнеса в стране, является число кредитных организаций (далее КО), учитываемых Банком России. Рассмотрим непосредственно число КО, осуществляющих ипотечное кредитование в Санкт-Петербурге (рис. 1).

Рис. 1. Количество действующих КО в г. Санкт-Петербург, предоставляющих ИЖК, за период 01.01.2016–01.01.2020 гг. [5]

Рис. 1. Количество действующих КО в г. Санкт-Петербург, предоставляющих ИЖК, за период 01.01.2016–01.01.2020 гг. [5]

Согласно данным, представленным на рисунке 1, нетрудно заметить, что ипотечный бизнес в РФ обладает сильной концентрацией, практически половина (45–50 %) всех кредитных организаций, предоставляющих населению ипотечные кредиты, расположены в столице — в Москве и Московской области соответственно. В Санкт-Петербурге согласно данным Банка России на 1 января 2020 г. действует 19 кредитных организаций, осуществляющих ИЖК, что в удельном весе составляет 5,8 % от общего количества таких КО в России.

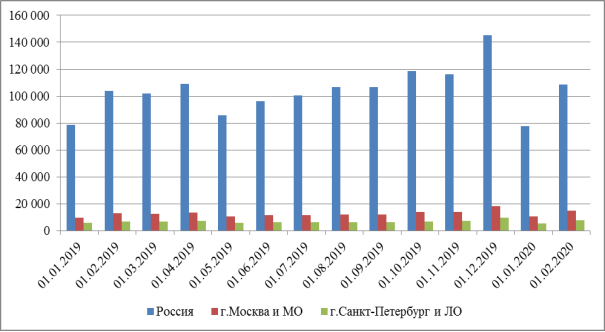

Далее рассмотрим один из показателей, характеризующих степень распространения ипотечного бизнеса в регионе — количество выданных ипотечных кредитов. Именно количество кредитов в штуках является наиболее точным показателем, отражающим спрос со стороны населения на ипотечное кредитование в регионах. На рисунке 2 представлено количество ипотечных жилищных кредитов, выданных в Санкт-Петербурге за 2019 год и начало 2020 г.

Рис. 2. Количество (шт.) выданных ипотечных жилищных кредитов в г. Санкт-Петербург физическим лицам в рублях за период 01.01.2019–01.02.2020 г. [5]

Рис. 2. Количество (шт.) выданных ипотечных жилищных кредитов в г. Санкт-Петербург физическим лицам в рублях за период 01.01.2019–01.02.2020 г. [5]

Из данных, представленных на рисунке 2, видно, что в Санкт-Петербурге в течение 2019 года и в начале 2020 года выдаётся в два раза меньше ипотечных кредитов, чем в Москве. Удельный вес Москвы в общем количестве выданных ИЖК по России стабильно держится на уровне 10–12 %. В Санкт-Петербурге за февраль 2020 года было выдано 7,17 % от общего количества ипотечных кредитов в РФ.

Рассмотрим Топ-5 Банков — ключевых игроков ипотечного рынка в Санкт-Петербурге. На первом месте располагается Сбербанк, доля которого на рынке по объёму и количеству выданных ИЖК на 01.01.2020 составляет 57,9 %. На втором месте расположился ВТБ, занимающий на ипотечном рынке долю в размере 22,7 %. Далее идут Росбанк, Райффайзенбанк и «Открытие» соответственно с совокупной долей рынка 4,9 %. Нетрудно заметить, что рынок ипотечного кредитования в России и в, частности, в Санкт-Петербурге является очень концентрированным — Топ-5 Банкам принадлежит практически 85 % доли рынка [3].

Существующие тенденции на рынке жилищного строительства в Санкт-Петербурге можно разбить на следующие группы:

1) ценовые тенденции предложений на рынке первичного и вторичного жилья;

2) тенденции территориальной застройки;

3) государственная политика поддержки ИЖК;

4) банковские предложения на рынке ипотечного кредитования.

Ценовые тенденции на рынке жилищного строительства складываются на нескольких уровнях. Тенденции первого уровня включают в себя социальные (количество населения, возраст, количество и состав семей и т. д.), экономические (общее состояние экономики региона), физические (климатические условия региона и др.) и политические факторы. Второй уровень факторов, влияющих на ценообразование, включает местоположение объекта и его физические характеристики, этап и год постройки объекта, наличие инфраструктуры, уровень комфортности жилья, а также доходности инвестиционных вложений в него. Из совокупности всех вышеперечисленных факторов складываются тенденции на рынке жилья.

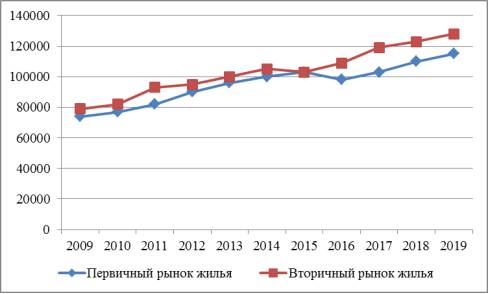

Динамика уровня цен на первичном и вторичном рынках жилья за последние 10 лет представлена на рис. 3 [4]. Проведённый анализ показывает, что стоимость одного квадратного метра жилья постепенно росла, в дальнейшем прогнозируется также увеличение его стоимости.

Рис. 3. Динамика средней стоимости 1-го кв.м. жилья в Санкт-Петербурге за период 01.01.2010–01.01.2020 гг., руб.

Что касается спроса, то в 2019 г. картина спроса постепенно менялась. В первом квартале активность покупателей оставалась еще довольно высокой — на уровне прошлогодних показателей. Бурный рост остановился в марте, и по итогам второго квартала объемы сделок были ниже примерно на 10 % относительно первого квартала. Объем предложения на вторичном рынке недвижимости по сравнению с 2018 г. также заметно уменьшился.

Во-первых, это вызвано повышением цен. Усиление спроса на хорошее ликвидное жилье в конце прошлого — начале этого года привело к тому, что цены росли достаточно высокими темпами. И второй момент — уменьшение числа заемщиков ввиду возросших ставок. Начиная с марта, было зафиксировано снижение количества ипотечных сделок. Если еще в первом квартале доля ипотеки в общей структуре сделок была на уровне 52–53 %, то к концу 2019 года она была уже менее половины.

Рынок новостроек Санкт-Петербурга и пригородов растет быстрее, чем в Московском регионе. Топ-10 жилых комплексов северной столицы по количеству сделок в 2019 году возглавили два проекта компании Setl City («Чистое небо» и «Солнечный город»), а также ЖК «Северная долина» от «Главстрой-СПб». По сравнению с 2018 годом состав десятки лидеров почти не изменился. Проекты в Санкт-Петербургском регионе крупнее, чем в столице России [2].

Среди перспектив рынка автором выделяются следующие направления:

1) во втором полугодии текущего года будет наблюдаться рост ипотечных ставок;

2) ипотеку на строящееся жильё будет выгоднее брать до 01.11.2020 г. Это связано с введением Президентом России так называемой программы «Ипотека с господдержкой». Программа распространяется на приобретение строящегося жилья комфорт-класса общей стоимостью не более 8 млн.руб. (для Москвы и Санкт-Петербурга) и не более 3 млн.руб. для остальных регионов России. На весь срок кредитования устанавливается льготная процентная ставка 6,5 % годовых;

3) сокращение строительства новых объектов начнётся после 01.03.2020 г.;

4) банкротство или уход с рынка мелких, а возможно даже и средних строительных компаний;

5) возможное увеличение минимального первоначального взноса по ипотечным жилищным кредитам;

6) возможное увеличение стоимости недвижимости;

7) увеличение арендных платежей за счёт снижения спроса на приобретение собственного жилья.

Таким образом, на основании вышеприведённого анализа, можно сделать вывод о том, что на рынке Санкт-Петербурга произойдёт сокращение объёмов ипотечного жилищного кредитования, а вследствие общеэкономической ситуации в стране произойдёт усиление концентрации среди застройщиков и банков.

Литература:

- Караваева И. В. Анализ российского и зарубежного опыта ипотечного кредитования // Право и экономика. — 2015. — № 11–12. — С.65–68.

- Шеховцов В. В. Современное состояние и перспективы развития ипотечного кредитования в России: региональный аспект // В. В. Шеховцов, Н. В. Шеховоцова, А. А. Шандаков // Финансовая аналитика: проблемы и решения. — 2015. — С. 16–25.

- Статистические данные рейтингового агентства «Эксперт РА». Режим доступа: [https://raexpert.ru].

- Статистические данные Федеральной службы государственной статистики. — Режим доступа: [https://www.gks.ru].

- Статистические показатели и информация об отдельных субъектах банковского дела Банка России. Режим доступа: [http://www.cbr.ru].