В статье указана необходимость для коммерческих банков определения уровня кредитоспособности при рассмотрении заявки на выдачу кредитов. Авторами перечислены формы отчетности, которые явились основой для проведения финансовых расчетов, подробно описаны и проанализированы коэффициенты трех групп — финансовой устойчивости, ликвидности, рентабельности. В выводах после расчетов уточнено соответствие нормативным уровням по рассчитанным показателям. В конце статьи авторы формулируют общие выводы.

Ключевые слова: заявка на кредит, кредитоспособность, финансовые расчеты коэффициентов, формы бухгалтерской, финансовой отчетности.

Процесс кредитования банком хозяйствующих субъектов невозможен без проведения оценки кредитоспособности предприятия, то есть определения уровня финансового состояния и финансовых возможностей. Коммерческий банк в процессе реализации банковского кредитования стремится свести к нулевой отметке все возможные банковские риски, тем самым предотвращая нанесение ущерба своей деятельности. Поэтому на примере конкретного хозяйствующего субъекта приведем частичный финансовый анализ ряда групп финансовых показателей [1, c.132]. Для оценки кредитоспособности заёмщика ЗАО «Агропромбанк» использует в своей практике метод финансовых коэффициентов. Данный анализ производится с целью определить способность и готовность заёмщика вернуть испрашиваемую ссуду в соответствии с условиями кредитного договора. Базой исследования было выбрано открытое акционерное общество «Тираспольского молочного комбината».

Информационной основой для осуществления финансовых расчетов является:

– форма № 1 «Балансовый отчет о финансовом положении» за 2017, 2018, 2019 года;

– форма № 2 «Отчет о совокупном доходе» за 2017, 2018, 2019 года.

Определим кредитоспособность ОАО «Тираспольского молочного комбината» при помощи метода финансовых коэффициентов. Для этого необходимо рассчитать:

1) коэффициенты финансовой устойчивости организации;

2) коэффициенты платежеспособности организации;

3) коэффициенты доходности и рентабельности организации [2, c.22].

Приведем расчеты коэффициентов финансовой устойчивости организации.

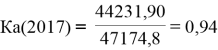

1) Коэффициент автономии (степень финансовой независимости). Одним из важнейших показателей, характеризующих финансовую стабильность организации, ее независимость от внешних источников финансирования является коэффициент автономии (степень финансовой независимости), равный доле собственных средств в общей стоимости имущества организации.

![]() (1)

(1)

Минимальное значение коэффициента автономии оценивается на уровне 0,5. Такое значение показателя предполагает, что все обязательства организации могут быть покрыты собственными средствами. Рост коэффициента автономии свидетельствует об увеличении финансовой устойчивости и независимости (самостоятельности) организации, а также о снижении риска финансовых затруднений.

По полученным результатам расчетов коэффициента автономии за 3 года можно отметить следующее, так как в течении 2017, 2018, 2019 годов коэффициент автономии выше минимального значения 0,5, то это свидетельствует об увеличении финансовой устойчивости и независимости организации, а также о снижении риска финансовых затруднений.

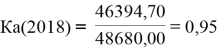

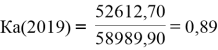

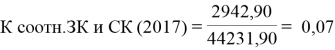

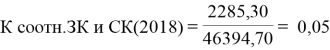

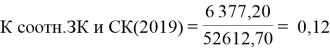

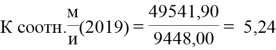

2) Коэффициент соотношения заемных и собственных средств рассчитывается по формуле:

![]() (2)

(2)

Значение коэффициента показывает, сколько заемных средств привлечено организацией на 1 рубль, вложенных в активы собственных средств. Нормальное значение меньше или равно 1. Превышение собственных средств по кредитам свидетельствует о финансовой и экономической стабилизации организации, достаточной финансовой стабильности и относительной независимости от внешних финансовых источников.

По полученным результатам расчетов коэффициента соотношения заемных и собственных средств за 3 года можно отметить следующее, что коэффициенты соотношения собственных и заемных средств в пределах нормы, а это значит, что финансовая устойчивость и независимость предприятия от заемного капитала высокая.

Для сохранения минимальной финансовой стабильности организации коэффициент соотношения собственных и заемных средств должен быть ограничен значением отношения стоимости мобильных и иммобилизованных средств.

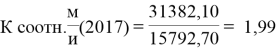

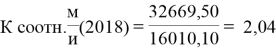

![]() (3)

(3)

Для анализа структуры капитала организации определяется отношением краткосрочных заемных средств к общей сумме заемного капитала. Чем ниже доля краткосрочного капитала в общей сумме кредита, тем выше финансовая устойчивость организации и риск финансового неравновесия.

По полученным результатам расчетов отношения стоимости мобильных и иммобилизованных средств за 3 года можно отметить следующее, так как полученные значения в пределах нормы значит на предприятии большую часть занимают оборотные активы. Наблюдается рост коэффициента за счет увеличения оборотных активов и снижения внеоборотных активов особенно в 2019 году.

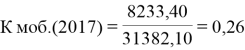

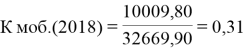

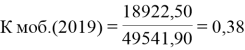

3) Коэффициент мобильности оборотных средств. Важным для оценки устойчивости финансового состояния организации является коэффициент мобильности оборотных средств, определяемый отношением стоимости абсолютно готовых к платежу оборотных средств к общей стоимости оборотных средств организации (Итог раздела 2. балансового отчета о финансовом положении «Краткосрочные (оборотные) активы»).

![]() (4)

(4)

По полученным результатам расчетов коэффициент мобильности оборотных средств за 3 года можно отметить следующее, значение мобильности оборотных средств находится на уровне 0,26 за 2017 год, 0,31 за 2018 год, и 0,38 за 2019 год — это говорит об ускорении оборачиваемости имущества предприятия.

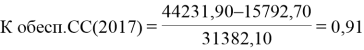

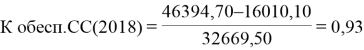

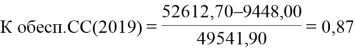

4) Коэффициент обеспеченности собственными средствами это соотношение разницы между источниками собственных средств (акционерного капитала) и внеоборотных активов с фактической стоимостью текущих активов, принадлежащих организации, в виде запасов, незавершенного производства, готовой продукции, денежных средств и их эквивалентов, краткосрочная торговая и прочая дебиторская задолженность, прочие оборотные активы. Значение отношения собственных средств, превышающее 0,1, считается нормальным.

![]() (5)

(5)

По полученным результатам расчетов коэффициента обеспеченности собственными средствами за 3 года можно отметить то, что коэффициент обеспеченности собственными средствами выше нормального значения 0,1. Это говорит о том, что компания полностью платежеспособна, наивысшее значение данного коэффициента было достигнуто в 2018 году.

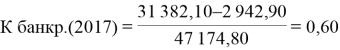

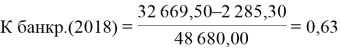

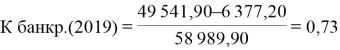

5) Коэффициент прогноза банкротства характеризует удельный вес чистого оборотного капитала в сумме актива баланса организации и рассчитывается по формуле:

![]() (6)

(6)

По полученным результатам расчетов коэффициента прогноза банкротства за 3 года можно отметить следующее, что значение коэффициентов в 2017, 2018 и 2019 годах выше 0, это значит, что организация не испытывает финансовых затруднений [5, c.163].

Далее проведем анализ платежеспособности организации, который осуществляется путем измерения доступности и получения средств для платежей по первому платежу. Платежеспособность выражается в показателях ликвидности.

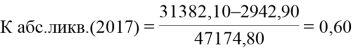

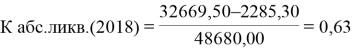

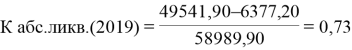

6) Коэффициент абсолютной ликвидности равен отношению стоимости наиболее ликвидных активов к сумме наиболее срочных обязательств [3, c.2238].

![]() (7)

(7)

Коэффициент абсолютной ликвидности показывает, сколько из своих обязательств организация может немедленно погасить наличными и высоколиквидными ценными бумагами. Его стоимость признается достаточной на уровне не менее 0,25–0,3, то есть организация может немедленно погасить свои обязательства на 25–30 %.

По полученным результатам расчетов коэффициента абсолютной ликвидности за 3 года можно отметить следующее: значения коэффициента абсолютной ликвидности за 2017 составляет 0,60 то есть 60 %, за 2018 год коэффициент абсолютной ликвидности составляет 0,63, то есть 63 % и за 2019 год — 0,73 то есть 73 % это означает, то что организация может немедленно погасить свои обязательства.

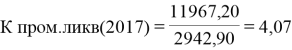

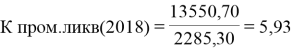

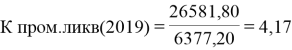

7) Коэффициент критической (промежуточной) ликвидности показывает, сколько средств может быть погашено при наличии поступлений средств от должников.

![]() (8)

(8)

Коэффициент промежуточной ликвидности отражает прогнозируемые платежные возможности организации при условии своевременного проведения расчетов с дебиторами. Нормативное значение данного показателя не менее 0,7–0,8.

По полученным результатам расчетов коэффициента критической ликвидности за 3 года можно отметить следующее, значение коэффициента в 2017, 2018, 2019 годах выше нормативного, что свидетельствует о возможности своевременно провести расчеты с дебиторами.

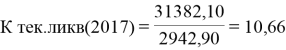

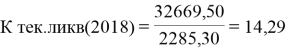

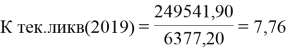

8) Коэффициент текущей ликвидности (общий коэффициент покрытия) показывает, сможет ли организация рассчитаться по своим краткосрочным обязательствам всеми оборотными активами, включая производственные запасы и незавершенное производство.

![]() (9)

(9)

Значение коэффициента покрытия должно быть равно или больше 2.

По полученным результатам расчетов коэффициента текущей ликвидности за 3 года можно отметить следующее: значение коэффициента текущей ликвидности в 2017, 2018, 2019 годах больше двух, значит организация способна погасить свои обязательства.

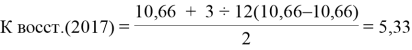

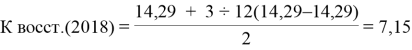

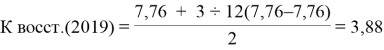

9) Коэффициент восстановления или утраты платежеспособности. Чтобы оценить, имеет ли организация реальную возможность восстановить или потерять платежеспособность в течение определенного периода времени, рассчитывается коэффициент возмещения или потери платежеспособности, который определяется отношением текущего коэффициента ликвидности к его установленной стоимости. Коэффициент восстановления платежеспособности рассчитывается на основе периода, равного 6 месяцам, если значение текущего коэффициента ликвидности или предоставление собственных средств ниже нормативного уровня. Если значения коэффициентов ниже нормативного уровня, то коэффициент потери платежеспособности должен рассчитываться на основе периода, равного 3 месяцам.

![]() (10)

(10)

где Кф — фактическое значение коэффициента текущей ликвидности в конце отчетного периода,

Пв(у) — период восстановления (утраты) платежеспособности в месяцах (восстановления — 6 месяцев, утраты — 3 месяца),

Т — отчетный период в месяцах,

Кн — значение коэффициента текущей ликвидности на начало отчетного периода,

К норм — нормативное значение коэффициента текущей ликвидности (К норм. = 2).

Это соотношение характеризует тенденцию изменения коэффициента ликвидности, исходя из признака его прироста за отчетный период. Во время восстановления платежеспособности сумма текущей ликвидности в зависимости от знака изменения становится больше, меньше или равна нормативной стоимости ликвидности, а коэффициент возврата (потери) платежеспособности соответственно больше или меньше 1.

Подтверждением возможности восстановления платежеспособности организации является значение показателя, равного или превышающего 1.

По полученным результатам расчетов коэффициента восстановления или утраты платежеспособности с 2017 года по 2019 год можно отметить следующее, значение коэффициента за все года превышает значение 0. Это свидетельствует о том, что предприятие на протяжении всего периода работает рентабельно.

Эффективность и экономическая реализованность организации измеряются индикаторами экономического эффекта (результат деятельности — прибыль) и экономической эффективности (измеряя эффект, полученный при стоимости его достижения — рентабельность). Конечный финансовый результат деятельности организации — прибыль или убыток — состоит из результатов операционной, инвестиционной и финансовой деятельности. Прибыль — это источник формирования доходов бюджета, погашения долговых обязательств организации, развития производства. Оценка уровня и динамики показателей прибыли, структуры доходов и результатов деятельности организации анализируется на основе данных счета прибылей и убытков (форма № 2 «Отчет о совокупном доходе») [4, c.86].

Проведем расчеты ряда коэффициентов рентабельности.

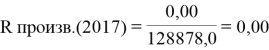

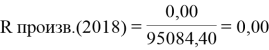

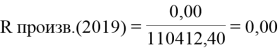

10) Рентабельность производственной деятельности показывает, сколько прибыли от производственной деятельности приходится на один рубль выручки от продаж продукции (товаров), работ, услуг и равна отношению результата от производственной деятельности к доходу от продаж (выручке).

![]() (11)

(11)

По полученным результатам расчетов, рентабельность производительной деятельности за 2017, 2018, 2019 года показала, что прибыль равна 0, что меньше 1.

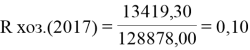

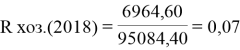

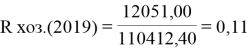

11) Рентабельность хозяйственной деятельности показывает, насколько прибыль остается после возмещения других расходов (расходов на инвестиционную деятельность, расходы на финансовую деятельность, прочие операционные расходы) и передачи других доходов (доходы от инвестиционной деятельности и доходов от финансовой деятельности, другие операционные доходы) за один рубль выручки от финансово-хозяйственной деятельности.

![]() (12)

(12)

По полученным результатам расчетов рентабельности хозяйственной деятельности за 3 года можно отметить, что организация успешно реализует свою продукцию (работы, услуги) и ее производство наиболее выгодно в 2019 году.

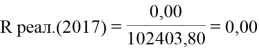

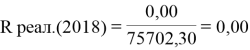

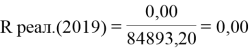

12) Рентабельность реализованной продукции отражает эффективность текущих затрат и рассчитывается как отношение прибыли от производственной деятельности к общей стоимости проданных товаров, товаров, работ, услуг, включая коммерческие, общие и административные расходы.

![]() (13)

(13)

По полученным результатам расчетов рентабельности реализованной продукции за 3 года можно отметить следующее: в течение 2017, 2018, 2019 года показатель рентабельности продукции остается на уровне 0. Это говорит о том, что продукция не конкурентоспособная на рынке.

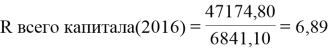

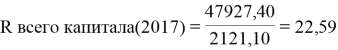

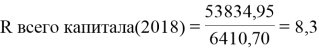

13) Рентабельность общего капитала показывает, какая часть чистой прибыли приходится на рубль активов организации, насколько эффективно она используется. Этот показатель характеризует прибыльность организации независимо от структуры ее капитала.

![]() (14)

(14)

По полученным результатам расчетов рентабельности всего капитала за 3 года можно отметить следующее: значение рентабельности всего капитала в 2017, 2018, 2019 годах спрос на продукцию повысился.

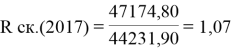

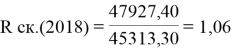

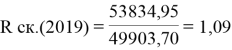

14) Рентабельность собственного капитала показывает, сколько рублей чистой прибыли приходится на один рубль собственного капитала.

![]() (15)

(15)

По полученным результатам расчетов рентабельности собственного капитала за 3 года можно отметить следующее, что в 2017, 2018, 2019 годах у показателя наблюдался рост.

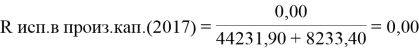

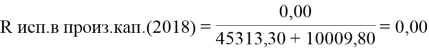

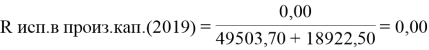

15) Рентабельность используемого в производстве капитала определяется как отношение прибыли от производственной деятельности к разнице между средней стоимостью всего капитала организации и средней стоимостью финансовых активов.

![]() (16)

(16)

По полученным результатам расчетов рентабельности используемого в производстве капитала за 3 года можно отметить следующее: что в 2017, 2018, 2019 году значение рентабельности используемого капитала находится на уровне 0. Проведенный расчет позволяет сделать вывод о том, что предприятие работает не эффективно.

Исходя из вышеизложенного материала следует, что для поддержания деятельности коммерческого банка в части кредитования и нивелирования различных угроз и рисков, банк перед выдачей кредита экономическому агенту в обязательном порядке проверит и рассчитает уровень кредитоспособности клиента, используя его формы финансовой отчетности. Непосредственно были рассчитаны три группы финансовых коэффициентов, результаты которых следующие: финансовая устойчивость предприятия хорошая, зависит от внешних заимствований, но в малой степени; показатели ликвидности также соответствуют нормативным значениям, что подтверждает способность предприятия погашать краткосрочные обязательства; показатели рентабельности немного хуже показывают результаты. Таким образом, банк может отнести предприятие к уровню хорошего заемщика и предоставить кредит по его заявке.

Литература:

- Ахмедов Р. Д., Минина Ю. И. — Анализ кредитоспособности заемщика — юридического лица // Вести научных достижений. Экономика и право. — 2020. — № 3. — С. 131–134.

- Козмиди К. С. Анализ методов оценки кредитоспособности организации / К. С. Козмиди. — Текст: непосредственный, электронный // Проблемы современной экономики: материалы VIII Междунар. науч. конф. (г. Казань, декабрь 2018 г.). — Казань: Молодой ученый, 2018. — С. 21–23.

- Куликов Н. И., Ковешникова А. Д. Оценка уровня кредитоспособности предприятия в современных условиях // Российское предпринимательство. — 2018. — Том 19. — № 8. — С. 2233–2246

- Толмачева И. В. Финансовая устойчивость: теоретические и практические подходы: Научная монография / Толмачева И. В. Приднестровский государственный университет им. Т. Г. Шевечнко. — Тирасполь: Изд-во Приднестровского университета. — 2019. — 104 с.

- Толмачева И. В., Яковлева С. О. Анализ финансового состояния и диагностика вероятности банкротства предприятия // Вестник Приднестровского университета. Серия: Физико-математические и технические науки. Экономика и управление. –2017. — № 3 (57). — С. 160–165