Становление и эволюция экономических отношений в Российской Федерации порождает необходимость реформирования различных сфер, в том числе и системы налогообложения физических лиц. Скоротечность принятия выработанных государственных федеральных и региональных программ, низкая информированность в период обсуждения, свидетельствует об отсутствии экономического обоснования, прогнозных расчетов и научного подхода при разработке законопроектов, что приводит, зачастую, к социальной напряженности среди населения.

Введение налога на недвижимость на территории РФ, укладывается в стандартную схему и по срокам, и по отсутствию в открытом доступе проектов нововведений в системе налогообложения и оценки недвижимости, что порождает массу политических спекуляций и панику среди собственников, что сумма налога вырастет в несколько раз.

В нашем исследовании за аксиому, при разработке системы мер по реформированию налогообложения объектов недвижимости физических лиц, взято положение об обязательном исполнении принципа справедливости. В связи с чем, при разработке направлений реформирования, по нашему мнению, необходимо учесть размер налоговой нагрузки на физических лиц.

Официальные источники информируют, что введение налога на недвижимость физических лиц не приведет к увеличению налоговой нагрузки на население. Однако это просто политический популизм, а не экономический подход к процессу реформирования. Во всем мире устоялось мнение, что негативные последствия для экономики имеет не только высокая налоговая нагрузка на население, но и низкая. Это очень актуально для налогообложения объектов недвижимости физических лиц, низкая ставка налога на имущество и земельного налога приводит к неэффективному использованию этих объектов, к увеличению количества инвестиционных и спекулятивных вложений, и, как следствие, мега росту цен на рынке недвижимости. Отсутствие экономически обоснованной политики в области налогообложения объектов недвижимости приводит к сужению функций этих налогов сугубо до фискальной составляющей, регулирующие воздействие на экономику муниципалитета сведено к минимуму.

Оценка оптимальности налоговой нагрузки должна проводиться ежегодно, а параметры оптимальности определяться не реже одного раза в три года и это справедливо как для стран с развитой экономикой, так и для России.

Необходимо отметить, что, несмотря на повсеместное использование и отождествление понятий «налоговое бремя», «налоговая нагрузка», в законодательных актах и в официальной статистике данные термины и расчетные показатели отсутствуют, рассчитывается только доля фактических налоговых поступлений в бюджетную систему в ВВП. Поэтому, в рамках статьи считаем необходимым уделить внимание методике расчета налоговой нагрузки физических лиц, а также динамике расчетных показателей.

Анализ трудов современных экономистов показал, что большое внимание уделяется методике расчета налоговой нагрузки на макроуровне, а также на уровне предприятий и организаций, по аналогии затрагивается деятельность индивидуальных предпринимателей без образования юридического лица, вопросы тяжести налогового бремени для физических лиц практически не исследованы.

Так на макроуровне налоги составляют основную часть доходов бюджета, таким, образом, налоги выступают в качестве цены государственных услуг. Налоговое бремя формируется путем достижения баланса между потребностью государства в средствах (спросом на налоги) и возможностью налогоплательщиков их уплачивать (предложение налогов). Важно, чтобы налоговое бремя (доля налоговых отчислений в ВВП) было экономически обоснованным, т.е. налоги сохранили кроме фискальной, свои стимулирующую, распределительную и перераспределительную функции.

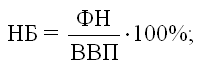

Для сравнительного анализа рассчитаем уровень налогового бремени на макроуровне, используя общепринятую методику расчета, где налоговое бремя (НБ) определяется как доля (в процентах) фактических налоговых поступлений в бюджетную систему (ФН) в ВВП, то есть:

Данная методика позволяет получить показатель налогового бремя как базу сравнения, что нам и нужно в рамках данного исследования. В таблице 1 приведен расчет налогового бремени в целом по России, а также по Южному федеральному округу и нескольким административным единицам в его составе.

В целом по России, и эта тенденция сохраняется в показателях Южного Федерального округа, налоговое бремя в 2006-2009 гг. растет. В 2009 г. наблюдается снижение налогового бремени относительно предыдущего отчетного периода только по двум регионам - Республика Калмыкия (на 1,2%) и Республика Адыгея (на 0,4%), по ним же показатель налогового бремени максимальный. Самые низкие показатели налогового бремени в Краснодарском крае (17,7%) и Волгоградской области (18,3%).

Оптимальное совокупное налоговое бремя начисленных налогов к чистой добавленной стоимости в рамках следующих границ: нижний налоговый предел – 24 %, верхний налоговый предел – 31 % [2].

Так как в числителе при расчете используется сумма фактических налоговых поступлений в бюджетную систему, то результат может искажаться из-за низкой собираемости налогов.

Таблица 1 - Расчет налогового бремени в РФ и Южном федеральном округе

за 2006-2009 гг. (млрд.руб.)*

*Таблица составлена автором по данным Федеральной службы государственной статистики [6]

Таким образом, эта методика непригодна для целей определения приоритетов эффективной налоговой политики, так как не дает полного и объективного представления о действительной тяжести налогового бремени. Для более корректного расчета необходимо использовать показатель номинального налогового бремени, тогда в числителе учитывается показатель начисленных налогов, т.е. к фактически поступившим налогам добавляется сумма задолженности по ним. Для уточненного результата знаменатель, при расчете и фактического и номинального налогового бремени, нужно скорректировать на сумму амортизационных отчислений.

К определению налоговой нагрузки отдельно физических лиц (населения) также существует несколько подходов.

В работе Лазутиной Д.В. предложен подход, при котором «налоговое бремя физического лица представляет собой отношения, возникающие между государством и физическим лицом по уплате налоговых платежей» [4, с.18], и для расчета предложено использовать следующие формулы:

|

(2), |

|

|

(3), |

где АНН — абсолютная налоговая нагрузка - это налоги, уплачиваемые физическим лицом. В этот показатель включаются суммы прямых и косвенных налогов (бремя которых по факту несет физическое лицо);

ОНН - относительная налоговая нагрузка - это отношение величины абсолютной налоговой нагрузки к доходам физического лица (или иначе - доля налоговых платежей в доходах физического лица).

∑НП - сумма прямых налогов, поступающих в бюджеты всех уровней с данной территории;

∑НК - сумма косвенных налогов, поступающих в бюджеты всех уровней с данной территории [4, с.18-19].

Из этой методики следует, что всю сумму косвенных налогов оплачивает население, однако, по-нашему мнению, это положение требует корректировки. Так в исследованиях д.э.н., профессора Барулина С.В. предлагается скорректировать относительный показатель налоговой нагрузки физических лиц на коэффициент доли косвенных налогов, оплачиваемых населением.

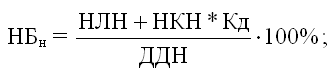

«Таким образом, для более точной оценки фактического налогового бремени, которое несет население (домашние хозяйства), следует использовать следующую формулу:

-

где НЛН –

начисленные личные налоги с физических лиц;

- НКН – начисленные косвенные налоги;

Кд– коэффициент доли косвенных налогов, оплачиваемых населением (для современной России 0,6 – 0,7);

- ДДН – денежные доходы населения»[2].

Эту методику будем использовать в расчетах налогового бремени физических лиц, коэффициент 0,7. В таблице 2 представлен расчет налогового бремя населения Краснодарского края исходя из официальных данных.

Таблица 2 – Расчет налогового бремя населения Краснодарского края за 2006-2010гг.*

*Таблица составлена автором по данным Федеральной службы государственной статистики [6] и Федеральной налоговой службы России по Краснодарскому краю [7]

Данные по удельному весу прямых и косвенных налогов с доходов населения по Краснодарскому краю позволяют идентифицировать систему налогообложения РФ в целом. В зарубежной практике выделяют четыре основные системы налогообложения, в зависимости от их ориентации на прямые и косвенные налоги.

Англосаксонская модель ориентирована на прямые налоги с физических лиц, доля косвенных налогов незначительна. В США, например, подоходный налог с населения формирует 44% доходов бюджета. Платежи населения превышают налоги с предприятий [5,с.16].

Евроконтинентальная модель отличается высокой долей отчислений на социальное страхование, а также значительной долей косвенных налогов: поступления от прямых налогов в несколько раз меньше поступлений от косвенных. К примеру, в Германии доля поступлений на социальное страхование составляет 45% доходов бюджета, от косвенных налогов — 22%, а от прямых налогов — всего 17% [1, с.98].

Латиноамериканская модель ориентирована на обложение традиционными косвенными налогами, что обусловлено высоким уровнем инфляции. Так, доля косвенных налогов в доходной части бюджета страны составила в Чили – 46% и Перу – 49%.

Смешанная модель, традиционно сочетает черты других моделей, применяется во многих странах. Государства выбирают ее для того, чтобы диверсифицировать структуру доходов, избежать зависимости бюджета от отдельного вида или группы налогов. Особенностью является существенный перевес доли прямых налогов с организаций над долей прямых налогов с физических лиц [5, с.16].

По мнению д.э.н. С.В. Барулина, российская налоговая система является представителем латиноамериканской и евроконтинентальной моделей, т.е. для нее свойствен приоритет в распределении налогового бремени косвенных налогов на бизнес [3, с.75].

По таблице 2 видно, что в Краснодарском крае слишком низкая налоговая нагрузка на денежные доходы населения и это объясняется тем, что хоть бремя косвенных налогов срыто в розничных ценах – большая часть оборота товаров и услуг не отражается в официальных отчетах, высокий уровень налоговых начислений на оплату труда подталкивает работодателей к сокрытию от налогообложения этих доходов.

Таким образом, по результатам анализа налогового бремени, можно сформулировать ряд приоритетных направлений налоговой политики:

Во-первых, необходимо повысить качество налоговой информации при формировании налоговой базы.

Во-вторых, необходимо не снижать или повышать налоговую нагрузку, а оптимизировать ее структуру – в период отсутствия тотального контроля за доходами населения необходимо увеличить долю налоговых поступлений с реальных активов (дифференциация ставок по транспортному налогу, введение налога на недвижимость) и снижать ставки по налогам с доходов, это в первую очередь касается отчислений организаций с фонда оплаты труда.

Литература:

Александров, И.М. Налоговые системы России и зарубежных стран [Текст]: учебное пособие. – М.: Бератор – Пресс, 2009. – 144 с.

Барулин С.В. Е.А.Ермакова, В.В. Степаненко Налоговый менеджмент [Электронный ресурс]. //http://royallib.ru/book/barulin_s/nalogoviy_menedgment.html royallib.ru.html.zip

Барулин, С.В. Теория и история налогообложения [Текст]: учебное пособие. – М.: Экономист, 2009. – 173 с.

Лазутина, Д.В. Налоговая нагрузка и методы ее расчета [Текст] Автореф.дисс. на соис.учен.степени к.э.н. – Тюмень.: ГОУ ВПО Тюменский государственный университет, 2005. - 25 с.

Поспелов, Е. Система прямого и косвенного обложения налогами [Текст] // Все для бухгалтера. – 2003. –№ 18. – С. 12-19.

Данные Федеральной службы статистики [Электронный ресурс] // http://www.gks.ru/.

Данные Федеральной налоговой службы по Краснодарскому краю [Электронный ресурс] //http://www.r23.nalog.ru