Экономика Азербайджана по-прежнему сильно зависит от нефти. Сильная зависимость от «черного золота» имеет свои негативные последствия, с которыми Азербайджан хорошо знаком. Начало 2020 года запоминается как тяжелые времена, в очередной раз упали цены на нефть, одной из причин которой является пандемия коронавируса (COVID-19), которая негативно влияет на всю мировую экономику. Правительство Азербайджана на протяжении нескольких лет придерживается политики диверсификации экономики и развития ненефтяного сектора, которая в настоящее время становится еще более важной и необходимой. В связи с этим формирование дешевых альтернативных источников финансирования является актуальной задачей настоящего времени, и исламские финансовые инструменты могут дать сильный толчок этому. Следовательно, появление исламской финансовой экосистемы все больше и больше становится «пищей для размышлений».

Исламские финансы — это этические финансы, конечной целью которых является достижение социального благополучия посредством служения обществу. Взаимное удовлетворение — это то, что определяет эту финансовую систему, которая предназначена не только для мусульман. Этические финансы являются важной составляющей моральной экономики, а не только предметом религии и убеждений. Тем не менее, мусульмане, для которых правильный образ жизни так же важны, как и вера, были первыми, кто институционализировал и утвердил такую финансовую систему [альтернативу процентному (долговому) финансированию], которая соответствует всем этическим и моральным нормам.

Исламская финансовая система уже неоднократно показывала свои возможности, и последний финансовый кризис 2008 года является тому наглядным примером. Из-за морфологической структуры финансовых инструментов и продуктов, исламские финансовые институты (ИФИ) более устойчивы к стрессу. За последние два десятилетия исламская финансовая индустрия является одной из самых быстрорастущих отраслей.

Из-за характера своих продуктов ИФИ усиливают деловую активность и финансируют «реальную экономику», а ряд выводов демонстрирует, как положительно влияют МФИ на экономический рост. Более того, исламская финансовая индустрия является инклюзивной и имеет хорошие возможности для борьбы с бедностью. Буквально, все развитые страны признали преимущества этой финансовой системы и успешно интегрировали такой механизм в свои операции, которые растут и приносят большую пользу для их экономики. Поэтому, после принятия Стратегической Дорожной Карты Министерство Экономики Азербайджанской Республики начало определенную деятельность, связанную с изменениями и дополнениями в законодательстве, Законе о банках, Гражданском кодексе, Налоговом кодексе и т. д., чтобы в полной мере использовать возможности Исламских финансовых продуктов. Для реализации этих изменений Министерство экономики уже подписало меморандум с Исламским банком развития, который, в свою очередь, подготовил предложения по созданию надлежащей экосистемы, и эти предложения будут представлены вновь сформированному Национальному собранию.

Цель этой статьи — подчеркнуть важность и необходимость создания Исламской Финансовой Экосистемы, как одной из дешевых и альтернативных путей развития ненефтяного сектора. В качестве методов исследования был проведен экстенсивный литературный обзор видных ученых и опытных специалистов в этой области на основе их трудов и исследований. Вывод таков, что рано или поздно Исламская финансовая экосистема в Азербайджане появиться, и для этого есть все необходимые поводы и причины.

Ключевые слова: исламская финансовая система, исламский банкинг, Такафуль, Микрофинансы, Азербайджан

Предисловие

Исламские финансы (Этические финансы), как отрасль, являются одной из самых быстрорастущих финансовых отраслей в мире в течение последних двух десятилетий. После мирового финансового кризиса в 2008 году, эта отрасль приобрела еще больший интерес, потому что исламские финансовые институты ИФИ (в частности, банки), благодаря своим характерным чертам, продемонстрировали большую устойчивость к стрессу и тем самым пострадали меньше, чем нам привычные традиционные банки. Последний финансовый кризис можно считать поворотным моментом для исламской финансовой индустрии, став более привлекательным для экономистов и инвесторов.

Исламские финансы, как терминология не новый феномен. Хотя термин «исламская экономика» появился в 1940-х годах, в научной литературе он закрепился в 1970-х годах; исламская финансовая система является важным компонентом исламской экономики, главная цель которой — найти альтернативу процентному (основанный на ростовщичестве) финансированию. Исламская финансовая система может быть описана, как набор методов и механизмов финансирования, которые допускают определенную экономическую деятельность, которая не нарушает основные принципы шариата (исламское право, которое опирается на Коран и Сунну).

Иногда недостаточно хорошо проинформированные люди могут возразить, что «если это исламские финансы, то это для мусульман [только]», в то время как это чистое заблуждение, которое следует правильной трактовки, чтобы развеять сомнения. Развитые страны, такие как США, Великобритания, Франция и другие, несколько десятилетий назад признали, что исламская финансовая система является инклюзивной и предназначена не только для мусульман. Эти страны успешно интегрировали такую модель, которая растет и приносит много прибыли для их экономики.

Текущая ситуация в Азербайджане.

Азербайджан, будучи одной из стран с мусульманским большинством (89 %), еще не создал надлежащую экосистему для исламской финансовой индустрии, даже если государство является первым среди постсоветских стран, где банк (Kauthar Bank) работал в соответствии с исламскими принципами. Интересно, что до вступления Азербайджана в Советский Социалистический Союз это была Азербайджанская Демократическая Республика, и, несмотря на то, что это было первое светское государство, все финансовые операции не отклонялись от принципов шариата (или этических норм)[1]. Позже, семь десятилетий советского авторитарного режима и независимости в 1991 году сыграли решающую роль в развитии страны и региона в целом. Тем не менее, Азербайджанская Республика демонстрирует очень позитивную динамику в развитии как промышленного, так и других секторов (например, туризм, телекоммуникация и информационные технологии и т. д.). Фактически, все высоты были достигнуты, прежде всего, благодаря нефти и газу, которыми богат Азербайджан, выгодному географическому расположению, которое связывает Европу и Азию, а также подходам и отношениям правительства к новым мировым тенденциям. Кроме того, правительство четко признает, что природные ресурсы рано или поздно могут истощиться, пришло время установить курс для ненефтяного сектора и максимально снизить зависимость национальной экономики от нефти и газа. Когда в 2015 году цены на нефть упали, национальная валюта Азербайджана была подвергнута девальвации, более чем вдвое. Эти события показали, насколько уязвим «Голландский Синдром» для национальной экономики и к каким печальным последствиям он может привести. Поэтому, приоритетом экономической политики правительства является развитие ненефтяного сектора. В связи с этим формирование предпринимательского доступа к дешевым альтернативным источникам финансирования является актуальной задачей настоящего времени, и исламские финансовые инструменты могут дать сильный толчок этому.

К 2015 году в Азербайджане было 12 финансовых учреждений, окон при банках, которые предлагали исламские финансовые продукты. Однако, национальное законодательство не позволяет в полной мере реализовать все финансовые (исламские) продукты, ввиду их характерных особенностей и принципов работы. Таким образом, в 2016 году была принята Стратегическая дорожная карта развития национальной экономики и ее различных сфер, где говорится, что создание исламской финансовой экосистемы является одним из важнейших направлений в стране, поскольку эта экосистема способна улучшить реальную экономику. Следовательно, с 1 января 2017 года Министерство экономики Азербайджанской Республики начало определенную деятельность, связанную с изменениями и дополнениями в законодательстве, Законе о банках, Гражданском кодексе, Налоговом кодексе и т. д. с целью полноценного оперирования продуктов исламского банкинга. Для реализации этого Министерство экономики уже подписало соглашение с Исламским банком развития, который, в свою очередь, подготовил предложения по созданию надлежащей экосистемы, и эти предложения будут представлены вновь сформированному Национальному собранию. Кроме того, также были связи с другими государственными органами, и от них были получены положительные отзывы по этому поводу.

Исламская финансовая система

Исламская финансовая индустрия растет в среднем на 10–12 % в год после кризиса 2008 года, с активами около 2,5 триллионов долларов (из которых 72 % составляют исламские банки), тогда как десять лет назад активы составляли приблизительно 700 миллионов долларов. В 2019 году было 102 исламских финансовых института (или институтов, которые работают в соответствии с исламскими принципами), в то время как пару лет назад их было 74 — эти цифры говорят сами за себя. В настоящее время такая отрасль отвечает всем международным стандартам, тенденциям и способна ответить на все мировые вызовы.

Исламская финансовая индустрия, благодаря природе своих продуктов, усиливает деловую активность и подпитывает «реальную экономику» [1]. В конечном счете это способствует улучшению делового климата, развитию предпринимательства, а также расширяет доступ малого и среднего бизнеса к финансированию. Исламская финансовая экосистема также стимулирует инновации, повышает конкурентоспособность, стимулирует старт-апы и так далее. Кроме того, поскольку некоторые финансовые продукты в ИФИ основаны на методе распределения прибыли и убытков (PLS[2]), все стороны заинтересованы в получении максимальной прибыли и являются рентабельными, поэтому большинство ИФИ предоставляют консультационные услуги для предпринимателей бесплатно. Таким образом, благодаря сотрудничеству с исламскими финансовыми организациями, где риски также распределяются, предприниматели могут получать менее рискованный и в тоже время более дешевый капитал.

Исламская финансовая система также имеет аналог обычного страхования, которое также основано на принципах распределения риска и распределения прибыли и убытков, действуя в соответствии с этическими нормами и шариатом. Обычное страхование признается лотереей или азартной игрой из-за выплат премий за предполагаемые события, вероятность возникновения которых слишком мала, [точнее], неопределенна. Следовательно, страховые платежи становятся выручкой страховых компаний, где последние продают вероятность события (случая) по заранее определенной цене. Исламская страховая компания или компания Такафуль, с другой стороны, выступает в качестве оператора, управляя средствами страхователей от имени участников в соответствии с согласованным взносом. Интересно, что, если событие не состоялось, страхователь не теряет свою плату за уплаченный страховой полис (Такафуль), даже может заработать на этом, например, на инвестициях, что создает беспроигрышную ситуацию для всех. Эти различия делают Такафуль очень привлекательным для всех заинтересованных сторон, тем самым все вовлеченные стороны заинтересованы в страховании своих активов.

В настоящее время в Азербайджане существует новая модель страхования, которая была недавно разработана с учетом элементов Такафуль, где также рассматриваются риски и распределения прибылей и убытков. Это Коллективное (Müştərək sığorta) страхование стало действовать недавно после указа, подписанного Президентом Азербайджана и Кабинетом министров в 2019 году, и в основном относится к сельскохозяйственному сектору. Таким образом, если существуют какие-либо проблемы для полноценного функционирования исламского банкинга (особенно в законодательстве), в Системе страхования таких барьеров не наблюдается, поскольку как само законодательство, так и изменения в законе «О страховой деятельности» позволяют компаниям коллективного страхования управлять пулами с учетом их видения.

Важность Исламской Финансовой Экосистемы

Как показывает опыт и практика, исламская финансовая индустрия, несмотря на то, что является относительно молодой как отрасль (но не концептуально), отлично себя зарекомендовала. Это заметно не только с точки зрения роста, как это было упомянуто выше, но также с точки зрения возможностей. Последний финансовый кризис 2008 года еще раз убедил, насколько ИФИ более устойчивы, чем их обычные традиционные коллеги. ИФИ в силу своих подходов и отношения к бизнесу, которые переплетаются с «реальной экономикой», такие понятия как «пузыри» — «пузырь активов» или «экономический пузырь», «фиктивный актив» чужды Исламскому финансированию; отсюда и вытекает происхождение устойчивости ИФИ [2].

Iqbal и Mirakhor [3] в своей антологии хорошо описали исламскую финансовую индустрию и подчеркнули важность каждого сектора исламской финансовой экосистемы. Они подчеркнули сильную синергию между исламской экономикой и подходом к финансам и текущими мыслями в области экономики развития, где Askari [4], [5] высказал свои мысли относительно экономического развития в исламе, а Ahmed [6] рассматривает исламские финансы как инклюзивное финансирование, объясняя организационную структуру, форматы, продукты и устойчивость. Sharif and Wang Bao [7] подразумевают Такафуль в качестве социального страхования и подчеркивают его роль в обеспечении социальной безопасности. Рынки капитала и его развитие в глобальном контексте являются не менее важной частью исламской финансовой экосистемы и ее роста, и Sheng & Singh [8], Bacha & Mirakhor [9] предложили структуру распределения рисков, способную обеспечить стабильность. Othman and Mirakhor [10] добавили свое видение того, как справляться с проблемами законодательства в исламских финансах, и поделились рекомендациями относительно развития ИФИ. Наконец, Faye et.al [11] подчеркивает перспективы исламской финансовой индустрии.

Рис. 1. Исламская финансовая экосистема

Исламские банки

Будучи самой большой частью исламской финансовой системы (Рис.1), исламские банки приходят первыми, когда исламская финансовая индустрия разделяется на блоки. Начиная с Haron & Azmi [12], который рассказывал о философии и практике исламской банковской системы, Ismail [13] продолжил эту дискуссию, демонстрируя, как положительно исламские банки могут влиять на «реальную экономику». Kamal et.al [16] кроме этого, раскрыл некоторые важные аспекты с практической точки зрения вместе с Bakar [15], который обсуждал классификацию контрактов и их практическое использование.

Hassan et. al [16] ссылаясь на Khan and Ahmed [17], утверждали, что исламские банки не только сталкиваются с типом рисков, которые характерны обычным финансовым институтам, но и сталкиваются с «новыми и уникальными рисками в результате их уникальной структуры активов и пассивов» (стр. 1). Поэтому каждый из исламских способов финансирования имеет свои свойственные риски. Когда речь идет о новом риске, здесь, в основном, подразумевается шариатский риск. Latiff [18], напротив, убежден, что источником всех (потенциальных) новых и уникальных рисков являются «учетные риски», которые возникают из-за отсутствия раскрытия в финансовой отчетности. Впоследствии это приводит к информационной асимметрии, что вводит в заблуждение пользователей бухгалтерской информации. Venardos [19] ссылается на Wahyudi et.al [20] предложили важность внедрения международных стандартов бухгалтерского учета, таких как AAOIFI, для целей гармонизации финансового учета и аудита.

Несмотря на наличие дополнительных рисков, Cihak и Hesse [21] в своем обширном исследовании, которое было оценено эмпирически, использовали различные эконометрические модели и Z-показатель, основанный на данных, охватывающих 18 банков (полноценный исламский и частичный), обнаружил, что маленький исламский банки намного сильнее в финансовом отношении и более стрессоустойчивые, чем небольшие обычные банки. Позже Asutay & Turkistani [22] в своей антологии ссылались на Farook, Hasan, Othman и других, проводившие обширные исследования и обнаружили значительное количество доказательств, которые оправдывают финансовую стабильность исламских банков. Наконец, Wilson [23] подчеркнул возможности исламских банков и их потенциал сосуществования в немусульманских странах. Sole [24 дал рекомендации по внедрению исламского банкинга в обычную банковскую систему.

Таким образом, стабильность банков является одним из основных показателей для оценки макроэкономики страны. Очевидно, что без каких-либо сомнений исламские банки могут принести много пользы азербайджанской экономике.

Опыт Азербайджана

Как отмечалось выше, Азербайджан одна из первых стран СНГ, на территории которой функционировал банк, соблюдая этические нормы Исламских канонов. После развала СССР «Ковсер Банк» можно назвать первым полноценным независимым (full-fledged) Исламским Банком, далее были окна (windows) при обычных коммерческих финансовых институтах.

Эмпирические исследования показали, как эффективно и прибыльно оперировал «Ковсер Банк» в течении практически двух десятилетий. Оценка результативности было разделено на три части: до кризиса (2008), во время кризиса (2008) и после кризиса. Данные были собраны из годовых отчетов, базы данных Bankscope, отчетов Amadeus и аудиторов. «Ковсер Банк» был рассмотрен в течение ограниченного периода из-за трудностей с получением данных и структурных реформ, которые привели к изменению капитала, смене председателя, совета директоров, месторасположения и, как следствие, к ребрендингу банка.

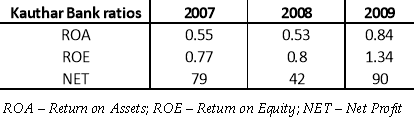

Доходность активов (ROA) (Чистая прибыль после уплаты налогов делённая на количество Всего активов) является показателем прибыльности, который показывает, насколько эффективно банк использовал свои активы для получения прибыли. В случае с «Ковсер Банк» Таблица 1 показывает положительный рост доходности активов с 55 % в 2007 году (до кризиса) до 84 % в 2009 (после кризиса) (База данных Banker).

Доходность капитала (ROE) (чистый доход, делённый на капитал), с другой стороны, измеряет прибыльность корпорации, показывая, какую прибыль банк получает с вложенными деньгами акционеров. Результаты в Таблице 1 показывают, что «Ковсер Банк» продемонстрировал положительную динамику, несмотря на небольшие показатели.

Наконец, чистая прибыль (Net Profit) измеряет общую прибыльность бизнеса, где более высокий коэффициент означает, что активы и средства контролируются и управляются более эффективно. Надо также учесть тот факт, что все эти показатели были достигнуты несмотря на отсутствие соответствующего законодательства для работы Исламского Банка. Следовательно, отсутствие соответствующего законодательства не давало возможности для полного раскрытия потенциала схожих финансовых институтов. «Ковсер Банк» работал, не нарушая закон Азербайджанской Республики (как традиционный коммерческий банк), но при этом также придерживался этических норм Шариата.

Исламское страхование (Такафуль)

Такафуль (исламское страхование) является второй важной частью той же отрасли, наряду с банками. Без адекватной системы страхования очень трудно представить успех других финансовых институтов, особенно банков. Поэтому, страхование обычно играет роль основы, на которой строятся банк или другие финансовые учреждения. С исламской точки зрения страхование еще более важнее. Исламский механизм страхования основан на принципах солидарности и взаимности [25], «где участники соглашаются делить определенные убытки, подлежащие выплате из определенных активов» [26, 375;]. Mahmood [27] сравнивает Такафуль с взаимным страхованием, в то время как Ali & Nisar [28], Maysami & Kwon [29] называют Такафуль кооперативным страхованием. Gonulal [30] уверяет, что спрос на Такафуль будет продолжать расти, и одной из причин этой тенденции являются альтернативные подходы к управлению рисками. В свою очередь Ali [31] сделал некоторые разъяснения между взаимным и совместным страхованием и выделил отличительные особенности Такафуль от других видов страхования. Rahman & Redzuan [32] подчеркивает роль Такафуль в социальном развитии как инструмента сбережений и инвестиций, обеспечивающего экономическую стабильность и расширяющего возможности людей. Khan [33] количественно исследовал и рекомендовал оптимальные стимулы от операторов Такафуль, в то время как Abdul Kader et.al. [34] рассчитали эффективность затрат при различных моделях страхования Такафуль. И наконец, Abd Aziz et.al. [35] обсудили, какие факторы влияют на желание фермера страховаться Такафулем — это тот сценарий, который близок азербайджанскому.

Исламское микрофинансирование

Что касается микрофинансирования, то оно имеет свою нишу, собственную базу клиентов и играет решающую роль в поддержке малых частных предприятий, особенно в сельских районах Азербайджанской Республики. Более того, услуги микрофинансирования в Азербайджане предоставляются преимущественно небанковскими финансовыми компаниями (а не коммерческими банками), и для этого есть причины. В исламской финансовой индустрии микрофинансированию отводится особая роль, поэтому микрофинансирование рассматривается как отдельный блок финансовой индустрии, который следует оценивать и анализировать по-другому. Abdul Samad [36], Abdul Rahman [37], Wilson [38] утверждали, что исламское микрофинансирование может играть важную роль в экономической стабильности (в частности для бедного населения); будучи этическим альтернативным инструментом борьбы с бедностью, исламское микрофинансирование способно удовлетворить ожидания общества, а также его развития. Rahman & Dean [39], Obaidullah & Khan [40] оценили потенциал исламского микрофинансирования, его проблемы, предложив структуру, стратегии и решения для его развития. Ahmed [41], [42], [43] предпринял аналитическое исследование институтов исламского микрофинансирования, обсудил организационные модели микрофинансирования и подробно оценил модель на основе Вакфа, осознавая социальную роль. Кроме того, El-Komi & Croson [44] провел несколько экспериментов в исламских микро-финансовых организациях и обнаружил, что они имеют более высокий уровень соответствия, меньшую информационную асимметрию, тем самым повышая перспективы как для мусульман, так и для не мусульман. Seibel [45] предложил два варианта продвижения исламского микрофинансирования, один из которых — через Исламский Банк (ИБ). Abdul Rahman [46] называет исламское микрофинансирование недостающим компонентом ИБ, а Shahinpoor [47] подчеркивает связь между ИБ и микрофинансированием. Другой вариант — продвижение микрофинансирования через небанковские финансовые институты и кооперативы. Поскольку микро-предприятия не имеют доступа к средствам традиционных финансовых учреждений, таких как банки, главным образом потому, что последние требуют залога [48]. Поэтому, принимая во внимание эти факты, а также административные расходы по кредитам, предлагаемым банками, второй вариант более актуален для местного рынка Азербайджана.

Рынок капитала

Рынок капитала в Азербайджане еще не очень хорошо развит, несмотря на то, что Бакинская фондовая биржа находится на стадии роста, число сделок демонстрирует положительную динамику наряду с новыми участниками. Тем не менее, потенциал рынка во много раз превосходит текущий. Исламский рынок капитала, который является неотъемлемым элементом исламской финансовой экосистемы, также демонстрирует ускоренное развитие, особенно на рынке Сукук (облигаций). Согласно Alam et.al [49], рынок облигаций играет решающую роль в экономическом развитии, и отсутствие его развития может принести много уязвимостей из-за «чрезмерного доверия к финансированию из банковского сектора», что, следовательно, влияет на финансовую стабильность; Сукук, основанный на реальном базовом активе, позволяет диверсифицировать риски для всех сторон, в то же время делает невозможным переэкспонирование сверх стоимости базового актива, в последствии, эмитент не может использовать больше, чем стоимость актива. Таким образом, появление продуктов исламского рынка капитала, и в частности Сукук, может принести много инвестиционных потоков и других выгод для национальной экономики. Abbes & Trichilli [50] исследовали потенциальные преимущества диверсификации исламских фондовых рынков, Arshad & Rizvi [51] провели исследование, в котором обнаружили, что исламские индексы были частично невосприимчивы к спекулятивным шокам, что делает их лучшей альтернативой.

Финансовые технологии

Спрос на Fintech растет день ото дня, поскольку исламская финансовая индустрия, которая не отстает от мировых тенденций, правильно реагируя на глобальные вызовы, не может игнорировать быстрое внедрение новых технологий, высокий уровень использования мобильных телефонов, а также высокий уровень проникновения интернета. Хорошо развитый ФинТех является ключом к расширению доступа к исламской финансовой индустрии, может облегчить и ускорить транзакции, отследить их, улучшить управление и так далее. Например, Сукук и блокчейн идеально подходят, когда интеллектуальные протоколы облегчают автоматизацию процедур и решений [52].

Все вышеперечисленные блоки исламской финансовой системы дополняют друг друга, будучи взаимозависимыми и взаимосвязанными. Таким образом, отсутствие или недостаточное развитие одного из них означает, что исламская финансовая система не сможет полностью раскрыть свой потенциал; вот почему для создания надлежащей экосистемы необходимо заранее учитывать такие особенности, как законодательство, нормативно-правовая база, корпоративное управление, бухгалтерский учет, налогообложение и т. д., а также необходимые соответствующие процессы и процедуры, чтобы максимально использовать возможности. В общем, только всесторонняя институционализация должна быть рассмотрена и реализована.

Заключение

Диверсификация экономики Азербайджана — процесс замены нефтяного сектора на ненефтяной, финансовые показатели роста и развития, показатели ведения бизнеса, создание необходимой экосистемы для инвесторов и т. д. подразумевают, что появление исламской финансовой системы с ее компонентами является возможной, правдоподобной и выполнимой.

Со стратегической точки зрения, если соседние страны, такие как Россия, Казахстан, Узбекистан, Турция и Иран, широко используют эти финансовые продукты, Азербайджан также должен идти в этом направлении (с точки зрения рынка); потому что крупные местные компании в Азербайджане экспортируют в Дубай и Турцию и делают большую работу. Есть факты, что они получают эти кредиты напрямую из Турции или Дубая, оставляя в стороне азербайджанскую экономику, где миллионы долларов находятся вне внутреннего оборота. Экономика Азербайджана просто упускает возможность предоставлять эти кредиты, но если местные банки предоставляют эти продукты, то эти определенные компании получат кредит на внутреннем рынке, в этом банки и другие финансовые институты могут извлечь выгоду, следовательно, дополнительный финансовый инструмент будет означать дополнительный доход.

Литература:

- FAROOK, S., & HASSAN, M. (2015). Islamic Banks and Financial Stability: Further Evidence. In Asutay M. & Turkistani A. (Eds.), Islamic Finance: Risk, Stability and Growth (Volume 2) (pp. 13–54). Berlin, Germany: Gerlach Press. doi:10.2307/j.ctt1df4hmj.4

- FAROOQ, M., & ZAHEER, S. (2015). Are Islamic Banks More Resilient during Financial Panics? Washington, International Monetary Fund.

- IQBAL, Z., & MIRAKHOR, A. (2013). Economic development and Islamic finance. http://site.ebrary.com/id/10745131.

- ASKARI, H (2013). Islam’s Perspective on Financial Inclusion. 179–202.

- ASKARI, H. G., IQBAL, Z., & MIRAKHOR, A. (2014). Challenges in economic and financial policy formulation: an Islamic perspective. Basingstoke, Palgrave Macmillan.

- AHMED, H. (2013). Financial Inclusion and Islamic Finance: Organizational Formats, Products, Outreach, and Sustainability referred to IQBAL, Z., & MIRAKHOR, A. (2013). Economic development and Islamic finance. http://site.ebrary.com/id/10745131.

- SHARIF, K., WANG BAO, Y. (2013). Theory and Instruments of Social Safety Nets and Social Insurance in Islamic Finance: Takaful and Ta’min. 231–252.

- IQBAL, Z., & MIRAKHOR, A. (2013). Economic development and Islamic finance.

- BACHA, O. I., & MIRAKHOR, A. (2019). Islamic Capital Markets. Singapore, World Scientific Publishing Co Pte Ltd. https://public.ebookcentral.proquest.com/choice/publicfullrecord.aspx?p=5749945.

- OTHMAN, A., SARI, N. M., OTHMAN ALHABSHI, & MIRAKHOR, A. (2017). Macroeconomic policy and Islamic finance in Malaysia. https://search.ebscohost.com/login.aspx?direct=true&scope=site&db=nlebk&db=nlabk&AN=1614028.

- ISSA FAYE, THOURAYA TRIKI, & THIERRY KANGOYE. (2013). The Islamic finance promises: Evidence from Africa. Review of Development Finance. 3, 136–151.

- SUDIN HARON, & NURSOFIZA WAN AZMI. (2009). Islamic finance and banking system: philosophies, principles & practices. Kuala Lumpur, McGraw Hill.

- ABDUL GHAFAR ISMAIL. (2010). Islamic banks and wealth creation. Kuala Lumpur, International Shari'ah Research Academy for Islamic Finance (ISRA).

- KAMAL KHIR, GUPTA, L., & BALA SHANMUGAM. (2008). Islamic banking a practical perspective. Petaling Jaya, Selangor Darul Ehsan, Pearson Longman.

- MOHD DAUD BAKAR. (2008). Contracts in Islamic commercial law and their application in modern Islamic financial system.

- HASSAN A. (2014). The challenge in poverty alleviation: Role of Islamic microfinance and social capital. Humanomics. 30, 76–90.

- KHAN, T., & AHMED, H. (2001). Risk management: an analysis of issues in Islamic financial industry. Jeddah, Islamic Development Bank, Islamic Research and Training Institute.

- LATIFF, H. S. (2010). THE RISK PROFILE OF MUDARABA AND ITS ACCOUNTING TREATMENT. 61–79.

- VENARDOS, A. M. (2010). Current issues in Islamic banking and finance resilience and stability in the present system. Singapore, World Scientific. http://site.ebrary.com/id/10422420.

- WAHYUDI, I., ROSMANITA, F., & PRASETYO, M. B. (2015). Risk Management for Islamic Banks: Recent Developments from Asia and the Mi. John Wiley & Sons.

- CIHÁK, M., & HESSE, H. (2008). Islamic Banks and Financial Stability. Washington, International Monetary Fund. https://public.ebookcentral.proquest.com/choice/publicfullrecord.aspx?p=1607707.

- ASUTAY, M., & TURKISTANI, A. (2015). Islamic Finance: Risk, Stability and Growth (Volume 2) Risk, Stability and Growth (Volume 2).

- WILSON, R. (1999). Challenges and Opportunities for Islamic Banking and Finance in the West: The United Kingdom Experience. THUNDERBIRD INTERNATIONAL BUSINESS REVIEW. 41, 421–444.

- SOLÉ, J. (2007). Introducing Islamic banks into conventional banking systems. [Washington, D.C.], International Monetary Fund, Monetary and Capital Markets Dept. http://site.ebrary.com/id/10381454.

- MOHD. MA'SUM BILLAH. (2007). Applied takaful and modern insurance: law and practice. Petaling Jaya, Selangor, Malaysia, Sweet & Maxwell Asia.

- WAHAB, A. R. A., LEWIS, M. K., & HASSAN, M. K. (2007). Islamic takaful: Business models, Shariah concerns, and proposed solutions. Thunderbird International Business Review. 49, 371–396.

- MAHMOOD, N. R. (1991). Takaful: the Islamic system of mutual insurance: the Malaysian experience. Arab Law Quarterly. 6, 280–296.

- ALI, S. N., & NISAR, S. (2016). Takaful and Islamic cooperative finance: challenges and opportunities.

- Ramin Cooper MAYSAMI, W. Jean KWON (2001). An Analysis of Islamic Takaful Insurance — A Cooperative Insurance Mechanism

- OGUZ GONULAL, S. (2013). Takaful and mutual insurance alternative approaches to managing risks. Washington, DC, World Bank.

- HARVARD UNIVERSITY FORUM ON ISLAMIC FINANCE, ALI, S. N., & NISAR, S. (2016). Takaful and Islamic cooperative finance: challenges and opportunities.

- ZURIAH ABDUL RAHMAN, & HENDON REDZUAN. (2009). Takaful: the 21st century insurance innovation. Shah Alam, McGraw-Hill (M).

- KHAN, H. (2015). Optimal incentives for takaful (Islamic insurance) operators. Journal of Economic Behavior and Organization. 109, 135–144.

- KADER, H. A., ADAMS, M., HARDWICK, P., & KWON, W. J. (2014). Cost efficiency and board composition under different takaful insurance business models. International Review of Financial Analysis. 32, 60–70.

- AZIZ, N. A. B. A., AZIZ, N. N. B. A., ARIS, Y. B. W., & AZIZ, N. A. B. A. (2015). Factors Influencing the Paddy Farmers’ Intention to Participate in Agriculture Takaful. Procedia Economics and Finance. 31, 237–242.

- ABDUL SAMAD, M. (2014). Islamic micro finance: tool for economic stability and social change. Humanomics. 30, 199–226.

- RAHIM ABDUL RAHMAN, A. (2010). Islamic microfinance: an ethical alternative to poverty alleviation. Humanomics. 26, 284–295.

- WILSON, R. (2007). Making development assistance sustainable through Islamic microfinance. IIUM Journal of Economics and Management 15, no. 2 (2007): 197–217 © 2007 by The International Islamic University Malaysia

- ABDUL RAHMAN, R., & DEAN, F. (2013). Challenges and solutions in Islamic microfinance. Humanomics. 29, 293–306.

- OBAIDULLAH, M., & KHAN TARIQULLAH. (2008). Islamic microfinance development: challenges and initiatives. Jeddah, Islamic Development Bank.

- AHMED, H. (2002). Amicroeconimic model of an Islamic bank.

- Ahmed, Habib (2002). 'Financing Microenterprises: An Analytical Study of Islamic Microfinance Institutions'. Islamic Economic Studies 9(2): 27–64.

- AHMED, Habib (2012). 'Organizational models of Islamic microfinance'. In Shari'a Compliant Microfinance. S. Nazim Ali Routledge. 17–32.

- EL-KOMI, M., & CROSON, R. (2013). Experiments in Islamic microfinance. Journal of Economic Behavior and Organization. 95, 252–269.

- SEIBEL, HANS DIETER. (2007). Islamic microfinance: the challenge of institutional diversity. Series: Working Paper; No.2007,5. Köln: Universität zu Köln, Arbeitsstelle für Entwicklungsländerforschung (AEF). http://hdl.handle.net/10419/30823.

- ABDUL RAHIM ABDUL RAHMAN. (2007). Islamic microfinance: a missing component in Islamic banking. イスラーム世界研究 / 「イスラーム世界研究」編集委員会 編. 1, 38–53.

- SHAHINPOOR, N. (2009). The link between Islamic banking and microfinancing. INTERNATIONAL JOURNAL OF SOCIAL ECONOMICS. 36, 996–1007.

- AHMED, H. (2002). Theoretical foundations of Islamic economics. Jeddah, Saudi Arabia, Islamic Research and Training Institute, Islamic Development Bank.

- ALAM, N., HASSAN, M. K., & HAQUE, M. A. (2013). Are Islamic bonds different from conventional bonds? International evidence from capital market tests. Borsa Istanbul Review. 13, 22–29.

- ABBES, M. B., & TRICHILLI, Y. (2015). Islamic stock markets and potential diversification benefits. Borsa Istanbul Review. 15, 93–105.

- SHAISTA ARSHAD, & SYED AUN R. RIZVI. (2013). Inferences between business cycles and stock markets: a comparative analysis of islamic stock indices.

- BIN MOHAMED, H., & ALI, H. (2019). Blockchain, Fintech, and Islamic finance: building the future in the new Islamic digital economy.

[1] Не было ни спекулятивных операций, ни ростовщичества, ни деривативных финансовых инструментов ([кредитных] свопов, опционов, форвардов и фьючерсов), ни шорт-селлинга и т.д.

[2] PLS – Profit and Loss Sharing