В данной статье рассмотрим роль коммерческого банка в кредитовании малого бизнеса на примере АО «Россельхозбанк». Кредитование предприятий малого бизнеса является одним из приоритетных направлений деятельности Банка.

Ключевые слова: банковское кредитование, малый бизнес, кредитование малого бизнеса.

АО «Россельхозбанк» активно работает в развитии кредитования субъектов малого бизнеса. Для банка кредитование субъектов малого бизнеса означает возможность значительного увеличения объемов по активно-пассивным операциям. Малый бизнес является залогом стабильного развития экономики и решения соц. вопросов в развитых и развивающихся странах [3].

За годы рыночных преобразований малый бизнес стал одним из ключевых секторов экономики, выполняя социальные и хозяйственные функции. Развитие этой сферы жизненно необходимо для сохранения темпов роста экономики России.

АО «Россельхозбанк» разработал несколько продуктов для развития предпринимательской деятельности с нуля. Они различны по условиям и целям. Это уникальная возможность не только открыться, но и начать получать реальный доход. АО «Россельхозбанк» предлагает кредитование:

1) на закупку оборудования и техники для сельского хозяйства;

2) для покупки недвижимости для коммерческой деятельности;

3) по классической программе;

4) на покупку участков земли и сельскохозяйственных угодий.

В последнее время АО «Россельхозбанк» осуществляет внедрение мер по расширению кредитной линии для поддержки фермеров, особенно в период сезонных работ.

Основной задачей банка в современных условиях является поиск оптимального баланса между степенью риска и доходностью кредитных операций с помощью грамотного управления кредитным процессом, который реализуется путем разработки практических мер по привлечению новых клиентов, анализ их кредитоспособности, а также регулярный мониторинг финансового состояния существующих клиентов банка.

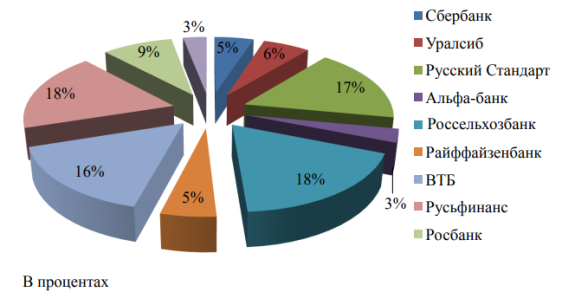

Для увеличения темпов финансирования сезонных работ банк сократил время рассмотрения заявок на кредиты, а также предусмотрел возможность использования в качестве обеспечения продуктов будущего урожая. Учитывая важность предоставления доступных кредитных ресурсов и снижения финансового бремени для фермеров во время сезонных работ, комиссия за выдачу и обслуживание кредитов по новым кредитным продуктам взиматься не будет. Далее рассмотрим кредиты физических лиц за период 2018 года в общем портфеле на рисунке 1 [4].

Рис. 1. Кредиты в общем портфеле банка

В АО «Российский Сельскохозяйственный Банк» как и в любом другом банке имеется своя собственная система и процесс кредитования юридических лиц. В рассматриваемом банке процесс кредитования состоит из 4 основных пунктов [2]:

– подготовка документов (заполнение заявки на кредит, предоставление необходимых документов);

– рассмотрение заявки на кредит (анализ и оценка кредитоспособности, заверение документов, решение по кредиту);

– заключение кредитного договора;

– контроль за соблюдением заемщиком всех условий договора.

Из положительных сторон кредитования малого бизнеса в финансовой сфере, можно выделить то, что финансовое состояние банка зависит от результатов его производственной, коммерческой и финансовой деятельности. Производственные и финансовые планы АО «Российский Сельскохозяйственный Банк» успешно выполняются. Стабильное финансовое положение положительно сказывается на выполнении производственных планов и предоставлении необходимых ресурсов.

Поэтому финансовая деятельность как основная часть экономической деятельности направлена на обеспечение систематического поступления и расходования денежных ресурсов, реализацию расчетной дисциплины, достижение рациональных пропорций собственного и заемного капитала и его наиболее эффективное использование.

Банк работает с прибылью, организация работы АО «Российский Сельскохозяйственный Банк» поставлена на хороший уровень, финансовая деятельность компании и руководство финансовыми ресурсами банка организованы грамотно, каждодневный анализ движения средств на корреспондентском счете, что дает возможность производить сделки с клиентами малого бизнеса по наличному и безналичному расчету в кратчайшие сроки.

В рамках данной статьи рассмотрим динамику выданных кредитов АО «Российский Сельскохозяйственный Банк» юридическим лицам за 2019 год. Данные представим в таблице 1.

Таблица 1

Динамика выданных кредитов АО «Россельхозбанк» юридическим лицам в 2019 году

|

Квaртал |

Количество подaнных заявок, шт. |

Количество отбракованных заявок, шт. |

Количество выданных кредитов, шт. |

Качество невозврата выданных кредитов, % |

|

1 квартал |

255 |

67 |

188 |

15,3 % |

|

2 квартал |

478 |

108 |

370 |

25,0 % |

|

3 квартал |

149 |

24 |

125 |

8,8 % |

|

4 квартал |

332 |

143 |

189 |

30,5 % |

|

Итого: |

1214 |

342 |

872 |

19,9 % |

Из представленной выше статистики видно, что процент по невозврату выданных кредитов в большинстве значительно увеличивался на протяжении всего года и в итоге составил 19,9 %. Данную динамику в рамках процесса кредитования малого бизнеса можно оценить, как отрицательную. Далее рассмотрим информацию по выданным кредитам отдельным группам: крупный, малый и средний бизнес. Данные представим в таблице 2.

Таблица 2

Кредиты юридических лиц в разрезе видов заемщиков

|

Показатель |

На 01.01.2018 г. тыс. руб. |

Структура, % |

На 01.01.2019 г. тыс. руб. |

Структура, % |

Отклонение, тыс. руб. |

|

Кредиты, выданные крупным предприятиям |

2 897 716 |

26,12 |

3 870 178 |

35,72 |

972 462 |

|

Кредиты, выданные малым и средним предприятиям |

8 197 726 |

73,88 |

6 964 125 |

64,28 |

-1 233 601 |

|

Всего кредитов, выданных юридическим лицам |

11 095 442 |

100 |

10 834 303 |

100 |

-261 139 |

Исходя из этой таблицы, то выдаваемые кредиты малым и средним предприятиям являются приоритетными и самыми значительными в АО «Российский Сельскохозяйственный Банк». Статистика показала, что 2019 год оказался менее продуктивным нежели 2018. Связано это с нестабильным экономическим состоянием в России. Отклонение по малому и среднему бизнесу составило отрицательную сумму в 1 233 601 тыс. руб., а общее отклонение составило — 261 139 тыс. руб.

Если рассматривать АО «Российский Сельскохозяйственный Банк» с экономической точки зрения, то у регионального банка есть ряд положительных сторон:

– банковские менеджеры и работники в основном приезжают работать в банки из одних и тех же мест и хорошо понимают местный менталитет, местные обычаи и трудности;

– подход региональных банков к собственным клиентам дает возможность наиболее результативно рассматривать рациональность выдачи кредитных ресурсов предприятиям, что в свою очередь уменьшает кредитный риск;

– они готовы кредитовать небольшие компании, финансовое состояние которых выглядит нестабильно, а их акционеры владеют значительным имуществом, и перспективы развития предприятия, с их точки зрения, очень оптимистичны;

– услуги, предоставляемые посетителям, персонализированы и базируются на знаниях и обоюдном доверии, адаптированных к потребностям клиентов;

– зная задачи и проблемы своего региона, они быстрее и лучше реагируют на потребности клиентов;

– инспекционным и надзорным органам легче контролировать мелкие и средние банки.

Все это является одной из важных составляющих при кредитовании лиц малого предпринимательства и в большинстве случаев в выигрыше остаются обе стороны.

Литература:

- Елькина В. А. Развитие системы кредитования в аграрном секторе экономики. Проблемы и перспективы развития АПК региона. –2018. –№ 1. С. 25–26.

- Лосевская С. А. Кредитование малого предпринимательства в России на примере Россельхозбанка. Современные технологии продуктов питания. 2014. № 1. С. 132.

- АО «Россельхозбанк» [Электронный ресурс]. — Электронные текстовые данные. — Режим доступа: http://www.rshb.ru/investors/reports_year/.– Загл. с экрана

- Федеральная служба государственной статистики [Электронный ресурс]. — Электронные текстовые данные. — Режим доступа: http://www.gks.ru//.– Загл. с экрана.

- Управление Федеральной службы государственной статистики [Электронный ресурс]. — Электронные текстовые данные. — Режим доступа:http://akstat.gks.ru/wps/wcm/connect/rosstat_ts/akstat/ru/statistics/.– Загл. с экрана.