В данной статье рассматриваются теоретические аспекты применения акцизов при ввозе товаров на таможенную территорию Евразийского экономического союза, также анализируется состояние и практика применения ставок акцизов при ввозе на таможенную территорию товаров, подлежащих маркировке акцизными марками.

Ключевые слова: акциз, НДС, Налоговый Кодекс РФ, Евразийский экономический союз

Акцизы представляют собой налоги на товары, включенные в цену и уплачиваемые покупателем. Данный вид налога уплачивают производители товаров, которые в силу своих особенностей имеют монопольно высокие цены и стабильный спрос. Основной порядок применения акцизов на товары при экспортных и импортных операциях указан в главе 22 Налогового кодекса РФ.

С точки зрения объема поступлений в государственный бюджет акциз уступает лишь налогу на добавленную стоимость (НДС). Поступления от акцизов, однако, меньше, чем от таможенной пошлины, которая в настоящее время изымается из налоговой системы РФ. Акцизы являются пятым по величине налогом в бюджетной системе страны после НДС, подоходного налога с физических лиц, налога на добычу полезных ископаемых и налога на прибыль предприятий.

В статье 46 Таможенного Кодекса ЕАЭС представлен весь перечень таможенных пошлин, в том числе акцизов, взимаемых при ввозе товаров на таможенную территорию Союза.

Существует три основных вида акцизов:

— традиционно-закрепленные ставки акцизы на алкогольную и табачную продукцию;

— акцизы на горюче-смазочные материалы, которые, помимо фискальной функции, служат также платой за пользование дорогами и загрязнение окружающей среды;

— акцизы на предметы роскоши. В большей степени этот вид акцизов выполняет функцию распределения.

Производитель включает акцизы и НДС в стоимость продажи, а это значит, что в будущем эти стоимости являются лишь ценовым элементом. В то же время единовременный вычет этой суммы делает акцизы гораздо более благоприятными для компаний, покупателей, чем НДС, который применяют неоднократно к цене товара и в конечном итоге возросшая стоимость ложится на конечного потребителя.

Указанная специфика начисления акцизов и НДС делает очевидной взаимосвязь системы налогообложения и инфляции. Если увеличение объемов НДС при каждой операции с продуктом только стимулирует рост инфляции, то регулярность и диспозитивность акцизов позволяет минимизировать рост стоимости продукта и сделать рынок более стабильным. В то же время акцизы, НДС и таможенная пошлина не могут быть полностью исключены, даже если с идеалистическим взглядом на экономические науки кажется, что это лучший способ исключить инфляцию. Именно эти налоги позволяют пополнять государственный бюджет, а также обеспечивать приток средств в бюджеты субъектов страны.

Статья 186 НК РФ регламентирует особенности взимания акциза по товарам, ввозимым на территорию РФ. В соответствии с указанной статьей, взимание акцизов осуществляется налоговыми органами. Исключение составляют подакцизные товары, подлежащие маркировке акцизными марками. В данном случае взимание налога осуществляется таможенными органами в соответствии со ст. 186.1 НК РФ.

К товарам, подлежащим маркировке акцизными марками, относятся две группы подакцизных товаров: алкогольная и табачная продукция. Для алкогольной продукции, ввозимой на территорию России с объемной долей этилового спирта более 9 %, предусмотрена обязательная маркировка акцизными марками. Продукция иностранного производства, ввозимая на территорию РФ с целью ее реализации, подлежит обязательной маркировке акцизными марками, изготовление которых осуществляется в соответствии с образцами, утвержденными ФТС по согласованию с Минфином.

Перечень подакцизной алкогольной продукции в Российской Федерации установлен статьей 181 НК РФ.

Налоговые ставки акцизов в странах ЕАЭС РФ устанавливаются национальными законодательствами (табл.1).

Таблица 1

Сравнение налоговых ставок игристых вин в странах ЕАЭС в 2020 году

|

Страны ЕАЭС |

Единица измерения базы налогообложения |

Налоговая ставка (в процентах и (или) рублях за единицу измерения) |

Объем ввезенного алкоголя, млн. л. |

|

Российская Федерация |

1 литр 100 % спирта |

36 |

21,99 |

|

Республика Беларусь |

27,6 |

15,85 |

|

|

Республика Казахстан |

6,1 |

11,94 |

|

|

Республика Армения |

13,5 |

8,27 |

|

|

Кыргызская Республика |

132,4 |

7,05 |

Размер ставок очень сильно варьирует, и наибольшая ставка среди данной алкогольной продукции установлена в Кыргызской Республике. Это обусловлено огромным спросом среди населения Республики на импортную алкогольную продукцию, а также тем, что алкогольная продукция является приоритетным направлением в получении таможенных платежей, которые непосредственно формируют бюджет данного государства.

Несмотря на то, что в налоговом законодательстве государств-участников Союза установлены, в основном, сопоставимые категории товаров, облагаемых акцизом, на практике до сих пор сохраняются отличия. Так, например, алкогольная продукция в Российской Федерации должна содержать объемную долю этилового спирта свыше 9 %, при этом в Белоруссии данный показатель должен превышать 7 %.

По результатам проведения Межправительственного совета стран ЕАЭС были достигнуты некоторые договоренности, связанные прежде всего с принципами взимания акцизов на алкогольную и табачную продукцию. В частности, удалось согласовать уровень индикативной ставки акцизов, характеризующегося как среднее значение ставки для стран-участниц ЕАЭС, который будет являться неким пороговым значением для дальнейшего установления ставок акцизов на национальном уровне.

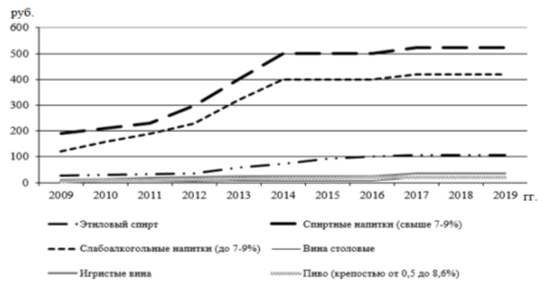

Если проследить динамику акцизных ставок на основные виды алкогольной продукции в РФ, то можно увидеть, что за 10 лет рост ставок на отдельные продукты составил более 500 % (рис.1).

Рис. 1. Динамика акцизных ставок на основные виды алкогольной продукции в РФ за период с 2009 по 2019 гг.

Следует отметить, что наибольший рост тарифов на этиловый спирт наблюдается в 2016 году, на пиво с содержанием алкоголя — с 0,5 % до 8,6 % — в 2010 году. По другим алкогольным напиткам максимальное увеличение ставок произошло в 2013 году.

Такой рост ставок можно расценивать скорее, как негативную тенденцию, поскольку в связи с повышением акцизных ставок увеличивается доля теневого рынка алкогольной продукции. Доля нелегальных партий спиртных напитков достигала «в худшие моменты» 55 % в среднем по РФ. Сейчас показатель можно оценить в 30 %. По данным Росалкогольрегулирования, в 2019 году было проверено 1295,2 тыс. литров алкоголя и почти 40 % из них находилось в нелегальном обороте. Нелегальной водки оказалось 24,83 тысячи литров или 18,1 % от всех проверенных объемов.

УК РФ в настоящее время предусматривает отдельную статью 171.3 за незаконное производство и оборот алкогольной продукции. По официальным данным ФТС в 2019 году таможенными органами возбуждено по данной статье 135 уголовных дел, связанных с незаконным перемещением через таможенную границу ЕАЭС алкогольной продукции и (или) табачных изделий на сумму более 329 млн. рублей.

Таким образом, акцизы являются одной из важнейших статей в российских налоговых поступлениях. На совершенствование проведения таможенного контроля и таможенных операций с перемещением подакцизных товаров положительно влияет создание Единой государственной автоматизированной информационной системы (ЕГАИС), которая может послужить источником, содержащим предварительную информацию о ввозимых и вывозимых подакцизных товарах, и лицах, осуществляющих данную деятельность

Литература:

1. Налоговый кодекс Российской Федерации (часть вторая): федеральный закон от 5 августа 2000 года № 117-ФЗ (ред. от 17.06.2019 г.) //Собрание законодательства РФ. — 2000. — № 32. — Ст. 3340.

2. Об акцизных марках для маркировки, ввозимой в Российскую Федерацию табачной продукции: Постановление Правительства РФ от 20.02.2010 № 76 (ред. от 07.02.2019). Доступ из справ. -правовой системы «КонсультантПлюс».

3. Галиева Я. К. Сущность и назначение акциза как вида косвенного налогообложения // В сборнике: Дни студенческой науки Сборник научных трудов II Международной студенческой конференции. 2019. С. 285–288.

4. Логунова Л. В. Роль акцизов в формировании бюджетов Российской Федерации // Евразийское Научное Объединение. 2019. № 5–4 (51). С. 266–268.

5. Рынки алкоголя и табачной продукции. Информационный обзор. [Электронный ресурс] Режим доступа: http://ac.gov. ru/files/publication/a/21800.pdf, свободный.

6. Смирнова С. И., Петрушина О. М. Взимание акцизов при ввозе товаров на территорию России и контроль за их поступлением // Colloquium-journal. 2019. № 6–11 (30). С. 102–104.