В статье рассматривается применимость различных бизнес-моделей, используемых банками в современных экономических условиях.

Ключевые слова : анализируемый период, банк, банковский сектор, годовая отчетность, клиентская база, экономический рост страны.

За анализируемый период (2009–2019 гг.) банковская система Российской Федерации потерпела значительные изменения, причиной которым послужило сокращение темпа роста экономики страны в целом. В начале 2000-ых годов тем роста экономики страны составлял 8 % ежегодно, что в разы выше чем текущий показатель. В период с 2014 по 2018 гг. экономический рост страны сократился до 1,75 % в год. По результатам политики надзорного характера, проводимой Центральным Банком России, количество участников банковского сектора значительно сократилось, избавившись от недобросовестных и финансово неустойчивых игроков. Но при этом, оставшимся участникам пришлось адаптироваться под новые реалии сектора, прибегая к изменению текущей модели хозяйствования.

Основой данной статьи является рассмотрение изменения выбора бизнес-моделей коммерческими банками на примере более 10 кредитных организаций за анализируемый период.

Для определения бизнес-моделей, которые стали основой деятельности банков, использовались открытые источники, содержащие банковскую отчетность.

Путем анализа показателей, представленных в таблице 1, которые используются в балансовом соотношении, было выявлены следующие форы бизнес-моделей:

– многофункциональная форма — включает в себя большой спектр операций, проводимых с клиентами банка;

– специализированная форма — включает в себя работу с ограниченным комплектом потребностей определенной категории клиентов банка;

– отсутствует определенная форма бизнес-модели.

Таблица 1

Балансовые соотношения

|

№ п/п |

Наименование |

|

1 |

Доля ценных бумаг |

|

2 |

Доля денежных средств |

|

3 |

Доля обязательств юридических лиц |

|

4 |

Доля обязательств физических лиц |

|

5 |

Доля кредитов, выдаваемых юридическим лицам |

|

6 |

Доля кредитов, выдаваемых физическим лицам |

К третьей форме бизнес-модели были отнесены коммерческие банки, в которых не удалось установить соответствие к двум первым формам.

Стоит отметить, что коммерческие банки, которые были подвержены санации не учитывались в выборке, т. к. это можно считать отзывом лицензии у банка.

По итогам проведенного анализа изменения предпочтений кредитных организаций разных уровней в период отсутствия экономического роста страны, сделан вывод, что бизнес-процессы всех рассматриваемых банков схожи между собой и переход к новым реалиям банковского сектора, которые возникли под действием макроэкономических факторов, всё ещё не окончен. Значительная доля перехода к сложившемся условиям банковского сектора произошла в начале 2014 года, когда под влиянием нестабильной позиции России на мировой арене темпы экономики страны значительно сократились.

Идея перехода обусловлена следующими процессами:

1) Повышение количества кредитных организаций с отсутствующей собственной постоянной клиентской базой, которая является гарантом надёжной позиции коммерческого банка.

2) Повышение количества кредитных организаций, использующих специализированные формы хозяйствования, которые сосредоточены на определенной категории населения среди своей клиентской базы.

Стоит отметить, что свою роль сыграла и нестабильная экономическая ситуация в стране после введения санкций странами Запада и США, которая привела к обрушению среднего бизнеса. Банковский сектор также не стал исключением.

Для проведения исследования были выбраны коммерческие банки, у которых:

1) на 1 октября 2009 и в последующие годы имеется лицензия на осуществления банковской деятельности. Стоить объяснить почему была выбрана именно эта дата каждого анализируемого года. Использование отчетности, которая относится к концу третьего квартала каждого года, даёт возможность шире анализировать выбранный год, т. к. при возникновении необходимости возможно использование квартальной отчетности банка.

Возможно возникнет вопрос — «Почему бы не использовать годовую отчетность организации для выстраивания более четкой картины внутренней ситуации банка?».

Ответом на этот вопрос служат следующие соображения:

– большая часть коммерческих организаций, включая сектор коммерческих банков, отображает не совсем достоверную информацию в годовой отчетности, т. к. именно на эту форму отчетности приковано внимание контрагентов. Приукрашивание показателей баланса является логичным инструментом для привлечения дополнительных инвестиций и новых контрагентов.

– часть клиентов коммерческих банков, по тем же причина отображает недостоверную информацию в годовой отчетности, что также влияет на достоверность годовой отчётность коммерческих банков.

– возможное изменение строения баланса в связи с предоставлением денежных средств из бюджетной системы страны. Отчетность на конец третьего квартала является точкой, отвечающей вышеуказанным условиям. Данная отчетность в меньшей степени деформируется.

2) отчетность за второй квартал в течении анализируемого периода является общедоступной.

В ходе исследования за каждый год анализируемого периода были отобраны коммерческие банки, число которых указано в таблице 2.

Таблица 2

Период и количество анализируемых банков

|

Год |

||||||||||

|

2009 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

2019 |

|

Количество банков |

||||||||||

|

10 |

9 |

11 |

10 |

10 |

8 |

11 |

11 |

10 |

10 |

10 |

Перейдем к анализу динамики распространенности той или иной бизнес-модели. При проведении анализа было выявлено, что количество популярных бизнес-моделей, используемых в коммерческих банках, значительно снизилось. За анализируемый период количество банков, использующих эти модели, снизилось с 51, 8 % до 35, 6 % от общего количества банков.

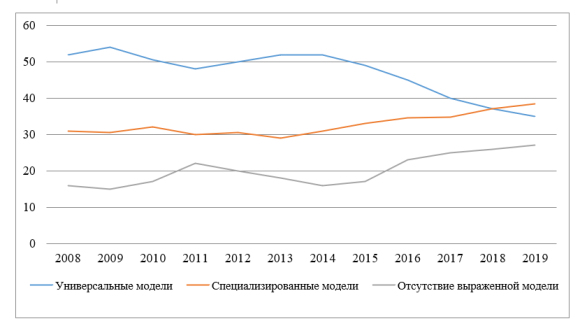

Стоит отметить, что количество банков, которые используют одну из специализированных бизнес-моделей увеличилось с 29,8 % до 37,5 % за анализируемый период, также увеличилось число банков без выраженной модели с 15,8 % до 25,3 %. Данные изменения приведены на рисунке 1.

Исходя из приведенных данных можно сделать вывод, что на конец 2019 года преобладающее количество бизнес-моделей составляют именно специализированные бизнес-модели. По сравнению с началом изучаемого периода, применение универсальных моделей сократилось почти в полтора раза, что говорит об изменениях условий ведения деятельности и применении бизнес-моделей в современной банковском секторе.

После разразившегося кризиса 2008 года, банковский сектор стал переходить на модель «замены предприятий населением». Суть данной модели заключалось в том, что банки начали замещать денежные вложения юридических лиц путем агрессивного привлечения денежных средств населения. Но ближе к 2016 году Центральный Банк РФ стал массово отзывать банковские лицензии у кредитных организаций, которые привлекали денежные средства физических лиц и превращали их в корпоративные кредиты невысокого качества.

Подводя итог вышесказанного можно отметить, что на сегодняшний день банковский сектор Российской Федерации всё ещё подвержен изменениям, появляющимся под давлением геополитической и экономической ситуацией. Существующие бизнес-модели год за годом корректируются и улучшаются. Банки заинтересованы в нахождении стабильной бизнес-модели, которая позволит соответствовать веянию современной технологической и технической ситуации, а также повышающимся запросам клиентов.

Литература:

- Квартальная отчетность банков в соответствии с выборкой.

- Годовая отчетность банков в соответствии с выборкой.

- Динамический анализ бизнес-моделей российских банков в период 2009–2014 гг. / П. Г. Алексашин, Ф. Т. Алескеров, В. Ю. Белоусова, Е. С. Попова, В. М. Солодков; Национальный исследовательский университет «Высшая школа экономики». — М.: Издательский дом Высшей школы экономики, 2015.

- Крупнейшие банки по объему депозитов населения на 1 июля 2020 года. — Текст: электронный // РИА Рейтинг: [сайт]. — URL: https://riarating.ru/banks/20200807/630176796.html (дата обращения: 22.01.2021).

- Банковский сектор в 2019 году. — Текст: электронный // Банки.ру: [сайт]. — URL: https://www.banki.ru/news/research/?id=10919284 (дата обращения: 22.01.2021).

- Российские банки: финансовые итоги 2019 года. — Текст: электронный // Finversia/Финверсия: [сайт]. — URL: https://www.finversia.ru/publication/rossiiskie-banki-finansovye-itogi-2019-goda-70368 (дата обращения: 22.01.2021).