Ключевые слова: экология, «зеленые» облигации, «зеленое» финансирование, принципы ESG, инвестиции.

Если на начальном этапе своего появления «зеленые» облигации были мало популярны, то сейчас интерес инвесторов к «зеленым» облигациям растет быстрыми темпами, поскольку они понимают, что изменение климата является новой переменной доходности инвестиций, которая заслуживает значительного внимания. Все большее число инвесторов начали включать оценки рисков изменения климата в свои инвестиционные стратегии.

За последние пять лет рынок увеличился в 20 раз [1]. Рынок «зеленых» облигаций сейчас растет очень стремительно, и «зеленое» финансирование становится особенно актуально, учитывая необходимость восстановления экономик после пандемии COVID-19. Правительственные учреждения в Европе и США все больше отдают предпочтение «зеленым» инвестициям и активно ищут новые активы для добавления их в свои портфели «зеленых» облигаций.

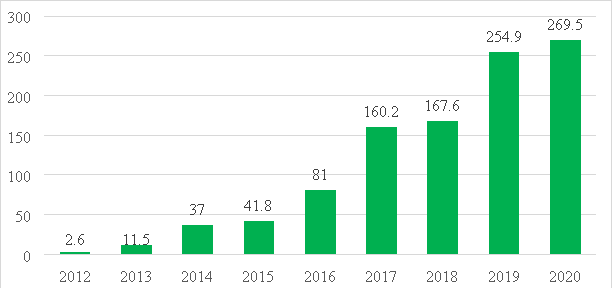

На рисунке 1 показано, что мировой объем эмиссии «зеленых» облигаций в 2020 году составил $269,5 млрд, что на 5,7 % выше показателя 2019 года. Climate Bonds Initiative прогнозирует рост совокупного объема мировой эмиссии «зеленых» облигаций в 2021 году в диапазоне от 400 до 450 млрд долларов [2].

Рис. 1. Мировой объем эмиссии «зеленых» облигаций, в млрд долларах

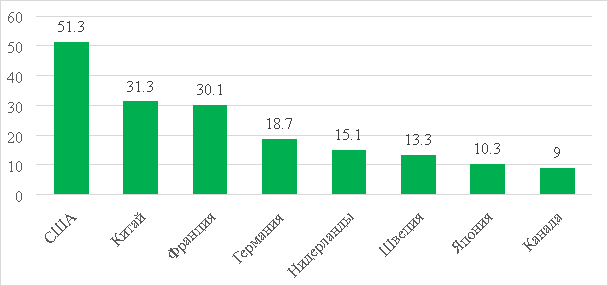

Из рисунка 2 можно констатировать, что США занимает первое место в национальном рейтинге по объему эмиссии «зеленых» облигаций — 51,1 млрд долларов, второе место принадлежит Китаю (31,3 млрд долларов). Третье место среди стран по выпуску «зеленых» облигаций и первое в Европе занимает Франция (30,1 млрд долларов).

На все остальные страны приходится чуть менее 60 % от общего объема выпуска «зеленых» облигаций.

Рис. 2. Крупнейшие страны по выпуску «зеленых» облигаций, в млрд долларах

Эмитентами «зеленых» финансовых инструментов могут быть как крупные корпорации, так и государственный сектор. Основным условием для эмитента является поддержка экологических проектов, направленных на рациональное использование природных ресурсов и охрану окружающей среды и подготовка отчетов об использовании финансовых средств, привлеченных за счет продажи «зеленых» финансовых инструментов.

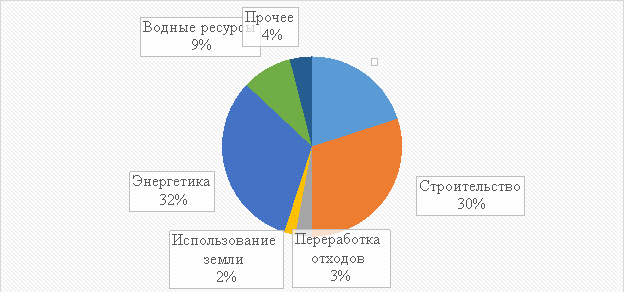

Среди выпусков «зеленых» облигаций в 2019 году, 32 % — в сфере чистой энергетики, 30 % — низкоуглеродное строительство, 20 % — низкоуглеродный транспорт, 9 % — водные ресурсы, 3 % — переработка отходов, 2 % — использование земли, исходя из рисунка 3.

Самые высокие результаты показали чистая энергетика, строительство и транспорт, составив 80 млрд долларов из общих 88 млрд долларов.

Рис. 3. Сферы выпусков «зеленых» облигаций, в %

Жизненный цикл «зеленых» облигаций привязывается к срокам реализации инвестиционных проектов, на финансирование которых будут направлены средства, полученные от эмиссии таких ценных бумаг.

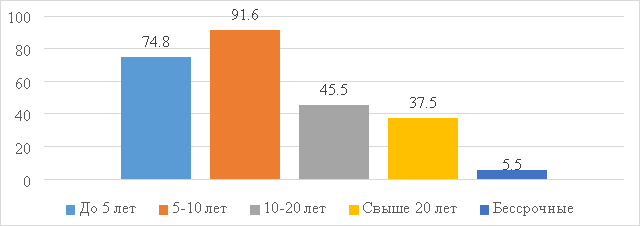

Как видно из рисунка 4, 14,7 % выпущенных «зелёных» облигаций имеют срок погашения более 20 лет, около 36 % — от 5 до 10 лет, 29,3 % — до 5 лет. 17,8 % — от 10 до 20 лет, 2,1 % — бессрочные. Большая часть «зеленых» облигаций являются среднесрочными инструментами (5–10 лет). Около двух третей бессрочного объема поступило от энергетических компаний Engie и Iberdrola, обе заключили по одной сделке.

Рис. 4. Объём выпущенных «зеленых» облигаций в 2019 г., по срокам погашения, в млрд долларах

Исходя из вышеизложенного, можно выделить следующие особенности международного рынка «зеленых» облигаций:

- высокий инвесторский спрос;

- высокую скорость размещения — эмиссии «зеленых» облигаций очень быстро раскупаются на первичном рынке;

- благоприятные перспективы — на финансовом рынке отмечается востребованность «зеленых» облигаций, что свидетельствует о позитивном будущем этих финансовых инструментов, возможностях расширения не только самого их рынка, т. е. числа и объемов эмиссий, но и инструментарного состава.

- специализацию — ввиду благоприятных перспектив сегмента, «зелеными» облигациями стали заниматься специализированные инвестиционные компании, получившие название «зеленых» фондов.

В России «зеленые» облигации появились сравнительно недавно. ООО «Ресурсосбережение ХМАО» российский эмитент, выпустивший первые российские «зеленые» облигации, соответствующие требованиям международных стандартов и успешно прошедшие процедуру сертификации. В декабре 2018 года компания провела размещение «зеленых» облигаций на сумму 1,1 млрд руб., на Московской бирже.

В мае 2021 года правительство Москвы планирует выпустить 7-летние «зеленые» облигации [3]. Объем выпуска составит 70 млрд рублей. Согласно Концепции «зеленых» облигаций города Москвы, выпуск будет соответствовать Принципам «зеленых» облигаций, а также Методическим рекомендациям по развитию инвестиционной деятельности в сфере «зеленого» финансирования ВЭБа. За счет средств от размещения «зеленых» облигаций будут профинансированы экологические проекты в целях снижения выбросов загрязняющих веществ и парникового газа (СО2), в частности замена автобусного парка Москвы на электробусы и развитие линий метро.

Основное количество выпусков «зеленых» облигаций российских эмитентов размещено на Московской бирже (MOEX) и преимущественно носят среднесрочный и долгосрочный характер. Следует отметить, что львиную долю на российском рынке «зеленых» облигаций занимают долговые обязательства РЖД. В том числе два выпуска еврооблигаций на 500 млн евро и 250 млн швейцарских франков. За вычетом бумаг железнодорожного монополиста объем «зеленого» рынка в России составляет всего чуть более 20 млрд рублей.

Одновременно следует отметить, что облигации все еще не имеют большой популярности среди населения. Об этом свидетельствуют, в частности, данные Московской биржи, согласно которым доля операций с облигациями в рамках индивидуальных инвестиционных счетов составляет лишь 5 % [4].

Таким образом, отечественный сегмент «зеленых» бондов еще очень молод и ему есть, куда развиваться.

Для развития рынка «зеленых» облигаций в 2020 г. была проделана достаточно большая работа. Ранее в 2019 г. уже была утверждена программа субсидирования купонных выплат, которая позволяет эмитенту «зеленых» бондов получить компенсацию в размере 70 % затрат на выплату купонов или 90 % в случае, если при реализации инвестиционных проектов использовалось отечественное оборудование. Механизм должен поддержать проекты по внедрению наилучших доступных технологий. В бюджете 2020 г. на эту программу было заложено 3 млрд рублей, в 2021 и 2022 гг. — по 6 млрд рублей ежегодно. Однако ряд экспертов ее критикует, отмечая малый размер компенсации при необходимости нести дополнительные расходы на верификацию «зеленого» выпуска.

Минприроды России 15 января 2019 года на официальном сайте опубликовало паспорт национального проекта «Экология» [5]. Документ был утверждён на заседании президиума Совета при Президенте России по стратегическому развитию и национальным проектам 24 декабря 2018 года. В частности, по итогам реализации нацпроекта должно быть обеспечено эффективное обращение с отходами производства и потребления, включая ликвидацию всех выявленных на 1 января 2018 года несанкционированных свалок в границах городов, кардинальное снижение уровня загрязнения атмосферного воздуха в крупных промышленных центрах, в том числе уменьшение не менее чем на 20 % совокупного объёма выбросов загрязняющих веществ в атмосферный воздух в наиболее загрязненных городах.

Функции методического центра в сфере ESG-инвестирования в России принял на себя ВЭБ. На базе банка была подготовлена методология верификации «зеленых» проектов.

Для развития «зеленого» финансирования, и в частности, «зеленых» облигаций, мною рекомендуется создание новой экологической политики и института развития РФ Фонд «Национальное зеленое развитие».

Прежде всего, для развития «зеленых» облигаций в РФ необходимо создание национальной системы учета углеродного следа, методики определения поглощающей способности СО2 российской природой.

Предприятиям, использующие ископаемое топливо, такое как уголь, следует запретить выпускать «зеленые» облигации.

Также, у экологии должна появиться стоимость, это значит, что экология должна стать экономической категорией . То, что участвует в экономической жизни, создает экономические стимулы для ее субъектов. в стране отсутствует эффективный учет выбросов, сбросов и размещения отходов на отвалах и полигонах (ТКО) в режиме реального времени без чего невозможно эффективное управление негативными антропогенными факторами, влияющими на окружающую среду,

Необходимо проводить формирование экологической культуры населения РФ. Система экологического образования и просвещения должна охватывать все возрастные группы. Для проведения просветительских мероприятий следует оборудовать специальные экологические просветительские центры. Должна осуществляться поддержка инициатив, направленных на формирование экологической культуры.

Для реализации новой экологической политики необходимо создать еще один институт развития РФ Фонд «Национальное зеленое развитие», целью которого станет:

- Реализация программы научных исследований в области изменения климата и утилизации выбросов, сбросов и отходов производства и потребления.

- Создание законодательной базы новой экологической политики.

- Государственное финансирование экологических проектов и софинансирование экологической модернизации экономики, в том числе предоставление льгот для «зеленых» облигаций.

Источниками Фонда «Национальное зеленое развитие» должны стать экологические платежи и штрафы, для чего потребуется изменение законодательства о бюджете и Налогового кодекса РФ.

Вышеизложенное позволяет говорить, о том, что создание нового института развития РФ — Фонд «Национальное зеленое развитие» как инструмента реализации новой экологической политики станет наиболее эффективным подходом для координирования действий государственных и частных структур, таких как Министерство природных ресурсов и экологии, Центральный банк, Министерство финансов, Министерство экономического развития, Московская биржа, ВЭБ и других, а также наращивания потенциала для развития «зеленого» рынка.

Литература:

- Объем рынка зеленых финансов В 2020 Году достиг более $260 млрд. — Текст: электронный // Экспертно-аналитическая платформа Infragreen: [сайт]. — URL: https://infragreen.ru/news/obem-rynka-zelenyx-finansov-v-2020-godu-dostig-bolee-260-mlrd.html (дата обращения: 12.04.2021).

- Green Bonds Global State of the Market 2019. — Текст: электронный // Climate Bonds Initiative: [сайт]. — URL: https://www.climatebonds.net/resources/reports/green-bonds-global-state-market-2019 (дата обращения: 13.04.2021).

- Концепция зеленых облигаций города Москвы. — Текст: электронный // Департамент экономической политики и развития города Москвы: [сайт]. — URL: https://www.mos.ru/depr/documents/obligacii-moskvy/view/252508220/ (дата обращения: 19.04.2021).

- Беломытцева, О. С. Развитие облигационного рынка в Российской Федерации: новые виды облигаций и изменения в налогооблажении / О. С. Беломытцева. — Текст: непосредственный // Проблемы учета и финансов. — 2016. — № 4. — С. 46–49. (дата обращения: 21.04.2021).

- Паспорт Национального проекта «Экология». — Текст: электронный // Минприроды России: [сайт]. — URL: https://www.mnr.gov.ru/upload/medialibrary/ba5/NP_Ekologiya.pdf (дата обращения: 25.04.2021).