Система обеспечения граждан жильем является условием эффективности и социальной направленности политики государства. Устойчивая нормативная база формирует механизм ипотечного кредитования и является первоосновой в системе регулирования ипотеки.

Развитие экономики в современных условиях обретает роль важного элемента антикризисного управления. Система государственного регулирования ориентирована на расширение ипотечных программ, что обеспечивает прирост строительного рынка, который пострадал от карантинных мер и экономических последствий кризисных явлений последних лет.

Ключевые слова : ипотечное кредитование, нормативная база, системные требования, банковские условия, ипотечная ставка, льготное кредитование.

The system of providing citizens with housing is a condition for the effectiveness and social orientation of state policy. A stable regulatory framework forms the mechanism of mortgage lending and is the primary basis in the system of mortgage regulation.

The development of the economy in modern conditions is becoming an important element of crisis management. The state regulatory system is focused on expanding mortgage programs, which provides an increase in the construction market, which has suffered from quarantine measures and the economic consequences of recent crisis events.

Keywords: mortgage lending, regulatory framework, system requirements, banking conditions, mortgage rate, preferential lending.

Ипотечное кредитование является одним из основных видов банковской деятельности, играет важную роль решении проблемы обеспечения граждан жильем. Динамичное развитие, ипотечного кредитования свидетельствуют о заинтересованности в нем, как источнике значительной доли ресурсов, активов и высоких доходов, со стороны банков, а также о постоянном спросе со стороны населения. Все указанное подтверждает необходимость формирования надежной системы ипотечного жилищного кредитования, внедрения ипотечных продуктов, направленных на повышение доступности ипотечного кредитования и расширения возможности приобретения жилья, а также сокращения рисков для повышения доходности банков.

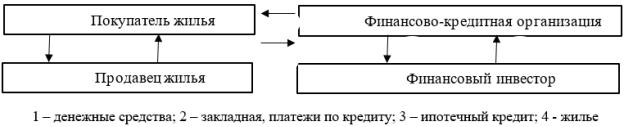

Схема ипотечного жилищного кредитования четко устанавливает отношения всех соучастников процесса кредитования: заемщика, банка-кредитора, инвестора, который приобретает ипотечные кредиты у коммерческих банков (рисунок 1).

Рис. 1. Схема ипотечного жилищного кредитования

Ипотечное кредитование регулируется Федеральным законом от 16.07.1998г. N102-ФЗ «Об ипотеке (залоге недвижимости)» [1].

Сущность ипотечного кредита, как и любой иной категории, раскрывается через функции и свойства. По нашему мнению, в качестве фундаментальных функций ипотечного кредита следует рассматривать стандартные функции обычного кредита, а также ряд определенных функций, имеющих специфическую направленность. [2, С. 59]

На основании рассмотренных специфических и общих функций ипотечного кредита, можно отметить то, что он достаточно зависим от наличия больших объемов финансовых ресурсов, носящих долгосрочный характер. [3, С. 26]

Именно поэтому целесообразно считать, что совокупность экономических отношений в области формирования финансовых ресурсов долгосрочного характера выступает базовым элементом ипотечного кредита. Также большая роль отводится операциям рефинансирования ипотечных кредитов, поэтому следует выделить функцию рефинансирования. [5, С. 112]

По вопросу предмета кредитования, обеспеченного ипотекой, нет единого мнения. По данному вопросу существует три точки зрения. Согласно первой позиции предметом ипотечного кредитования выступает только недвижимое имущество. Согласно второй позиции, предметом ипотечного кредитования выступает недвижимое имущество либо право на него. Согласно третьей точке зрения предметом ипотечного кредитования выступает как недвижимое имущество, существующее в натуре, или права на него, так и недвижимое имущество, которое можно получить в собственность или в полное хозяйственное ведение залогодателя в будущем.

Таким образом, предметом ипотечного кредитования может выступать как приобретенная квартира или жилой дом, так и строящяяся квартира в многоквартирном жилом доме.

Таблица 1

Специальные принципы ипотечного кредитования [5, С. 44]

|

Специальные финансово-кредитные принципы |

Специальные правовые принципы |

|

Принцип долгосрочности |

Принцип специальности |

|

Принцип обеспечения кредита залогом недвижимости |

Принцип достоверности |

|

Принцип сохранения за заемщиком права владения и пользования заложенной недвижимостью |

Принцип старшинства (означает, что в случае неоднократного залога недвижимости, удовлетворение требований кредиторов от стоимости залога происходит в хронологическом порядке регистрации ипотеки) |

|

Принцип определенности величины займа как доли от стоимости заложенного недвижимого имущества |

|

|

Принцип страхования рисков ипотечного кредитования |

В сфере реализации ипотечного механизма существует сформированная и достаточно проработанная нормативно-правовая баз регулирования ЦБ РФ, которая включает Положения, утвержденные ЦБ РФ: «Положение о порядке формирования кредитными организациями резервов на возможные потери по ссудам, ссудной и приравненной к ней задолженности» от 28.06.2017 № 590-П, «Об обязательных нормативах банков» от 28.06.2017 № 180-И. Основные риски в сегменте ипотечного кредитования связаны со значительной долей выдач кредитов с низким первоначальным взносом, которые характеризуются повышенным уровнем кредитного риска заемщика и потенциально уязвимы к снижению реальных доходов населения. [6, С. 21]

Таким образом, фундамент спроса на ипотеку — это желание, которое имеет покупатель с имеющимися у него необходимыми источниками финансирования.

На спрос жилых объектов оказывают свое воздействие разные факторы: [7, c. 158] экономические, политические, социальные, экологические, административные.

Макроэкономические факторы характеризуют собой общую экономическую ситуацию, основными из них можно отметить: производство национального дохода, платежный баланс страны, занятость населения, индекс потребительских цен и прочее. [8, С. 76]

Микроэкономические факторы, также влияют на рынок, среди основных из них можно выделить: экономическое развитие региона, капитал региона (его отток и приток) и прочее.

Среди социальных факторов большую роль играют такие как: численность, миграция, изменения населения, их тенденция и прочее.

Политические факторы характеризуются тем, насколько идеально законодательство, стабильно.

Административные факторы подразумевают под собой ограничения в условиях получения прав на строительство, правовые условия сделок (ограничения могут быть либо постоянными, либо временными).

Экологические факторы — это климат, экология, водный и тепловой режимы и прочее.

Также на жилье большое влияние оказывают и остальные факторы: коммунальные услуги, традиции, окружающая среда и прочее.

Окружающая среда включает в себя следующие факторы: месторасположение жилья, социальную инфраструктуру, транспортные условия. Следует сказать, что на стоимость жилья огромное значение оказывает его месторасположение, и является разным в зависимости от региона, района, микрорайона. В качестве примера можно отметить, открытие в небольшом городе завода обеспечит наплыв новых работников, а это обеспечит спрос на жилье и прочее.

Но вместе с этим, при недостатке средств для кредитования, большие ставки процентов не дают увеличивать спрос на жилье [9, С. 37].

Предложение представляет собой количество объектов жилья, которое полностью готово к продаже по определенным ценам за конкретное время. Предложение включает в себе два вида: существующего и нового жилья. Оно не является равномерным, и время от времени данные виды меняются в соотношении. Основной тенденции все же остается существующее, поскольку связано с долговечностью [10, С. 216].

Следует сказать о том, что на предложение также влияют факторы, которые могут быть прямыми и косвенными. Прямые выражаются следующими: наличие строительной мощности, стоимость строительных материалов, стоимость разных работ (строительных, монтажных), имеющиеся возможности застройщика и другое.

Косвенными выступают: ВВП, вывод капитала за рубеж, инвестиции, направляемые в экономику, инфляция, валюта и прочее [10, c. 162].

Одним из важнейших факторов, влияющих на состояние рынка жилой недвижимости в государстве, является развитие ипотечного кредитования. В юридическом аспекте ипотеку рассматривают как способ обеспечения обязательств или как вид обеспечения недвижимым имуществом выполнения долгового обязательства.

Литература:

- Федеральный закон «Об ипотеке (залоге недвижимости)" от 16.07.1998 N 102-ФЗ (последняя редакция 03.04.2021)//Режим доступа: http://www.consultant.ru/document/cons_doc_LAW_19396// Дата обращения: 24.05.2021)

- Гусев, А. П. Ипотечное жилищное кредитование: жилье взаймы [Текст]// Гусев А. П. — М.: Феникс, 2018. — 205 с.

- Андрева, О. Ипотечное кредитование [Текст]: Учебное пособие/ О. Андрева. — М.: Лаборатория книги, 2016. — 58 с.

- Русецкий, А. Е. Ипотека. Как обезопасить себя при совершении сделок с недвижимостью [Текст]: Учебное пособие. — М.: Эксмо, 2018. — 325 с.

- Толкушкин, А. В. Ипотека в России [Текст]: Учебное пособие.-М.: Юристъ, 2017. — 90 с.

- Банки и небанковские кредитные организации и их операции [Текст]: Учебное пособие/ Е. Ф. Жуков, Н. Д. Эриашвили, Л. Т. Литвиненко, О. М. Маркова, Н. Н. Мартыненко. — М.: Юнити-Дана, 2017. — 560 с.

- Жуков, Е. Т. Долгосрочное ипотечное жилищное кредитование [Текст]: Учебное пособие / Е. Т. Жуков. — М.: Лаборатория книги, 2018. — 93 с.

- Звягинцев, В. Проблемы и перспективы ипотечного кредитования в России [Текст]: Учебное пособие / В. Звягинцев. — М.: Лаборатория книги, 2017. — 38 с.

- Зубков, Н. П. Ипотечное кредитование [Текст]: Учебное пособие / Н. П. Зубков. — М.: Лаборатория книги, 2018. — 97 с.

- Иванов, В. В. Ипотечное кредитование [Текст]: Учебное пособие. — М.: Информ.-внедр. Центр «Маркетинг», 2017. — 439 с.