В статье рассматриваются проблемы кредитования малого и среднего бизнеса в России. Особенность статьи является то, что она раскрывает современные тенденции кредитования предприятий в России с учетом нынешней ситуации на 2020 год.

Ключевые слова: кредитование, андеррайтинг, пандемия коронавируса.

Эффективное развитие экономики невозможно без поддержки субъектов малого бизнеса. На сегодняшний день около 90 % малых предприятий не могут начать свою деятельность без заемных средств. Малый и средний бизнес может получить финансовую поддержку за счет субсидий, бюджетного инвестирования, а самым главным источником являются кредиты коммерческих банков. Проанализировав данные Министерства экономического развития и торговли РФ, можно заметить, что малому бизнесу необходимо 30 миллиардов кредитов каждый год, но по итогу мы имеем только 10–15 %. Субъекты малого и среднего бизнеса в стране занимают значимые позиции, так как 25 % населения страны заняты в этой сфере. По итогам марта 2020 года общее количество малого и среднего бизнеса составило около 5,98 миллионов.

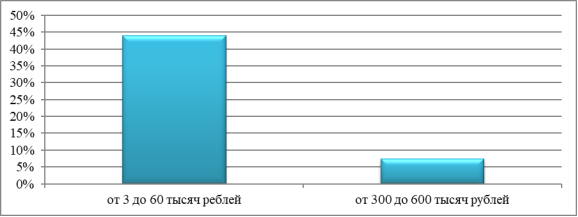

По итогам исследования, проводившегося Ассоциацией региональных банков России, можно сделать вывод, что только 33,9 % людей смогли получить свои кредиты (в большинстве случаев это микрокредиты). На сумму от 3 до 60 тысяч рублей было выдано 44 % кредитов, а на сумму от 300 до 600 тысяч рублей было выдано не более 7,5 % кредитов (рисунок 1) [1].

Рис. 1. Итоги исследования Ассоциации региональных банков России

В России малый бизнес развит довольно на низком уровне, так как в России отсутствуют необходимые условия для развития малого бизнеса.

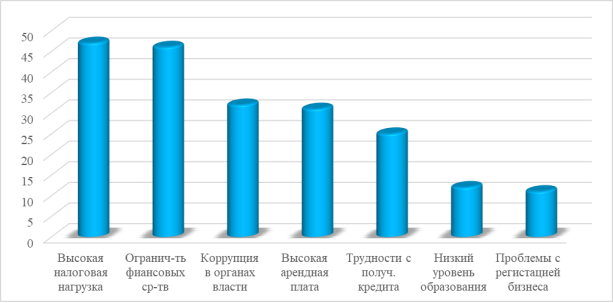

Всесторонне проанализировав данную ситуацию, можно выделить ряд проблем, с которыми столкнулись предприниматели (рисунок 2). Во-первых, высокая налоговая нагрузка — 47 % и ограниченность финансовых средств –

46 %. Во-вторых, коррупция в органах власти — 32 %, высокая арендная плата — 31 %. В-третьих, трудности с получением кредита, на наш взгляд это самая главная причина, ведь не у всех людей есть стартовый капитал — 25 %. В-четвертых, низкий уровень образования у людей — 12 %. В-пятых, это проблемы, связанные с регистрацией малого бизнеса в стране — 11 %.

Рис. 2. Основные проблемы, ограничивающие развитие малого и среднего бизнеса в РФ

Почему же банки так боятся кредитовать малые предприятия? Самой главной причиной того, почему банки так нежелательно относятся к кредитованию малого бизнеса, является наличие серьёзных рисков, связанных с кредитованием. Помимо этого, специалисты также выделяют ряд других причин, например, отсутствие надёжного заёмщика, недостаточность ресурсной базы, а также слишком высокие операционные издержки.

Большинство российских предприятий предпочитает не разглашать полный масштаб своего бизнеса, дабы уйти от налогов: они скрывают часть прибыли и не отражают её целиком в балансах, занижают фонд оплаты труда сотрудников, а также не показывают все имеющиеся активы.

Банки не любят работать с новыми, неизвестными для них клиентами, так как они не могут знать их кредитную историю, и поэтому отдают предпочтение «знакомым» предприятиям. Однако работа с уже «знакомыми» предприятиями не даёт гарантии, что всё будет идеально, так как всё равно зачастую часть активов таких предприятий скрыта, и поэтому бывает очень сложно отследить начало появления финансовых проблем у этих предприятий. В малых городах данная практика была развита очень хорошо, так как в маленьком городе можно было легко отследить как реально идут дела у предприятия, однако с недавних пор для того, чтобы избежать кредитование «по знакомству» многие банки стали применять систему андеррайтинга.

Андеррайтинг — это оценка рисков при принятии решений о предоставлении кредита, а также при заключении любого другого договора. Существует два типа андеррайтинга: автоматический (скоринг) и индивидуальный. Автоматический подразумевает экспресс-оценку в кредитовании на небольшие суммы: сотрудник банка заносит данные в специальную программу, которая присваивает баллы, и по результатам данной операции выносится решение о выдаче кредита. В свою очередь, индивидуальный андеррайтинг используется для кредитования на более крупные суммы. Во время анализа платежеспособности заёмщика функционируют несколько служб банка: кредитная, юридическая, а также служба безопасности.

Сами андеррайтеры находятся в других городах и не имеют никакого представления о человеке или предприятии, которое кредитуется. Это можно оценить, как положительно, так и отрицательно. Плюсом введения данной системы является максимально объективная оценка платежеспособности заёмщика для минимизации рисков банка, а также во избежание подкупа банковских сотрудников. Однако также есть ряд минусов, например, андеррайтер может не знать специфики деятельности предприятия, реальность состояния дел фирмы, а также сезонность бизнеса (например, в сельскохозяйственном секторе прибыль напрямую зависит от сезонности, поэтому в определенное время года предприятия данного сектора могут приостанавливать свою деятельность, данный фактор может расценен неосведомленным андеррайтером как серьезный риск для кредитования).

2020 год стал годом пандемии коронавируса, так как коронавирус оставил свой отпечаток и на бизнесе. Особенно пострадал малый бизнес. Президент РФ Путин В. В. принял ряд мер для поддержки малого и среднего бизнеса, в том числе и меры, связанные с кредитованием предприятий. Одной из таких мер является — льготное кредитование работодателей, которым требуются средства на выплату заработной платы сотрудникам.

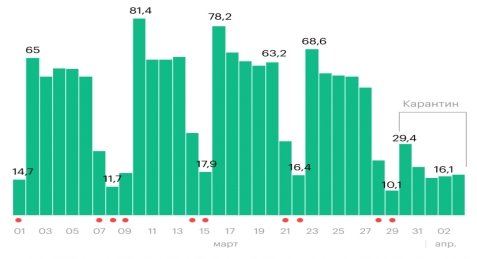

В начале пандемии коронавируса выдача новых кредитов упала в 3 раза в сравнении с показателями первой недели марта. В марте банки выдавали около 63,5 тысяч кредитов наличными, однако после введения режима самоизоляции их уровень упал до 19, 5 тысяч. Вы можете убедиться в это на приведенном ниже рисунке 3 [2.]

Рис. 3. Количество выданных кредитов наличными

Правительство Российской Федерации приняло постановление от 02.04.2020 № 422. Согласно этому постановлению банки будут кредитовать организации на льготных условиях (на срок не более 12 месяцев), в свою очередь, государство обязуется возместить банкам недополученную прибыль за счет субсидий. Однако в апреле данный документ претерпел ряд изменений, например, теперь не только субъекты малого и среднего предпринимательства могут быть льготно аккредитованы, но и все организации и предприниматели.

В заключении отметим, что банковский сектор становится все более ориентированным на сектор малого предпринимательства. Банки становятся более заинтересованными в кредитовании таких предприятий. Особенно во время пандемии они предлагают льготные программы для поддержки субъектов малого и среднего бизнеса.

Литература:

- Ассоциация банков России [Электронный источник]. Режим доступа: https://moluch.ru/archive/38/4381/ (Дата обращения: 31.05.2021 г.).

- Сайт компании РБК [Электронный источник]. Режим доступа: https://www.rbc.ru/finances/18/04/2020/5e9999229a79476f78f01e23 (Дата обращения: 31.05.2021 г.).