В данной статье рассмотрена современная организация взаимодействия ФНС России с крупнейшими налогоплательщиками в рамках программы налогового мониторинга. Выдвинуты основные подходы к вхождению налогоплательщиков в налоговый мониторинг. Автором статьи был проведен анализ концепции совершенствования программы, подготовленной в рамках развития цифровой экономики РФ.

Ключевые слова: налоговый мониторинг, налоговые витрины данных, налоговый орган, ФНС, отчетность организации,цифровая экономика РФ.

Актуальность тематики исследования

На сегодняшний момент одним из наиболее приоритетных направлений деятельности налогового органа Российской Федерации является динамичное совершенствование программы налогового мониторинга.

Налоговый мониторинг обеспечивает предсказуемость в применении налогового законодательства: налогоплательщик предоставляет налоговым органам доступ к своей финансовой документации, а взамен получает право получить мотивированное мнение по вопросу налоговых последствий совершаемых им сделок [1].

Доказательством неоспоримой заинтересованности в налоговом мониторинге всех вовлеченных в него сторон является такой важный фактор как сокращение расходов на налоговое администрирование у налоговых органов и крупнейших налогоплательщиков. Потенциальный вариант необходимости перехода в программу мониторинга для всех крупнейших налогоплательщиков, соответствующих параметрам вхождения, находится в стадии активного обсуждения.

Решение о переходе на налоговый мониторинг изменит сам процесс взаимодействия с налоговым органом и переведет это взаимодействие на иной уровень [2].

Основные подходы к переходу в налоговый мониторинг

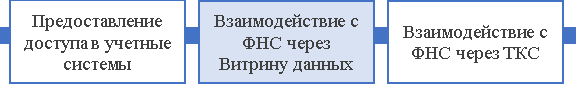

Можно выделить три основных способа перехода компании в программу налогового мониторинга. Данные подходы выделены на Рис. 1:

Рис. 1 Подходы к переходу компании-налогоплательщика в программу налогового мониторинга

Наиболее часто применяемым подходом является взаимодействие с налоговым органом с помощью специальных веб-приложений: налоговых витрин данных.

Переход на режим налогового мониторинга с применением налоговой витрины данных включает в себя следующие обязательные этапы:

— подготовка методико-регламентной базы,

— создание витрины данных,

— проведение демонстрации налоговому органу прототипа витрины.

Именно этот подход позволяет регулировать доступность информации, необходимой для налогового контроля и является самым гибким из всех существующих методов взаимодействия с ведомством.

Вместе с тем, необходимо помнить, что во время проведения данного вида мониторинга ведомство все еще имеет полное право запросить от компании-налогоплательщика требуемую документацию и пояснения (Письмо ФНС от 17.12.2014 N ЕД-4–2/26194), и, вместе с тем, направлять к налогоплательщику специалистов (п. 3 ст. 105.29 НК РФ) [3].

Дальнейшее развитие программы налогового мониторинга

Правительство РФ напрямую заинтересовано в совершенствовании программы Налогового мониторинга в рамках развития цифровой экономики России. В феврале 2020 года было принято Распоряжение N 381-р Об утверждении концепции развития и функционирования в РФ системы налогового мониторинга [4].

Стоит принять во внимание тот факт, что в рамках Концепции развития и работы рассматриваемой программы, заложено постепенное уменьшение значений сумм по основным критериям вхождения компаний-налогоплательщиков в мониторинг. Ожидаемые показатели сумм представлены в таблице 1.

Таблица 1

Планируемые критерии перехода на налоговый мониторинг

|

Наименование показателя |

Значение показателя |

|

Совокупная сумма налогов (НДС, акцизов, налога на прибыль организаций и НДПИ), подлежащих уплате в бюджетную систему РФ (без учета налогов, подлежащих уплате в связи с перемещением товаров через таможенную границу Таможенного союза) |

не менее 100 млн. руб. |

|

Размер полученных доходов по данным годовой бухгалтерской (финансовой) отчетности организации |

не менее 1 млрд. руб. |

|

Размер активов по данным бухгалтерской (финансовой) отчетности организации на 31 декабря |

не менее 1 млрд. руб. |

Помимо всего прочего, на данный момент налоговым органом рассматривается возможность предоставления компаниям-налогоплательщикам соответствия единственному из отмеченных ранее критериев вхождения в программу. Вместе с тем, увеличению числа возможных членов программы будет способствовать включение сумм налога на доходы физических лиц и страховых взносов в единую общую сумму.

Вторым важным фактором в этой Концепции можно выделить отказ от налоговых проверок и сокращение сроков. Концепция улучшает процесс отправки требований и уведомлений. Если налоговый орган обнаруживает нарушение, он уведомляет об этом налогоплательщика, который успевает его исправить. После корректировки налоговый орган даст обратную связь: были ли в полной мере устранены нарушения или нет. Если нет, уведомление будет отправлено налогоплательщику повторно. Важным положением законопроекта является возможность для участников налогового мониторинга получать возврат НДС и акциза по аналогии с процедурой подачи заявления, но без банковских гарантий и поручительств. Возврат денежных средств в обращение производится в течение 5 дней.

Также Концепцией предусмотрено усовершенствование развернутого информационного взаимодействия способом предоставления доступа ведомству к ИС налогоплательщика в реальном времени. Для этого предлагается разработать и утвердить форматы документов (информации), содержащихся в информационных системах плательщиков, в том числе с учетом организации в рамках национальной программы «Цифровая экономика РФ» правовых условий формирования электронного документооборота и процедур хранения их копий.

Реализация мероприятий, предусмотренных настоящей концепцией, позволит:

- Привлечь участников налогового мониторинга. Так к 2022 году план — до 3879 плательщиков, к 2024 году не менее 58 7827 плательщиков.

- Повысить долю автоматических и автоматизированных контрольных процедур.

- Уменьшить значения неясности этапов налогообложения для компаний, вступивших в программу.

Подобное улучшение существующей системы позволит способствовать увеличению скорости и достоверности проверок со стороны ФНС, а также максимизирует точность прогнозирования налоговых поступлений. [5]

Заключение

Программа налогового мониторинга в РФ постоянно совершенствуется в связи с развитием цифровой экономики страны. Налоговый мониторинг крайне привлекателен для крупнейших налогоплательщиков, так как обеспечивает прозрачность взаимодействия с Федеральной Налоговой Службой, а также сокращает число непосредственных проверок и снижает количество документов, предоставляемых в налоговую.

Вместе с тем налоговый орган планирует в будущем снизить минимальный порог требований для вхождения в программу в три раза, что означает привлечение еще большего числа потенциальных налогоплательщиков для участия в налоговом мониторинге.

Литература:

1. Мигачева, Е. В. Налоговый мониторинг как способ обеспечения финансовой безопасности / Е. В. Мигачева // Финансовое право. — 2016. — № 1. — С. 30–33.

- Князев А. / Налоговый мониторинг: как подготовиться к новому формату работы с ФНС России // Налогообложение, учет и отчетность в коммерческом банке: методический журнал, N 2, 2019. — С. 58–73.

- Налоговый кодекс РФ. Часть первая [Электронный ресурс]: от 31.07.1998 № 146-ФЗ: (ред. от 20.04.2021) п. 3 ст. 105.29 НК РФ, // Консультант Плюс. — Режим доступа: http://www.consultant.ru/

- Распоряжение Правительства РФ [Электронный ресурс]: от 21 февраля 2020 г. № 381-р «Об утверждении концепции развития и функционирования в РФ системы налогового мониторинга» // Консультант Плюс. — Режим доступа: http://www.consultant.ru/

- Нюхня, И. В. Налоговый мониторинг: концепция развития и функционирования / И. В. Нюхня // Проблемы развития национальной экономики на современном этапе: Материалы Международной научно-практической конференции, Тамбов, 25 ноября 2020 года / Отв. редакторы А. А. Бурмистрова [и др.]. — Тамбов: Издательский дом «Державинский», 2020. — С. 54–58.