Рассмотрение структуры мирового рынка нефти и газа позволяет определить основные направления производства и реализации нефтегазовых ресурсов на современном этапе. Цель исследования — установить влияние пандемии Covid-19 на структуру мирового рынка нефти и газа и выявить проблемы и тенденции нефтегазового сектора.

Эмпирическую базу исследования составили статистические данные по производству и реализации нефтегазовых ресурсов за 2014–2020 гг. Определено, что неравномерное распределение нефтегазовых запасов в мире приводит к зависимости некоторых стран от импорта этих ресурсов. Проблемы нефтегазового комплекса выявила и пандемия Covid-19, которая привела к падению спроса на нефтегазовые ресурсы, сокращению объемов добычи нефти и газа и снижению инвестиций в нефтегазовой комплекс.

Ключевые слова: нефть, газ, нефтегазовый комплекс, добыча нефти и газа, импорт нефти и газа, проблемы нефтегазового сектора, пандемия Covid-19

Consideration of the structure of the world oil and gas market allows us to determine the main directions of production and sale of oil and gas resources at the present stage. The aim of the study is to determine the impact of the Covid-19 pandemic on the structure of the global oil and gas market and to identify problems and trends in the oil and gas sector.

The empirical basis of the study was statistical data on the production and sale of oil and gas resources for 2014–2020. It is determined that the uneven distribution of oil and gas reserves in the world leads to the dependence of some countries on the import of these resources. The problems of the oil and gas complex were also revealed by the Covid-19 pandemic, which led to a drop in demand for oil and gas resources, a reduction in oil and gas production, and a decrease in investment in the oil and gas complex.

Keywords: oil, gas, oil and gas complex, oil and gas production, oil and gas imports, problems of the oil and gas sector, the Covid-19 pandemic.

Введение

В мировом энергетическом секторе на сегодняшний день нефть и газ занимают лидирующие позиции. Значительная доля нефтегазовых энергоресурсов объясняется крупными нефтегазовыми запасами в некоторых регионах и странах, а также относительной легкостью возможности их транспортировки в отличие от большинства альтернативных источников энергии, которые могут развиваться лишь локально. Появление COVID-19 еще больше осложнило ситуацию нарушив существующие цепочки поставок.

Цель исследования — установить влияние пандемии Covid-19 на структуру мирового рынка нефти и газа и выявить проблемы и тенденции нефтегазового сектора. Исходя из цели, были сформулированы задачи исследования:

— провести анализ мирового рынка нефти и газа;

— выявить проблемы нефтегазового комплекса в 2020 г., связанные с пандемией Covid-19 в мире.

Анализ мирового рынка нефти

Влияние пандемии COVID-19 особенно заметно на спрос в сфере услуг, этот сегмент цепочки создания стоимости нефти и газа в значительной степени чувствителен к ценам и отличается сильной зависимостью от управления материалами, цепочки поставок, управления рабочей силой и различных других экономических параметров.

Поскольку каскадный эффект COVID-19 продолжает распространяться на нефтегазовую отрасль, его влияние, вероятно, будет больше на те проекты, которые планируется запустить в течение 2021–2022 годов. Ожидается, что это воздействие будет более выраженным в странах, затронутых COVID-19, в частности в Китае и Иране.

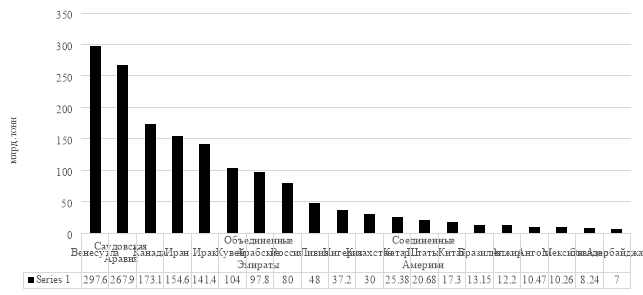

Согласно отчету компании «BP» в 2019 г., крупнейшие доказанные запасы нефти находятся на территории Венесуэлы (17,5 %) и Саудовской Аравии (17,2 %) (рисунок 1). Россия занимает шестое место по доказанным запасам нефти, что составляет 6,2 % от общемировых запасов нефти. Запасы нефти США — 4 % [6, с. 14]

Рис. 1. Страны-лидеры по доказанным запасам нефти, 2020 г.

Основными игроками на рынке черного золота являются США, Саудовская Аравия, Россия и Китай. Первые три страны могут производить почти 12 миллионов б / д, что составляет треть от общего объема поставок. Китай является крупнейшим в мире потребителем нефти. Из-за эпидемии потребление снизилось на 4 миллиона б / сут. Стоит отметить, что КНР значительно опережает по импорту остальные страны (рисунок 2) [1].

Китай имеет значительное влияние на сектор переработки нефти и газа, и на его долю приходится около 16 процентов существующих мощностей нефтеперерабатывающих заводов в мире. На его долю также приходится около 29 процентов существующих мощностей нефтехимии. Недавнее падение спроса со стороны Китая серьезно повлияло на общий рынок нефти и газа и связанные с ним цепочки поставок.

США импортирует нефть почти в 2,5 раза меньше, чем Китай. К счастью для большинства стран, которые являются чистыми потребителями нефти, эта страна является не только крупным производителем, но и крупным потребителем. Незначительно опережает США по импорту нефти Индия. Потребности в нефти других стран намного меньше и зависят от экономики конкретной страны и запасов нефти на ее территории.

Рис. 2. Страны-лидеры по импорту сырой нефти в 2020 г.

При рассмотрении стран-лидеров по добыче нефти на первые строчки рейтинга выходят США и Россия (табл.1) [4].

Таблица 1

Динамика добычи нефти в Российской Федерации и ведущих странах-экспортерах нефти в 2016–2020 гг., млн баррелей в сутки

|

Страна |

2016 |

2017 |

2018 |

2019 |

2020 |

|

США |

8,83 |

9,35 |

10,96 |

12,24 |

11,45 |

|

Страны ОПЕК (всего) |

32,68 |

32,68 |

31,96 |

29,78 |

26,68 |

|

Саудовская Аравия |

10,42 |

10,09 |

10,38 |

9,78 |

11,00 |

|

Ирак |

4,43 |

4,44 |

4,60 |

4,70 |

4,65 |

|

Иран |

3,57 |

3,82 |

3,52 |

2,27 |

2,27 |

|

Венесуэла |

2,18 |

1,92 |

1,43 |

0,81 |

1,21 |

|

Россия |

11,50 |

11,40 |

11,50 |

11,60 |

11,00 |

Соединенные Штаты, несмотря на то, что они входят в число крупнейших производителей нефти, по-прежнему требуют импорта большего количества нефти, чем они производят. Страны, являющиеся чистыми экспортерами нефти, испытывают беспрецедентный двойной удар: глобальный экономический спад, вызванный пандемией COVID-19, и обвал нефтяного рынка, когда базовая цена на сырую нефть Соединенных Штатов впервые в истории ненадолго стала отрицательной (в апреле 2020 года). Нынешний кризис происходит в более широком контексте структурного спада на рынке ископаемого топлива, вызванного стремлением ряда стран к декарбонизации, а также более широкими технологическими изменениями, которые постепенно делают возобновляемые источники энергии предпочтительным вариантом энергоснабжения.

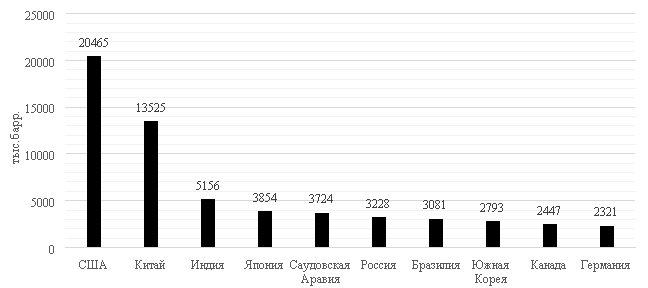

Мировой спрос на сырую нефть (включая биотопливо) в 2020 году снизился до 91 млн баррелей в сутки и, по прогнозам, увеличится до 96,5 млн баррелей в сутки в 2021 году. Снижение в 2020 году было связано с экономическими и мобильными последствиями пандемии COVID-19, включая широко распространенные отключения по всему миру. На рисунке 3 показано ежедневное потребление каждой страны.

Рис. 3. Потребление нефти в Российской Федерации и ведущих странах в 2020 гг., тыс. баррелей в сутки

С одной стороны, это количество населения, а с другой — уровень богатства каждой страны.

Например, потребление нефти в развитых странах невелико и в основном используется в конечном потреблении (транспорт, отопление и охлаждение), а не в производственные процессы. В таких случаях внешние шоки оказывают меньшее воздействие на экономику. В то же время экономический рост оказывает более существенное влияние на уровень потребления нефти, поэтому страны с гораздо большим населением, но с гораздо более низким доходом на душу населения, такие как Китай, потребляют меньше нефти, чем США.

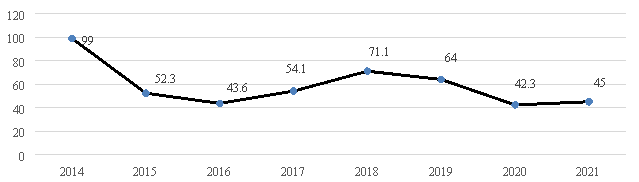

Нефть используется как входное сырье для получения различных видов горючего и сырья. При этом цена на нефть постоянно изменяется в зависимости от различных экономических и политических факторов. Стоимость нефти за последние годы отражена на рисунке 4 [2, с. 4].

Рис. 4. Динамика цен на нефть, 2014–2021 гг.

Наиболее высокая цена за баррель нефти была зафиксирована в первом полугодии 2014 г. Попытка Саудовской Аравии в 2014 г. завоевать долю рынка у производителей сланцевой нефти в США привела к ценовой войне и резкому падению цены на нефть [3]. Первый квартал 2020 г. отмечен катастрофическим снижением спроса на нефть вследствие вводимых из-за Covid-19 ограничений.

Как раз в тот момент, когда глобальное влияние кризиса COVID‑19 стало очевидным в марте 2020 года, члены альянса ОПЕК+ (члены ОПЕК плюс другие производители нефти, в том числе Российская Федерация) не смогли продлить свое соглашение о сокращении добычи, в результате чего некоторые производители, включая Саудовскую Аравию и Россию, ненадолго наводнили рынок. Поскольку спрос на нефть начал падать по мере того, как начались блокировки, соглашение о сокращении добычи было в конечном итоге достигнуто ОПЕК+ 12 апреля 2020 года. Соглашение, предусматривавшее сокращение совокупного суточного производства этих стран почти на четверть в течение следующих двух месяцев, представляло собой крупнейшее сокращение в истории картеля производителей.

Многие нефтедобывающие развивающиеся страны являются недиверсифицированными, зависящими от сектора экономиками, причем нефть составляет большую часть их экспорта и государственных доходов. Масштабы нынешнего шока цен на нефть будут варьироваться в зависимости от страны в зависимости от концентрации экспорта, а также от предполагаемых запасов нефти и себестоимости добычи. Например, Саудовская Аравия и Ирак сможет добывать нефть относительно дешево, не нуждаясь в цене более, чем приблизительно 30 долларов США за баррель для безубыточности, в то время как такие страны, как Венесуэла и Нигерия зависят цене свыше 50 долларов США за баррель.

Необходимы своевременные и последовательные ответные меры, охватывающие как льготных кредиторов, так и частных финансистов, для создания фискального пространства в развивающихся странах-экспортерах нефти, снижения рисков неприемлемой задолженности, коррупции и незаконных финансовых потоков (МФП) и стимулирования перехода к более чистому и устойчивому будущему.

Анализ мирового рынка газа

Природный газ содержит огромный и на сегодняшний день еще до конца нереализованный потенциал. При этом природный газ показывает растущую динамику производства на мировом уровне, которая во многом обуславливается технологическими и экономическими характеристиками, которые превосходят остальные виды энергетических ресурсов [6, с. 34].

Изменения на нефтяных рынках отражаются на всех частях энергетического сектора, что имеет последствия для целого ряда различных видов топлива и технологий. Устойчивый период низких цен на нефть повлияет на перспективы перехода к чистой энергетике, ослабив некоторые аспекты этой трансформации — такие как отмена субсидий на потребление ископаемого топлива — и усложнив другие. Один из наиболее явных побочных эффектов связан с природным газом из-за связей между ценами на нефть и газ, которые сохраняются во многих долгосрочных контрактах на поставку газа.

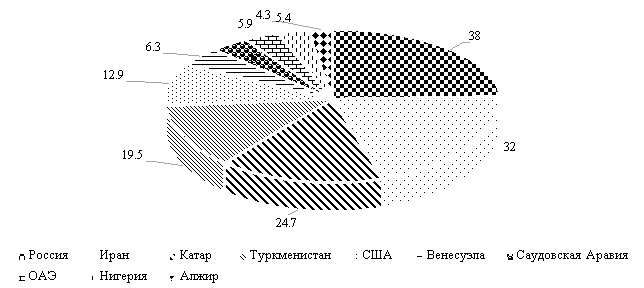

Лидерами по запасам природного газа являются Россия и Иран (рисунок 5). На долю России приходится 19,1 % мировых запасов газа.

Рис. 5. Страны-лидеры по запасам природного газа в 2020 г.

На территории России расположены три крупных нефтегазоносных бассейна: Западно-Сибирский, Волго-Уральский и Тимано-Печерский. Только в Западно-Сибирском нефтегазоносном бассейне находятся три месторождения газа, входящих в десятку крупнейших: Уренгойское, Ямбурское и Заполярное. Однако самое крупное газовое месторождение Южный Парс/Северное находится в территориальных водах Ирана и Катара. Туркменистан является перспективной страной для газодобывающей отрасли. Так, на 2009 г. разведанные запасы природного газа в Туркменистане составляли 8,2 млрд кубометров, в 2019 г. — 19,5 млрд кубометров [6, с. 32].

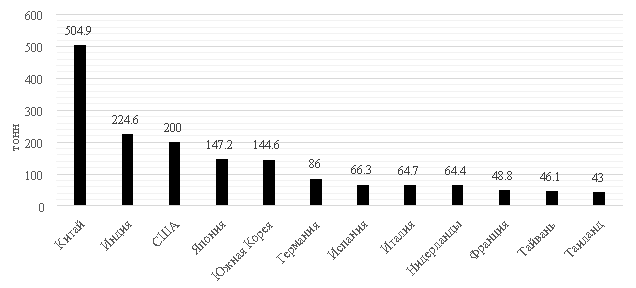

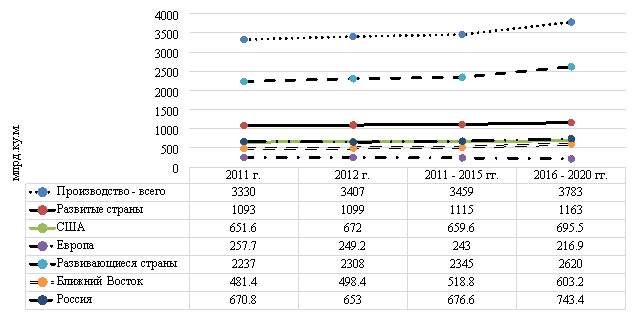

Основными лидерами по добыче природного газа являются США и Россия (рисунок 6). Остальные страны значительно уступают лидерам в добыче природного газа.

Рис. 6. Страны-лидеры по добыче природного газа в 2011–2020 гг.

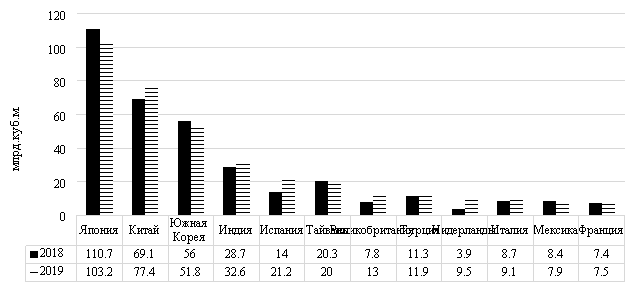

В Европе сосредоточено всего лишь 1,7 % запасов газа. В связи с этим лидерами по импорту природного газа являются азиатские и европейские страны (рисунок 7).

Рис. 7. Страны-лидеры импортеры природного газа в 2018–2019 гг.

Основными импортерами природного газа в мире являются азиатские страны. Стоит отметить, что в 2019 г. возрос импорт в Китай и Индию, но снизился импорт в Японию и Южную Корею. Снижение импорта в данные страны связано с возросшей конкуренцией со стороны атомной и возобновляемой энергетики. В 2019 г. резко возрос импорт СПГ в Испанию в связи с сокращением выработки электроэнергии на угольных электростанциях и ГЭС. По этой же причине увеличился импорт СПГ в Великобританию и Нидерланды [9].

Спрос на газ менее подвержен непосредственным последствиям пандемии Covid-19, чем спрос на нефть из-за его относительно ограниченного использования для транспорта. Но промышленный и энергетический спрос на газ по-прежнему будет зависеть от блокировок и последующего экономического спада. Поскольку потребители ограничены в своей способности реагировать на снижение цен, корректировка на газовом рынке может также потребовать прекращения некоторых поставок газа. Поставщики с самыми высокими краткосрочными издержками производства и те, кто полагается на спотовые продажи, относятся к числу наиболее уязвимых.

Основными импортерами природного газа в мире являются азиатские страны. Стоит отметить, что в 2019 г. возрос импорт в Китай и Индию, но снизился импорт в Японию и Южную Корею. Снижение импорта в данные страны связано с возросшей конкуренцией со стороны атомной и возобновляемой энергетики. В 2019 г. резко возрос импорт СПГ в Испанию в связи с сокращением выработки электроэнергии на угольных электростанциях и ГЭС. По этой же причине увеличился импорт СПГ в Великобританию и Нидерланды [9].

Рынки природного газа переживают сильную корректировку предложения и торговли, что приводит к исторически низким спотовым ценам и высокой волатильности. Ожидается, что спрос на природный газ постепенно восстановится в 2021 году, однако кризис Covid-19 будет иметь более долгосрочные последствия для рынков природного газа, поскольку основные среднесрочные факторы подвержены высокой неопределенности.

Анализ проблем

Пандемия Covid-19 привела к серьезным последствиям не только в мировой экономике, но и к падению спроса на нефтегазовые ресурсы. По данным IEA, мировой спрос на энергию снизился на 3,8 % в первом квартале 2020 года [12] в связи с введением в действие карантинных мер в большинстве стран.

Влияние пандемии Covid-19 сформировало в мировом нефтегазовом секторе два тренда — замедление темпов роста и консолидация. Крупномасштабное обращение рынка в связи с пандемией Covid-19 привело к нарушению долгосрочной модели энергопотребления и повысило изменчивость цен на нефть и газ. Восстановление рынка будет зависеть от постепенного спроса по мере наращивания экономической активности на ключевых рынках потребления нефти и газа, таких как Китай, США и Юго-Восточная Азия. При благоприятных прогнозах доходы нефтяных компаний будут постепенно восстанавливаться в течение последующих двух-трех лет. Масштаб и скорость восстановления во многом определяются быстротой возобновления нормальной экономической активности в мире, а также мерами по преодолению последствий пандемии Covid-19, которые будут приняты правительствами стран. Сокращение объемов нефти и газа приведет к снижению денежного потока в переработке. Снижение инвестиций может сказаться на строительстве межгосударственных трубопроводов и реализации других крупных проектов, а компаниям придется рассчитывать на самостоятельное финансирование [14].

Сложившаяся в 2020 г. ситуация из-за пандемии Covid-19 требует особого подхода в решении проблем в нефтегазовом секторе в современных условиях. В связи с этим IEA в докладе «World Energy Outlook 2020» вносит корректировки в долгосрочные планы и планирует в следующие 10 лет подробно рассмотреть влияние пандемии Covid-19 на энергетический сектор в целом и на нефтегазовый сектор в частности. Анализ нацелен на ключевые факторы неопределенности при пандемии и ее последствий, с одновременным определением вариантов, которые проложат путь к устойчивому восстановлению нефтегазового сектора [15].

Выводы

Нефть и газ, являясь одними из крупнейших энергоресурсов в мире, оказывают существенное влияние на экономику многих стран. Мировые запасы нефти и газа распределены в мире неравномерно, ставя многие страны в зависимость от импорта нефтегазовых ресурсов. Понимание структуры мирового рынка нефти и газа дает возможность определять проблемы, возникающие при производстве и реализации данных энергоресурсов. Исследование структуры мирового рынка нефти и газа за 2014–2020 гг. позволило выявить основные направления производства и реализации нефтегазовых ресурсов на современном этапе. В связи с тем, что в основном нефть и газ импортируют азиатские страны, при этом Китай является одним из крупных импортеров нефти и газа в мире, то России стоит сосредоточить более пристальное внимание в юго-восточном направлении для экспорта нефтегазовых ресурсов.

Обрушение спроса и снижение инвестиций в нефтегазовую отрасль в первой половине 2020 г. из-за влияния пандемии Covid-19 привело к серьезным проблемам в нефтегазовом секторе. Многие страны-экспортеры нефти имели высокий уровень задолженности в начале пандемии COVID-19, отреагировав на снижение цен на сырьевые товары увеличением заимствований. В условиях прогрессирующего структурного снижения спроса на нефть цены на нефть могут никогда не восстановиться до докризисного уровня, и многим развивающимся странам-экспортерам нефти придется готовиться к долгосрочному торговому и бюджетному дефициту, который может привести к долгосрочному снижению ВВП.

Восстановление нефтегазового рынка будет зависеть от постепенного спроса по мере наращивания экономической активности на ключевых рынках потребления нефти и газа, таких как Китай, США и Юго-Восточная Азия. Тем не менее, нефтегазовом компаниям не стоит ожидать в 2021 году серьезных улучшений на рынке нефти и газа. Спрос на данные энергоресурсы будет расти, но постепенно. Возможно, стоит ожидать падение спроса в первую очередь на нефть в случае отсутствия прогресса с вакцинацией от Covid-19. Последствия от пандемии будут еще несколько лет оказывать влияние на нефтегазовый сектор.

Диверсификация в сторону от доходов от ископаемого топлива и углеродоемких отраслей промышленности является непременным условием долгосрочного восстановления. Тем не менее, в краткосрочной перспективе развивающиеся страны-экспортеры нефти, как и другие страны, скорее всего, обратятся к заимствованиям в попытке справиться с нынешним многомерным кризисом и сокращением бюджетного пространства.

Литература:

- Баланс торговли сырой нефтью. Статистический ежегодник мировой энергетики 2020 [Электронный ресурс]. — URL: https://yearbook.enerdata.ru/crude-oil/crude-oil-balance-trade-data.html.

- Изменения и тенденции в регулировании ТЭК России и мира [Электронный ресурс] // Аналитический центр при Правительстве Российской Федерации. — URL: https://ac.gov.ru/uploads/2-Publications/TEK_obzor/2020.1.TEK.obzor.pdf.

- Коллективное самоубийство: цена на нефть упали на 30 % после разрыва сделки России с ОПЕК [Электронный ресурс] // Forbes. — URL: https://www.forbes.ru/newsroom/finansy-i-investicii/394591-kollektivnoe-samoubiystvo-ceny-nefti-za-sekundy-upali-na-30.

- Добыча сырой нефти. Статистический ежегодник мировой энергетики 2020 [Электронный ресурс]. — URL: https://yearbook.enerdata.ru/crude-oil/world-production-statitistics.html.

- Штраф и без ОПЕК: о чем договорились нефтедобывающие страны [Электронный ресурс] // Известия. — URL: https://iz.ru/1050350/irina-tcyruleva-aleksandr-frolov/shtraf-i-bez-opek-o-chem-dogovorilis-neftedobyvaiushchie-strany.

- Statistical Review of World Energy 2020. 69th edition [Электронный ресурс]. — URL: https://www.bp.com/content/dam/bp/business-sites/en/global/corporate/pdfs/energy-economics/statistical-review/bp-stats-review-2020-full-report.pdf.

- Какова стоимость добычи нефти в разных странах? [Электронный ресурс] // Портал о нефти Neftok. — URL: https://neftok.ru/dobycha-razvedka/sebestoimost-dobychi-nefti.html.

- Добыча природного газа. Статистический ежегодник мировой энергетики 2020 [Электронный ресурс]. — URL: https://yearbook.enerdata.ru/natural-gas/world-natural-gas-production-statistics.html.

- Торговый баланс СПГ. Статистический ежегодник мировой энергетики 2020 [Электронный ресурс]. — URL: https://yearbook.enerdata.ru/natural-gas/balance-lng-trade-world.html.

- World Energy Outlook 2011. International Energy Agency [Электронный ресурс]. — URL: https://www.iea.org/reports/world-energy-outlook-2011.

- World Energy Outlook 2019. International Energy Agency [Электронный ресурс]. — URL: https://www.iea.org/reports/world-energy-outlook-2019.

- Global Energy Review 2020. International Energy Agency [Электронный ресурс]. — URL: https://www.iea.org/reports/global-energy-review-2020.

- World Energy Investment 2020. International Energy Agency [Электронный ресурс]. — URL: https://www.iea.org/reports/world-energy-investment-2020.

- Восстановление спроса на нефть и газ не снизит волатильность цен — прогноз Moody’s [Электронный ресурс] // НефтьКапитал. — URL: https://oilcapital.ru/article/general/02–09–2020/vosstanovlenie-sprosa-na-neft-i-gaz-ne-snizit-volatilnost-tsen-prognoz-moody-s.

- World Energy Outlook. International Energy Agency [Электронный ресурс]. — URL: https://www.iea.org/topics/world-energy-outlook.