Многие ученые дают определение финансовому состоянию банка как комплексной характеристике его экономической деятельности, показывающей конкурентоспособность банка, его потенциал в деловом сотрудничестве и способность к саморазвитию. Все они, как правило, определяют финансовое состояние через показатели, характеризующие наличие, размещение и использование финансовых ресурсов, которые рассчитываются на основании бухгалтерской отчетности банка на определенную дату

Общеизвестно, что коммерческие банки являются важным звеном в развитии рыночной экономики. Накопление денежных средств физических и юридических лиц и их размещение на условиях платежа, срочности и возвратности, а также осуществление расчетно-кассового посредничества, трастовых операций, операций с кредитными картами, валютой и ценными бумагами, лизинга, страхования и других услуг являются основные функции коммерческих организаций. Величина достигнутых банком финансовых результатов отражает влияние множества внешних и внутренних факторов, среди которых отмечается географическое расположение банка, наличие в зоне его обслуживания клиентской базы, достаточной для проведения его деятельность, уровень развития финансовых рынков, социально-политическая и экономическая ситуация в регионе, степень развития конкурентной среды, наличие государственной поддержки и другие факторы. Грамотная оценка результатов финансовой деятельности банка и ее факторов позволяет улучшить результаты деятельности любой организации.

Фактически, несмотря на значительное количество научных исследований, связанных с анализом и оценкой ресурсной базы коммерческих банков, вопрос выбора оптимальной методики и инструментария по ее оценке остаются нерешенными и до сих пор. В частности, открытыми остаются вопросы многомерности результатов оценки, обусловленные неоднородностью внутренних и внешних условий функционирования банков.

На примере Банка ПАО Банка ВТБ рассмотрим финансовые результаты его деятельности и предложим меры по его улучшению.

В 2021 году КБ ПАО ВТБ сохраняет уверенные темпы роста бизнеса и продолжает демонстрировать высокий уровень прибыльности. Заработав в августе 25 млрд рублей чистой прибыли и 179 млрд рублей по итогам 8 месяцев 2021 года, Банк пришел к рекордному показателю прибыли.

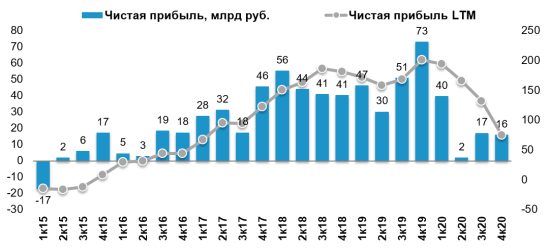

Рассмотрим динамику изменения прибыли в деятельности Банк ВТБ (ПАО) (рисунок 1).

Рис. 1. Динамика финансового результата деятельности Банк ВТБ (ПАО), млрд руб.

Чистая прибыль Группы составила 75,3 млрд руб. за 2020 г. и 16,2 млрд руб. за IV квартал 2020 г., снизившись на 62,6 % и 77,9 % г/г соответственно в связи с ростом расходов на создание резервов и отрицательной переоценкой нефинансовых активов на фоне пандемии COVID-19. Рассмотренные основные показатели свидетельствующие об эффективности деятельности Банк ВТБ (ПАО). Наблюдается отрицательная тенденция чистой прибыли Банк ВТБ (ПАО). В 2019 г. прибыль уменьшилась на 33801 млн. руб. или на 14,6 % и составила 168654 млн. руб. Анализ основных показателей, характеризующих прибыльность коммерческого банка свидетельствует о том, что прибыль до налогообложения в 2018 г. увеличилась в 3,8 раза, а в 2019 г. прибыль до налогообложения уменьшилась на 40,23 %.

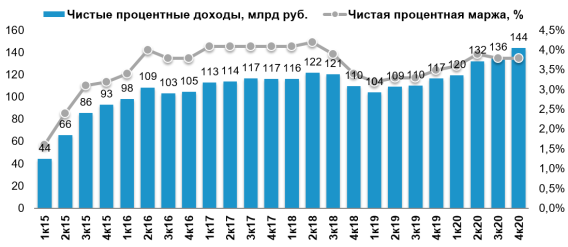

Ниже на рис. 2 показана динамика процентных доходов КБ ПАО ВТБ.

Рис. 2. Динамика процентных доходов КБ ПАО ВТБ

Прибыль после налогообложения в 2019 г. составила 129638 млн. руб. Необходимо отметить, что у Банка ВТБ (ПАО) отсутствуют выплаты из прибыли после налогообложения, следовательно, нераспределенная прибыль соответствует прибыли после налогообложения. Таким образом, темп прироста доходов ниже темпа прироста расходов.

На основании анализа выполнения финансовых нормативов КБ ПАО ВТБ можно сделать вывод, что по всем основным показателям финансовых результатов коммерческого предприятия за рассматриваемый период наблюдается тенденция к росту, за исключением комиссионных расходов и прочих операционных доходов. Операционные расходы включают в себя расходы, не связанные с процессом оказания услуг, но необходимые для функционирования организации. Прочие операционные расходы коммерческой организации включают урегулирование штрафов за невыполнение договорных обязательств, убытки по обязательствам, которые не могут быть возмещены, курсовые разницы, убытки от списания активов, списанных при начислении комиссии и не приемлемые.

При возмещении или частичной продаже прочие операционные расходы классифицируются следующим образом: те же убытки, понесенные третьей стороной и т. д. Уменьшение данных видов расходов является положительным фактом, поскольку наибольшая доля в структуре доходов приходится на чистую прибыль, которая представляет собой разницу между доходами от купли-продажи и расходами.

Повышение эффективности банка и, как следствие, укрепление его финансовой устойчивости предполагает внедрение эффективного менеджмента в управлении прибылью и рентабельностью банка. Чтобы максимизировать размер коммерческого дохода, банковская структура должна использовать различные варианты для выполнения этой задачи, но в то же время отслеживать степень риска, который будет присутствовать. Рациональное использование банком собственных ресурсов способствует повышению эффективности банковской деятельности.

Низкая эффективность деятельности банка приводит к следующим последствиям:

— образование упущенной выгоды;

— несбалансированность пассивов и оборотных средств;

— снижение финансовых результатов;

— повышение рискованности деятельности банка.

На основе проведенного исследования выявлены направления повышения эффективности деятельности кредитной организации и дана оценка их экономической эффективности. Так, в частности, основными рекомендациями для повышения эффективности КБ ПАО ВТБ можно считать:

— увеличение процентного дохода банка за счет предложения новых, более выгодных кредитных предложений для существующих и новых клиентов банка;

— увеличение комиссионных доходов банка за счет увеличения дополнительных продаж инвестиционных и страховых продуктов банка к основным банковским продуктам.

Также самой важной проблемой сегодня является нестабильная макроэкономическая ситуация в условиях геополитического кризиса.

Прежде всего пострадали юридические лица:

— проблемы с дебиторской задолженностью,

— неспособность гасить свои кредиты,

— недоверие к банковской системе,

— увеличение производственных рисков и т. д.

По этой причине, как следствие, страдает коммерческий банк. Во времена кризиса он старается не только привлечь больше новых клиентов, но и удержать старых.

Для повышения эффективности управления депозитным портфелем необходимо определить оптимальный период для хранения срочных депозитов физических и юридических лиц. В то же время условия депозита обязательно должны быть связаны с условиями займов, на которые направлены депозиты. Чтобы привлечь молодое поколение в число своих клиентов, банк мог бы добавить к списку депозитов новые типы депозитов, направленных на эту группу населения.

На фоне выявленных проблем формирования кредитных ресурсов возникает необходимость определить эффективность использования его кредитного потенциала. Самым распространенным подходом к оценке кредитного потенциала банка является определение разницы между общей величиной привлеченных и собственных средств и резервами ликвидности.

Проблемой КБ ПАО ВТБ является отсутствие единого документа, который касается инвестиционного планирования в сфере финансовой стратегии и перспективы развития. Структуру инвестиционного плана в сфере финансовой стратегии КБ ПАО ВТБ рекомендуем представить в таком виде:

1. Обзор экономической ситуации в регионе, в котором функционирует банк.

1.1. Положение банковского учреждения на рынке банковских услуг инвестиционного характера.

1.2. Основные банки-конкуренты.

1.3. Инвестиционный климат и перспективы развития региона.

2. Планируемые показатели формирования инвестиционных ресурсов:

2.1. Планируемый объем и структура капитала банка.

2.2. Планируемый объем и структура обязательств, которые будут размещены в инвестиционных активах (денежные средства юридических лиц, средства физических лиц, ценные бумаги собственного долга, полученные межбанковские кредиты, кредиты центрального банка, другие источники).

2.3. Планируемые показатели стабильности инвестиционных ресурсов.

3. Планируемые показатели клиентской базы банка — корпоративные клиенты:

3.1. Основные направления инвестиционной деятельности с корпоративными клиентами.

3.2. Потребности корпоративных клиентов в инвестиционных операциях и услугах банка.

3.3. Количество и отраслевая структура корпоративных клиентов.

3.4. Средние остатки средств на счетах корпоративных клиентов.

Раздел 4. Планируемые показатели клиентской базы банка — индивидуальные клиенты:

4.1. Основные направления инвестиционной деятельности с индивидуальными клиентами.

4.2. Потребности индивидуальных клиентов в инвестиционных операциях и услугах банка.

4.3. Количество индивидуальных клиентов.

4.4. Средние остатки средств на счетах индивидуальных клиентов.

Раздел 5. Операции банка по инвестированию в ценные бумаги.

5.1. Объемы и структура инвестиций в корпоративные ценные бумаги.

5.2. Объемы и структура инвестиций в государственные ценные бумаги.

5.3. Объемы и структура инвестиций в ассоциированные и дочерние компании.

5.4. Плановые показатели доходности инвестиций (банка в целом, филиалов, в разрезе отдельных структурных подразделений и финансовых инструментов).

Раздел 6. Планируемые показатели процентных, комиссионных и других доходов и расходов, которые возникают в инвестиционной деятельности банка (банка в целом, филиалов, в разрезе отдельных структурных подразделений и финансовых инструментов).

Раздел 7. Запланированные новые направления инвестиционной деятельности банка, новые инвестиционные продукты, предложения, перспективные инвестиционные проекты.

Основными требованиями к инвестиционному плану — это реальность и обоснованность плановых показателей.

Под инвестиционным бюджетом КБ ПАО ВТБ мы понимаем план будущих инвестиционных операций, выраженный в количественных показателях. задачами инвестиционного бюджетирования, которыми являются:

— осуществление периодического планирования инвестиционной деятельности;

— обеспечение координации планов в структуре банка (между главным банком, филиалами и инвестиционными подразделениями);

— количественное обоснование инвестиционных планов;

— создание предпосылки для постоянного контроля за доходами и расходами банка, возникающие в процессе инвестиционной деятельности; создание основы для контроля за деятельностью и для оценки работы отдельных инвестиционных подразделений и банка в целом;

— мотивация сотрудников банка на достижение инвестиционных целей банка.

Разработка инвестиционных бюджетов должно обеспечить постоянное планирование инвестиционных операций и услуг КБ ПАО ВТБ и определить оптимальный путь для достижения поставленных целей.

Анализ экономической литературы показал, что при определении функциональной достаточности ресурсной базы банка необходимо учитывать показатели, характеризующие привлеченные, заимствованные и собственные ресурсы банка. Также для обеспечения финансовой устойчивости и конкурентоспособности банковской системы нужно принимать во внимание технические и трудовые ресурсы как одни из наиболее весомых составляющих ресурсного потенциала банка.

Литература:

- Федеральный закон «О банках и банковской деятельности» от 02.12.1990 N 395–1

- Федеральный закон «О государственном регулировании внешнеторговой деятельности» от 13.10.1995 N 157-ФЗ

- Аганбегян А. Г. Финансы, бюджет и банки в новой России. — М.: Дело, 2018. — С. 400–401.

- Алексеев П. В. Банковское дело: управление в современном банке: учебное пособие для ВУЗов. — М.: КноРус, 2018. — 350 с.

- Антюфеев, А. М. Проблемы формирования ресурсной базы коммерческого банка / А. М. Антюфеев. — Текст: непосредственный // Молодой ученый. — 2019. — № 42 (280). — С. 170–174. — URL: https://moluch.ru/archive/280/63134/ (дата обращения: 09.11.2021).

- Балабанов, И. Т. Основы финансового менеджмента: учебное пособие / И. Т. Балабанов. — М.: Финансы и статистика, 2012.- 187 с.

- Банковское дело: учебник / Под ред. Лаврушина О. И., Валенцева Н. И. -М.: КноРус, 2017. — 128 с.