В хозяйственной деятельности любого предприятия важную роль играют налоговые обязательства. Для того чтобы предприятию правильно определить, насколько существующая налоговая система обременительна для предприятия и сколько денежных средств отвлекают платежи в бюджет, используется термин «налоговая нагрузка».

Согласно Приказу ФНС РФ от 30.05.2007 № ММ-3–06/333@ (ред. от 10.05.2012) «Об утверждении концепции системы планирования выездных налоговых проверок») термин налоговая нагрузка трактуется как отношение суммы уплаченных налогов согласно данным отчетности налоговых органов к выручке, которая определена по данным Госкомстата (т. е. по данным отчета о финансовых результатах, без НДС) [1].

При определении налоговый нагрузки учитываются не только определенные действующими законами налоги, но и другие платежи, которые носят налоговый характер. К ним относятся страховые взносы в органы социального страхования и обеспечения. При расчете налоговой нагрузки также подлежат учету штрафы и пени, которые связаны с отчислением платежей. Для расчета берутся начисленные за год налоги. Также принимаются в расчет налоги, которые начислены в качестве налогового агента, например, НДФЛ (Приказ ФНС РФ от 30.05.2007 № ММ-3–06/333@ (ред. от 10.05.2012) «Об утверждении концепции системы планирования выездных налоговых проверок») [1].

Цель анализа налоговой нагрузки — выявление резервов повышения эффективности деятельности организации, связанных с формированием и погашением налоговых обязательств [2, с.256].

Источником информации для определения налоговой нагрузки являются данные налогового и бухгалтерского учета.

Учеными-экономистами предложены разные методики расчета налоговой нагрузки. Основной идеей каждой методики является сделать показатель налоговой нагрузки предприятия универсальным, который позволит сравнивать уровень налогообложения в различных отраслях народного хозяйства [5, с.335]. Практическая ценность разных методик заключается в том, что они учитывают влияние изменения числа налогов, их ставок и льгот на уровень налогообложения.

Далее рассмотрены некоторые из них.

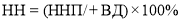

Методика 1. Общепринятой методикой расчета налоговой нагрузки на предприятие является порядок расчета, который разработан Минфином России (таблица 1).

Таблица 1

Методика налоговой нагрузки по методологии Минфина России [6, с.121]

|

Расчет |

Комментарии |

|

где НН — налоговая нагрузка на организацию; НП — общая сумма всех уплаченных налогов; В — выручка от реализации продукции (работ, услуг); ВД — прочие доходы. |

Данный расчет не позволяет определить влияние изменения структуры налогов на показатель налогового бремени, т. к. налоговая нагрузка, определенная по данной методике характеризует только налогоемкость производства продукции (работ или услуг) и не может дать реальной картины налогового бремени налогоплательщика. |

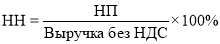

Методика 2.Расчет налоговой нагрузки по методике ФНС, который определен Приказом ФНС РФ от 30.05.2007 № ММ-3–06/333@ (ред. от 10.05.2012) «Об утверждении концепции системы планирования выездных налоговых проверок» (таблица 2).

Таблица 2

Порядок расчета налоговой нагрузки по методике ФНС [1]

|

Расчет |

Комментарии |

|

где НН — налоговая нагрузка, НП — налоговые платежи, уплаченные организацией. |

Налоговая нагрузка ниже среднеотраслевой является одним из оснований включения организации в план выездных проверок. При этом низкая налоговая нагрузка может быть в случаях модернизации или расширения производства или временных трудностей организации, приводящих к нулевой или близкой к нулю прибыли. |

Методика 3. Кирова Е. А. предложила методику расчета налоговой нагрузки, по которой:

– к сумме уплаченных налогов и платежей в бюджет и органы социального страхования и обеспечения прибавляется сумма недоимки по налоговым платежам, т. е., налоговая нагрузка рассчитывается по сумме начисленных платежей;

– в сумму налогов не подлежит включению налог на доходы физических лиц, т. к. его уплачивают работники предприятия, а сама организация занимается только его перечислением в бюджет;

– сумма косвенных налогов, которые подлежат перечислению в бюджет, включается в состав налоговых платежей при расчете, т. к. они оказывают существенное влияние на финансовую устойчивость предприятия;

– сумма налогов подлежит соотнесению с вновь созданной предприятием стоимостью продукции, которая рассчитывается как разность добавленной стоимости и амортизации [4, с.12].

Согласно данной методике, налоговая нагрузка делится на абсолютную и относительную.

Проведенный анализ методик расчета налоговой нагрузки предприятия показывает, что предприятиям необходимо использовать комплексный подход к определению налоговой нагрузки, что позволит более точно оценить налоговые обязательства предприятия и определить их влияние на финансовое состояние.

Оценка влияния налогообложения на финансовое состояние коммерческой организации производится с помощью коэффициентов, приведенных в таблице 3.

Таблица 3

Общие показатели, характеризующие уровень налогообложения

|

Показатель |

Методика расчета |

|

Коэффициент налоговой платежеспособности |

где К нп — коэффициент налоговой платежеспособности; ДС — денежные средства и их эквиваленты; НО — налоговые обязательства |

|

Коэффициент налоговой оборачиваемости |

где К но — коэффициент оборачиваемости налоговых затрат; Д — доходы; НО — налоговые обязательства |

|

Валовая налоговая рентабельность в отношении налоговых обязательств |

где К нр — коэффициент валовой налоговой рентабельности; П– валовая прибыль; НЗ — величина налоговых затрат, в знаменателе дроби вместо НЗ может использоваться величина НО — налоговых обязательств. |

|

Налоговая рентабельность продаж (налогоотдача) в отношении налоговых обязательств |

где К нр — коэффициент налоговой рентабельности продаж; П–прибыль от продаж; НЗ — величина налоговых затрат, в знаменателе дроби вместо НЗ может использоваться величина НО — налоговых обязательств. |

|

Налоговая рентабельность до налогообложения в отношении налоговых обязательств |

где К нр — коэффициент налоговой рентабельности до налогообложения; П–прибыль до налогообложения; НЗ — величина налоговых затрат, в знаменателе дроби вместо НЗ может использоваться величина НО — налоговых обязательств. |

|

Чистая налоговая рентабельность в отношении налоговых обязательств |

где К нр — коэффициент чистой налоговой рентабельности; П–чистая прибыль; НЗ — величина налоговых затрат, в знаменателе дроби вместо НЗ может использоваться величина НО — налоговых обязательств. |

Таким образом, проведенный анализ методик расчета налоговой нагрузки предприятия показывает, что, несмотря на различия в подходах, данные, полученные в результате применения рассмотренных методик, можно использовать для проведения мероприятий по налоговому планированию и налоговой оптимизации, как налогоплательщиками, так и государством.

Литература:

- Об утверждении концепции системы планирования выездных налоговых проверок: приказ ФНС РФ от 30.05.2007 № ММ-3–06/333@; ред. от 10.05.2012 // СПС КонсультантПлюс. Законодательство. — URL: http://www.consultant.ru/ (дата обращения: 25.11.2021).

- Анализ финансовой отчетности: учебник / ред. М. А. Вахрушина. — Москва: Вузовский учебник, 2020. — 367 с.

- Горшкова, Л. Л. Определение налоговой нагрузки на организацию / Л. Л. Горшкова // Финансовый вестник: финансы, налоги, страхование, бухгалтерский учет. — 2020. — № 12. — С. 7–10.

- Кирова, Е. А. Методология определения налоговой нагрузки на хозяйствующие субъекты / Е. А. Кирова // Финансы.-2020. — № 9. -С.12–14.

- Пелькова, С. В. Анализ методик расчета налоговой нагрузки организации / С. В. Пелькова, Т. А. Савина // Современная налоговая система: состояние, проблемы и перспективы развития: межвузовский сб. науч. тр. с междунар. участием. /под ред. М. К. Аристарховой. -Вып.3.-Уфа: УГАТУ. 2020. — 354 с.

- Чипуренко, Е. В. Налоговая нагрузка предприятия: анализ, расчет, управление / Е. В. Чипуренко. — М.: Налоговый вестник, 2020. — 464 с.