Мировой финансовый кризис и разразившийся в банковской сфере России кризис ликвидности со всей остротой подчеркнули значение проблем бесперебойного финансирования активов предприятий. Финансированию активов присущи свои риски, специфика которых заключена в том, что они связаны не только с опасностью прямых убытков вследствие утраты или обесценения актива, но и с утратой источника финансирования в целом. Поэтому необходимость оценки рискообразующих факторов и интегрального риска, влияющих на принятие решения о финансировании активов не нуждается в дополнительном обосновании.

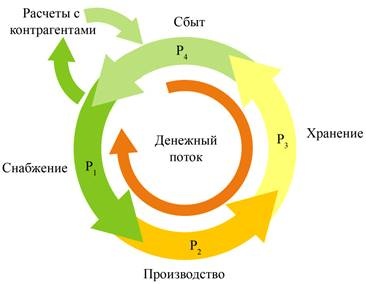

В случае, когда предприятие привлекает средства, для финансирования активов, очевидна необходимость поддержания достаточного уровня прибыли по основному виду деятельности, который обеспечивает решающую величину денежного потока. В общем, прибыль предприятия зависит от многих факторов, в частности, ее можно представить как разницу между выручкой и расходами двух основных типов – производственного характера и финансового характера. Производственная составляющая прибыли предприятия неизменно связана с риском, при этом структура факторов производственного риска во многом определяется отраслевой принадлежностью – это обусловливается спецификой хозяйственных операций и цикла воспроизводства. На рисунке 1 представлена схема классического производственного цикла (цикла воспроизводства) предприятия.

Рисунок 1 – Производственный цикл промышленного предприятия

Для оценки общего риска производственного цикла представляется целесообразным рассмотреть риски каждой стадии и принять наибольший из них, так как реализация риска на любой из стадий приводит к разрыву текущего цикла воспроизводства:

,

,

где ПР – общий риск производственного цикла (производственный риск);

– интегральный показатель риска каждой стадии,

– интегральный показатель риска каждой стадии,  .

.

Каждой стадии производственного цикла соответствует свой набор базовых рискообразующих факторов, качественный анализ и оценку которых целесообразно провести на основе метода экспертных оценок. Глубокий анализ факторов производственного риска предприятия является фундаментальным обоснованием управленческих решений, однако в целях предварительной оценки производственного риска для принятия решения об изменении финансирования активов, автор считает достаточной «экспресс» оценку, в связи с тем, что и детальная оценка и минимизация факторов производственного риска, требуют значительного времени и затрат, но могут быть осуществлены параллельно с реализацией изменений финансирования.

Для «экспресс» оценки производственного риска предприятия нужно обратиться к теории производственного рычага: для того, чтобы определить, характерен ли для данного предприятия высокий уровень постоянных расходов, а значит и высокий производственный риск, можно опираться на классификацию предприятий по критерию важнейшего фактора производства. По данному критерию выделяют фондоемкий, материалоемкий и трудоемкий типы [1]. В результате обобщения мнений многих авторов по проблеме количественной оценки производственного риска, ниже предлагается эмпирическая шкала.

Таблица 1 – Соотношение уровней производственного риска и типа предприятия

|

Тип предприятия |

Уровень риска |

Величина риска, ПР |

|

Фондоемкий |

Очень высокий |

0,8 – 1,0 |

|

Высокий |

0,6 – 0,8 |

|

|

Трудоемкий |

Средний |

0,3 – 0,6 |

|

Материалоемкий |

Низкий |

0,2 – 0,3 |

|

Очень низкий |

0,0 – 0,2 |

В основе оценки величины риска лежат два качественных утверждения – при нулевой интенсивности рискообразующих факторов уровень риска можно считать практически равным нулю и уровень риска должен возрастать при росте интенсивности хотя бы одного из факторов.

На финансовую составляющую прибыли предприятия оказывают влияние финансовые риски, классификация которых характеризуются большим многообразием. В идеальном случае, при принятии решения о финансировании активов, следует учитывать интегральное влияние всех финансовых рисков, однако ввиду непредсказуемости большинства из них, и недостаточности статистических данных в отечественной экономике, представляется возможным ограничиться несколькими наиболее важными показателями, отражающими влияние основных видов рисков. Из ряда показателей, предлагаемых современной теорией риск-менеджмента, автором выделены следующие, наиболее общие и в целом характеризующие некоторые из указанных выше финансовых рисков:

Н1 – отношение заемных средств к собственным (коэффициент автономии);

H2 – разность среднегодового чистого денежного потока и среднегодовой суммы процентов погашения основной суммы долга;

H3 – разность среднегодового чистого финансового результата и среднегодовой суммы начисленных процентов;

Н4 – абсолютная величина модифицированной средневзвешенной длительности (модифицированной дюрации) портфеля активов и заимствований;

Н5 – потери стоимости портфеля заимствований из-за колебания валютных курсов;

Н6 – превышение объема заимствований по отношению к потребности в оборотном капитале.

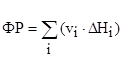

Одним из критериев выбора данных показателей является простота вычисления и оценки, не требующая привлечения высококвалифицированного эксперта, при этом совокупный финансовый риск, определяется как величина совокупного отклонения значения каждого из показателей от заданного нормативного условия:

,

,

где ФР – общий финансовый риск;

– относительное отклонение i-го расчетного показателя.

– относительное отклонение i-го расчетного показателя.

В настоящее время отсутствует всеми признанная универсальная методика оценки рисков [4, с.32] и, следовательно, остается не решенным вопрос измерения общего влияния для каждой группы выбранных рисков. Для обобщенной оценки риска в управлении предприятием используются правила «поглощения», математического и логического сложения рисков [2, c.184]. Поэтому определение общего (интегрального) влияния производственного и финансового рисков может быть осуществлено двумя классическими способами: с использованием формулы простого среднего арифметического (среднего геометрического), при этом полученная величина будет являться математическим ожиданием вероятности наступления совокупности рисковых событий обусловленных рассмотренными выше факторами; и по правилу математического сложения рисков как независимых событий. Однако, исходя из взаимосвязи двух данных рисков, которая объясняется скорее экономической синергией, нежели теорией вероятности, автор предлагает вычислять общий риск по следующей формуле:

,

,

где ОР – общий уровень риска.

Данная формула является функцией двух аргументов, которая задает поверхность конуса второго порядка. Исходя из свойств риска, как вероятностной величины, из области определения данной поверхности имеет значение лишь интервал значений от нуля до единицы. Выбор данной функции базируется на следующих простых предположениях:

1 Производственный и финансовый риски условно линейно независимы в конкретный момент времени. Их взаимовлияние проявляется с лагом. Например, снижение финансовой устойчивости, как один из факторов роста финансового риска, не вызывает снижение производственных показателей, однако в дальнейшем может привести к остановке производства и наоборот.

2 Совокупное влияние производственного и финансового рисковых факторов усиливается при возрастании интенсивности любого из них. Например, в условиях повышенного финансового риска (снижения ликвидности, появления дисбаланса в управлении задолженностями) высокий уровень производственного риска приводит к значительно большему ущербу.

3 При снижении интенсивности влияния одного из рисковых факторов, совокупное влияние уменьшается на некоторую величину не снижающую интенсивность оставшихся рисковых факторов. Данное предположение основывается на первых двух и означает, что даже при нулевом финансовом риске, нерациональный выбор источников и форм финансирования активов ставит под угрозу деятельность предприятия в случае реализации высокого уровня производственного риска.

Очевидным преимуществом данной модели является то, что вычисляемое значение не может быть меньше исходных величин, и в условиях взаимопротивоположного изменения исходных величин, кривая динамики вычисляемого значения имеет вид параболы, что обуславливает средний уровень эластичности. Полученная в результате расчета, величина общего (интегрального) риска показывает меру реальности того, что совокупность финансовых и производственных факторов проявит себя с данной интенсивностью.

Для принятия решения о выборе источника финансирования активов предприятия, величину общего (интегрального) риска можно преобразовать в нечеткую лингвистическую переменную оценки риска. Для этого предлагается использовать вербально-числовую шкалу Харрингтона, представленную в таблице 2. Шкала Харрингтона универсальна и может в соответствующих модификациях использоваться для оценки показателей качественного характера [3, c.98].

Таблица 2 – Шкала интенсивности критериального свойства Харрингтона

|

Наименование градации |

Числовой интервал |

|

Очень высокая |

0,80 – 1,00 |

|

Высокая |

0,63 – 0,80 |

|

Средняя |

0,37 – 0,63 |

|

Низкая |

0,20 – 0,37 |

|

Очень низкая |

0,00 – 0,20 |

1 Бреслав Е., Риски финансирования в теории и на практике // «Консультант» №19, 2005.

2 Гунин В.И. и др., Управление инновациями: 17-модульная программа для менеджеров «Управление развитием организации». Модуль 7. – М.: «ИНФРА-М», 1999. – 328 с.

3 Литвак Б.Г., Экспертные технологии в управлении: Учеб. Пособие. – 2-е изд., испр. и доп. – М.: «Дело», 2004. – 400с.

4 Матвеев Б. А., Теоретические основы исследования статистических рисков. Юж.-Урал. гос. ун-т. – Челябинск: Изд-во ЮУрГУ, 2008. – 248с.

5 Рогов М.А., Установление лимитов на привлечение заемных средств в корпорации. – www.hedging.ru/publications/133. 2007.

6 Романов В.С., Классификация рисков: принципы и критерии. – http://www.aup.ru/articles/finance/4.htm, 2008.

7 Шапкин А.С., Шапкин В. А., Теория риска и моделирование рисковых ситуаций. 2-е изд. – М.: «Дашков и К°», 2007. – 879с.

8 Энциклопедия финансового риск-менеджмента. Под ред. А.А. Лобанова и А.В. Чугунова. 3-е изд. – М.: «Альпина Бизнес Букс», 2007. – 877с.