В статье рассматриваются основные тенденции развития банковского сектора в период с 2015 по 2021 год. Показана динамика количества банков, кредитного портфеля, процентных ставок, просроченных кредитов.

Ключевые слова: коммерческие банки, Россия, банковский сектор, кредит, кредитный портфель, ставка.

Введение

Главной задачей кредитной политики банковского бизнеса является развитие устойчивой и безопасной среды с целью размещения денег для активной стабилизации развития кредитной организации. Банки обязаны стимулировать работу по развитию и повышению клиентской базы, увеличения диапазона банковских продуктов по видам кредитования, увеличению степени профессионализма сотрудников, которые обеспечивают развитие кредитного портфеля. Кредитование — сложный процесс, основанный на оценке и принятии приемлемого уровня риска. На процесс кредитования, размер и структуру кредитного портфеля банков влияет множество внутренних и внешних факторов. Кредитный рынок России имеет свои специфические особенности.

Целью работы является характеристика кредитного рынка России и выявление современных тенденций его развития.

В первую очередь на кредитный рынок России влияют численность банков и их распределение по регионам.

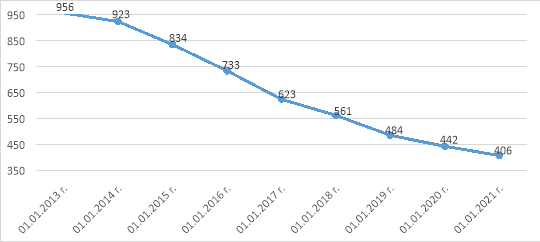

С 2013 года Центральный банк России начал политику по снижению числа кредитных организаций, путем освобождения рынка от недобросовестных и слабых учреждений. За это время количество кредитных организации снизилось более чем в 2 раза (на 42,4 %).

Рис. 1. Количество банков (2013 г. -2021 г.)

Источник: URL:https://www.cbr.ru/statistics/bank_sector/lic/

Одновременно снижается число филиалов банков и количество региональных банков. Первое связано с цифровизацией банковского бизнеса, а второе эксперты рынка считают крайне негативной тенденцией [5].

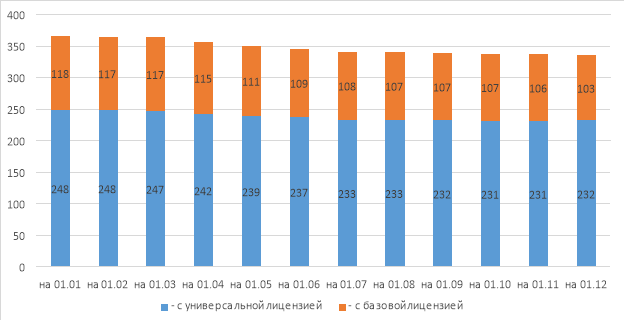

Если посмотреть на динамику структуры количества банком на 2021 год (рисунок 2) [1], все еще видно ее нисходящий характер, причиной которого считают замедление увеличения денежных активов в кредитном секторе за 2021 по сравнение с подъемом в предшествующих годах в связи с снижение темпов роста экономики и увеличения требований к получателям кредита, внедрением новых санкций, в том числе, нацеленных на отечественные банки. После этого пошло замедление роста всех сегментов кредитования.

Рис. 2. Структура количества банков (2021 г.)

Источник: URL:https://www.cbr.ru/statistics/bank_sector/lic/

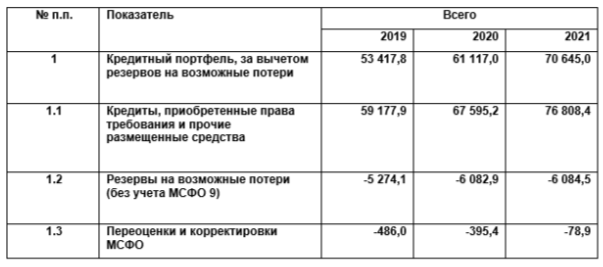

Динамика (таблица 1) кредитного портфеля имеет положительный характер, так к 2021 году за год она выросла на 14,4 % [1].

Таблица 1

Кредитного портфель (2019 г- 2021 г.)

Источник: URL:https://www.cbr.ru/statistics/bank_sector/lic/

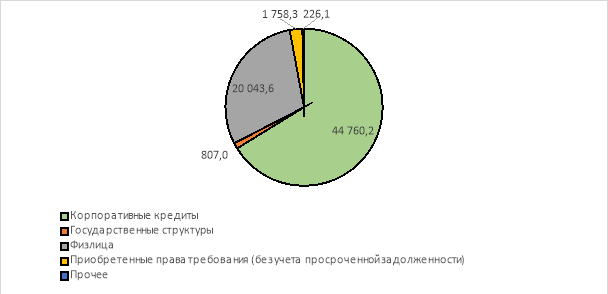

По структуре на 01.2021 (рисунок 3) можно сказать, что основную долю составляют корпоративные кредиты 66 % [1]

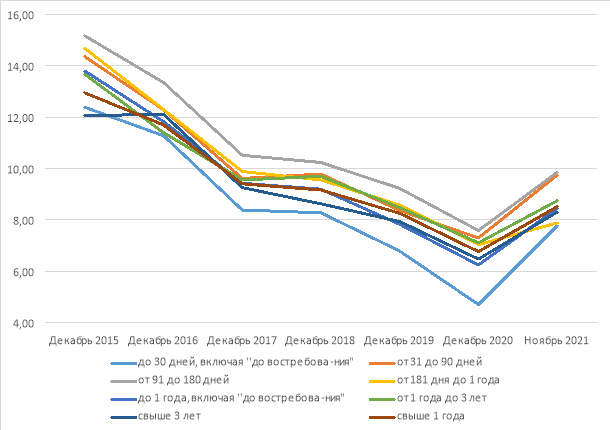

Если рассматривать динамику процентных ставок по кредитам (рисунок 4), можно заметить, что чем меньше срок кредита, тем больше дисперсия по ставке кредита. Что говорит, что они больше подвергаются корреляции с внешними факторами экономики.

Рис. 3. Структура кредитного портфеля (01.01.2021)

Источник: URL:https://www.cbr.ru/statistics/bank_sector/lic/

Рис. 4. Ставки по кредитам, для нефинансовых организаций (2015–2021) в рублях

Источник: URL:https://www.cbr.ru/statistics/bank_sector/lic/

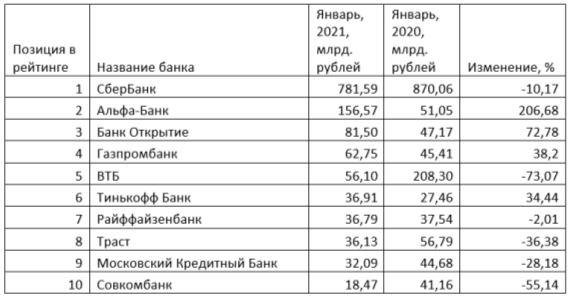

Из динамики ставок по кредитам, для нефинансовых организаций видно, как она снижалась с 2015 г и в декабре 2020 имел минимальные значения по всем срокам кредитования за рассматриваемый период. Снижение по годам можно увидеть на таблице 2.

Таблица 2

Проценты по кредитам, для нефинансовых организаций (2016–2020 г.)

Источник: URL:https://www.cbr.ru/statistics/bank_sector/lic/

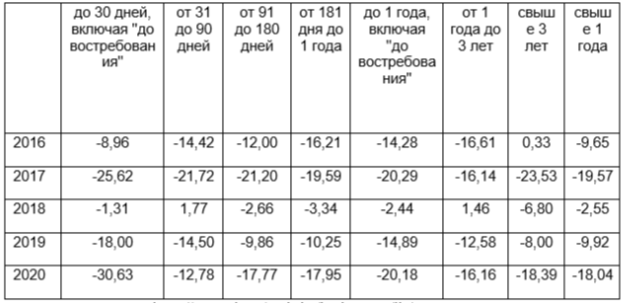

По итогам июня 2021 года доля кредитов, выплаты которых россияне просрочили на 90 и более дней (рис. 5), снизилась до 6,7 % от общего объема долга, что является минимальным минимум за два года [2].

Рис. 5. Доля просроченных кредитов (2021)

Источник: URL: https://www.rbc.ru/finances/21/07/2021/60f6a9d49a7947f10914ce2b

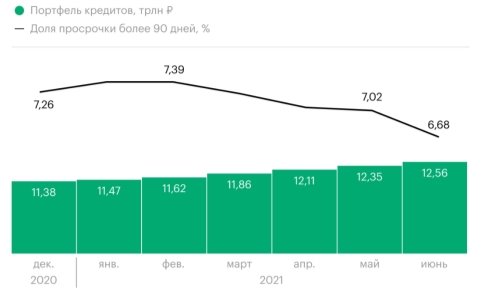

Динамика чистой прибыли по банкам за 2021 год (таблица 3) в основном показывают сильные сдвиги. Кредитные организации за 11 месяцев получили в 1,6 раза больше прибыли чем в 2020 (2,251 трлн руб.) [4].

Таблица 3

Чистая прибыль банков

Источник: URL: https://www.banki.ru/banks/ratings/

На 2021 г. действия центрального банка направлены на снижения последствия кризисных явлении. Так, например, снизились темпы расчистки банковского сектора, в 2020 снизились процентные ставки, что также позволило увеличить общую чистую прибыль по банкам.

Литература:

- ЦБ Количественные характеристики действующих кредитных организаций: [Электронный ресурс]. URL:https://www.cbr.ru/statistics/bank_sector/lic/ (Дата обращения: 22.01.2022).

- ЦБ Рекордные выдачи кредитов вернули долю просрочки к уровню до пандемии [Электронный ресурс]. URL:https://www.rbc.ru/finances/21/07/2021/60f6a9d49a7947f10914ce2b (Дата обращения: 22.01.2022).

- Рейтинги банков [Электронный ресурс]. URL: https://www.banki.ru/banks/ratings/ (Дата обращения: 22.01.2022).

- ЦБ Банки РФ за 11 месяцев увеличили прибыль в 1,6 раза почти до 2,3 трлн руб [Электронный ресурс]. URL:https://www.interfax.ru/business/810477 (Дата обращения: 22.01.2022).

- Шалина О. И. Новый образ банковского бизнеса в 2020–2030 годы: цифровизация и выход на нефинансовые рынки // В сборнике: Актуальные вопросы экономической теории: развитие и применение в практике российских преобразований. материалы X Международной научнопрактической конференции. Уфа, 2021. С. 166–169.