В статье представлен новый стандарт международной финансовой отчетности МСФО (IFRS) 17 «Договоры страхования», заменяющий временный стандарт МСФО (IFRS) 4 «Договоры страхования», также рассматривается три подхода к оценке обязательств (GMM, PAA и VFA). А остальная часть статьи посвящена ключевым операционным сложностям стандарта, в результате введения новой модели оценки и связанных с ней требований.

Ключевые слова: МСФО, IFRS 17, договор страхования, новый стандарт, оценка обязательств, операционные проблемы, требования.

МСФО (IFRS) 17 вступает в силу с января 2023 года и заменяет промежуточный стандарт отчетности МСФО (IFRS) 4 для договоров страхования. Этот стандарт, который во многом основан на принципах, определяет:

– когда и как признавать договоры страхования;

– как оценивать страховые договора;

– когда признавать прибыль или убытки в отчете о прибылях и убытках; а также

– как представлять и раскрывать договоры страхования.

Эти требования влияют на финансы, актуарные и рисковые функции страховщика и воздействуют на исходную систему через механизмы оценки и инструменты учета и отчетности. Страховщики и перестраховщики прилагают все усилия, чтобы подготовиться к дате вступления в силу МСФО (IFRS) 17, чтобы убедиться, что они должным образом привели в порядок свою деятельность в соответствии с новым стандартом бухгалтерского учета.

Цель МСФО (IFRS) 17, по существу, состоит в том, чтобы:

– обеспечить глобальную основу для того, как страховщики и перестраховщики должны готовить и раскрывать свою финансовую отчетность;

– повысить прозрачность в отношении финансового положения страховщика и перестраховщика, результатов его деятельности и подверженности рискам; и

– повысить уровень раскрытия информации и упростить сравнение финансовой отчетности в страховой отрасли.

Модели оценки договоров страхования

МСФО (IFRS) 17 включает сложные фундаментальные изменения в учете оценки обязательств и признания прибыли по договорам страхования. Подходы к оценке, разрешенные МСФО 17, описывают, как страховщик учитывает факт получения премий, но страховое покрытие распространяется на будущее. В соответствии с новым стандартом существует три возможных модели оценки в зависимости от характера договора:

– Общая модель оценки (GMM — General Measurement Model);

– Подход на основе распределения премии (PAA — Premium Allocation Approach);

– Подход с переменным вознаграждением (VFA — Variable Fee Approach).

GMM — это модель оценки по умолчанию для договоров страхования. Для договоров со сроком действия менее одного года существует потенциальная возможность выбора PAA в качестве упрощенной модели оценки. Для договоров с функциями прямого участия обязательно использование VFA. Для договоров, которые не классифицируются как прямое участие, использование VFA не допускается.

Общая модель оценки (GMM) считается стандартным подходом к оценке договоров без участия. Эта модель также обычно называется «подходом на основе строительных блоков» (BBA — Building Block Approach), поскольку оценка договора страхования разбита на несколько блоков (рис. 1). Сумма блоков приведенная стоимость будущих денежных потоков и рисковая поправка для прибыльных договоров представляет собой страховой актив, называемый денежными потоками по выполнению договора (FCF — Fulfilment Cash Flows). В этом случае размер обязательства будет таким же, но с противоположным знаком, который называется предусмотренный договором страхования маржа за услуги (CSM — Contractual Service Margin).

Рис. 1. Общая модель оценки (GMM)

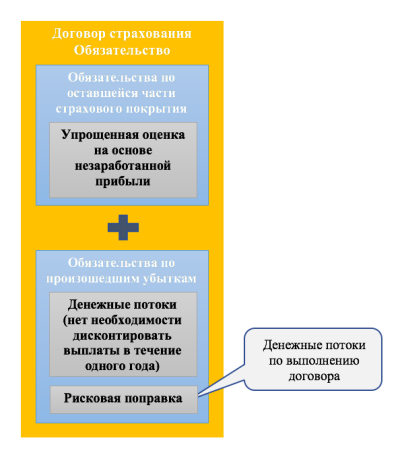

Подход на основе распределения премии (PAA) является упрощением, разумным приближением к общей модели. Стоимость договора оценивается как обязательство на оставшуюся часть периода покрытия. Страховой организаций разрешается применять РАА для оценки группы договоров страхования, если на момент создания группы:

(a) период покрытия каждого договора в группе договоров страхования составляет один год или менее; или

(b) организация обоснованно ожидает, что РАА даст оценку обязательства по оставшемуся страховому покрытию для группы договоров страхования, которая не будет существенно отличаться от оценки, которая была бы получена путем применения GMM.

И так получается, РАА аналогичен методам, используемым в МСФО (IFRS) 4, поэтому изменение МСФО (IFRS) 17 в соответствии с РАА может быть менее значительным, однако страховщик должен будет обосновать право на PAA.

Рис. 2. Подход на основе распределения премии (PAA)

Подход с переменным вознаграждением (VFA) является разновидностью общей модели. VFA применяется для договоров страхования, которые в основном связаны с инвестициями. В данном контексте инвестиционный договор — это договор, в котором страховщик обещает доход, основанный на совокупности базовых статей. А так VFA работает очень похоже на общую модель, и у нас есть те же строительные блоки и CSM. Ключевое отличие состоит в том, что в оценку договора включается доля страховой организаций в доходе от базовых статей, другими словами, комиссионные, получаемые от инвестиционной деятельности.

Какой бы подход ни использовался, МСФО 17 потребует значительной работы: как при первоначальном внедрении, так и на постоянной основе. В зависимости от особенностей договоров может потребоваться значительная работа по определению того, применим ли вообще МСФО (IFRS) 17. Важность детального отслеживания изменений от периода к периоду по всем портфелям договоров будет иметь решающее значение.

Операционные проблемы

В результате технических изменений, внесенных в МСФО (IFRS) 17, страховщики сталкиваются со значительными операционными проблемами. Например, из-за сложностей, которые требуют большей прозрачности, сопоставимости, дополнительных раскрытий и более детальной отчетности. Страховщики сталкиваются с проблемами данных, систем и технологий, а также раскрытия информации, описанных ниже.

Сложности данных. Для выполнения расчетов, необходимых для нового стандарта, необходимы более детальные входные данные:

– информация о доходности договора страхования на момент заключения;

– информация о риске договора страхования и типе продукта;

– применимая модель оценки;

– допущения, связанные с наилучшей оценкой и поправкой на риск; на группу договора

– фактические и ожидаемые денежные потоки;

– разделение расходов на прямо и косвенно относимые компоненты; а также

– конкретная информация, связанная с перестрахованием и т. п.

Кроме того, существует проблема ведения исторических баз данных и их дальнейшего ведения, поскольку стандарт требует и исторические данные, и данные для последующего измерения для расчета CSM, а также другие сверки.

Вдобавок стандарт требует, чтобы страховщики предоставляли более подробную информацию о сверках, что потребует надежного сквозного аудиторского следа от источника до раскрытия информации.

Системные и технологические сложности. Из-за разнообразия видов продуктов, источников данных и степени детализации создание стандартизированных программных решений в соответствии с МСФО (IFRS) 17, подходящих для всех видов продуктов, отчетов и данных, может оказаться сложной задачей. А готовое программное обеспечение может быть слишком дорогим или может потребовать значительных усилий для внедрения в уникальный IT-ландшафт страховой компании (в зависимости от инфраструктуры и гибкости решения).

Страховщики сталкиваются с потенциальной проблемой переопределения дизайна своего целевого решения (включая новую комплексную операционную модель) путем объединения потенциально нескольких программных решений и решений для хранения данных. Это может быть очень сложным процессом для страховщиков.

Раскрытие информации и связанные с ней сложности отчетности. Необходим план счетов (CoA — Chart of Account), который позволит страховщику выполнить требования МСФО (IFRS) 17 для каждой отчитывающейся организации. В связи со значительными изменениями по сравнению с МСФО (IFRS) 4 и МСФО (IFRS) 17 необходим пересмотр плана счетов. Уровень детализации информации и требования к раскрытию информации должны быть в центре внимания любых решений, принимаемых при разработке новых планов счетов.

МСФО (IFRS) 17 содержит качественные и количественные требования к раскрытию информации, которые должны быть представлены в очень сжатые сроки. Целью организации является раскрытие информации, которая вместе с информацией, представленной в первичной финансовой отчетности, дает пользователям ее финансовой отчетности основу для оценки влияния договоров страхования на ее финансовое положение, финансовые результаты и движение денежных средств. Учитывая сложности стандарта, необходимо будет уделить достаточно времени анализу и интерпретации любых результатов до представления отчета.

В дополнение к обеспечению соблюдения стандарта после 1 января 2023 года стандарт требует, чтобы страховщики ретроспективно оценивали влияние на действующий бизнес, как если бы МСФО (IFRS) 17 всегда был в силе. Несмотря на то, что некоторые модификации разрешены (при достаточном обосновании), это требование о переходе создает дополнительную операционную нагрузку на страховщиков.

Итак, до даты вступления в силу МСФО (IFRS) 17 остается меньше года и давление на страховщиков с целью добиться надлежащего прогресса в их МСФО (IFRS) 17 усиливается. Следствием перехода на МСФО 17 в сжатые сроки стала потребность менять средства контроля, процессы и системы, каждый раз удовлетворяясь временным решением на конец каждого отчетного периода. Конечно, подобная ситуация имеет негативные последствия на эффективность и усиливает издержки. Учитывая все эти значительные изменения и вызовы, которые несет МСФО 17, переходный период должен быть грамотно использован для подготовки к внедрению. Внесение требуемых изменений может стать крупным проектом с участием финансового, актуарного и IT департаментов.

Литература:

- Международный стандарт финансовой отчетности (IFRS) 17 «Договоры страхования» от 20 апреля 2021 года

- KPMG. First Impressions: Insurance Contracts, 17 July 2020

- Grant Thornton. Implementation of IFRS 17 «Insurance Contracts», June 2021

- Shingie Maramba. IFRS 17: Choosing the Right Measurement Models for Success. URL: https://www.equisoft.com/resources/ifrs-17-choosing-the-right-measurement-models-for-success.

- Institute and Faculty of Actuaries. IFRS 17: How to choose the measurement model, 2019

- Kevin Griffith. Thoughts on IFRS 17 Implementation Challenges, 13 December 2018, URL: https://www.linkedin.com/pulse/thoughts-ifrs-17-implementation-challenges-kevin-griffith.