В статье рассматривается теоретическая сущность международной инвестиционной позиции и факторы, оказывающие на неё влияние. Изучается состав данного макроэкономического отчета на примере следующих стран: США, Испания, Япония и Китай.

Ключевые слова: международная инвестиционная позиция, платежный баланс, состояние внешних финансовых активов и обязательств, Международный валютный фонд.

Для международных компаний, принимающих крупные инвестиционные решения, а также политических деятелей, разрабатывающих государственные программы по экономическому развитию, одним из основных источников статистических данных, использующихся для оценки инвестиционной привлекательности, вероятности дефолта по внешним обязательствам и макроэкономической стабильности являются платежный баланс и чистая международная инвестиционная позиция.

Методология составления и представления платежного баланса и чистой международной инвестиционной позиции базируется на рекомендациях Международного валютного фонда (МВФ), которые содержатся в шестой версии Руководство по платежному балансу и международной инвестиционной позиции.

Международная инвестиционная позиция была официально представлена в пятом издании Руководства по платежному балансу в 1993 году МВФ. Такая необходимость возникла в результате осложнения в разграничении финансовых потоков между национальными экономиками. Усиливающейся процесс глобализации мировой экономики потребовал в более детальном изучении макроэкономических отчетов и уточнении государственной принадлежности активов и обязательств.

Таблица 1

Функциональные категории и финансовые инструменты [3]

|

Функциональные категории и финансовые инструменты |

Определение |

|

Прямые инвестиции |

Это категория иностранных инвестиций, которые осуществляются институциональной единицей-резидентом одной страны с целью осуществления контроля или приобретения устойчивого влияния на управление предприятием, расположенным в другой стране. |

|

Портфельные инвестиции |

Категория иностранных инвестиций в обращающиеся долговые ценные бумаги и ценные бумаги, обеспечивающие участие в капитале, кроме тех, которые включены в прямые инвестиции и резервные активы. |

|

Производные финансовые инструменты |

Финансовые инструменты, которые привязаны к другим специфическим инструментам, показателям или биржевым товарам и с помощью которых на финансовых рынках могут перепродаваться финансовые риски независимо от базового инструмента. Выделяются две категории производных финансовых инструментов: опционы и контракты форвардного типа. |

|

Прочие инвестиции |

Представляют собой остаточную категорию финансовых инструментов, которые не включены в категории прямых и портфельных инвестиций, производных финансовых инструментов и резервных активов. В их составе выделяются: прочее участие в капитале, наличная валюта и депозиты, ссуды и займы, страховые и пенсионные программы, программы стандартных гарантий, торговые кредиты и авансы, специальные права заимствования (СДР). |

|

Резервные активы |

Представляют собой высоколиквидные иностранные активы, которые находятся в распоряжении ЦБ и контролируются им в целях удовлетворения потребностей в финансировании платежного баланса, проведения интервенций на валютных рынках для оказания воздействия на валютный курс и в других соответствующих целях. Резервные активы включают: монетарное золото, СДР, резервную позицию в МВФ и прочие резервные активы (наличная валюта и депозиты, ценные бумаги, прочие требования). |

Платежный баланс содержит необходимую информацию обо всех экономических сделках страны с внешним миром, которые, с одной стороны, могут обеспечить дополнительные возможности для экономического развития, а с другой — налагают определенное ограничение на экономическую политику [1].

Международная инвестиционная позиция представляет данные, касающиеся внешнего финансового положения страны на определенный момент времени (например, на конец года). Время отражения в учете финансовых статей, составляющих эту позицию, определяется принципом учета на основе начисления. Требования и обязательства возникают, когда имеет место переход права собственности между резидентами и нерезидентами, что подтверждается операциями, в которых происходит создание, преобразование, обмен, передача или исчезновение финансовых активов [2].

В свою очередь, разница между внешними финансовыми активами и обязательствами представляет собой чистую инвестиционную позицию, которая может быть положительной — страна является чистым кредитором по отношению к остальному миру — или отрицательной — страна является чистым заемщиком [3].

Чистую международную инвестиционную позицию также можно охарактеризовать, как разность стоимости активов, принадлежащих резидентам страны за рубежом, и активов, принадлежащих нерезидентам в стране базирования.

И платежный баланс, и чистая международная инвестиционная позиция — это уникальные источники информации, поскольку в них отражаются основные экономические проблемы и недостатки развития национальной экономики.

Счета платежного баланса уникальны в том смысле, что отражают реальные и финансовые потоки между данной страной и всем остальным миром. Чистая международная инвестиционная позиция представляет собой категорию запаса. Таким образом, показатели международной инвестиционной позиции на конец периода являются результатом операций и прочих потоков за текущий и предшествующие периоды [4].

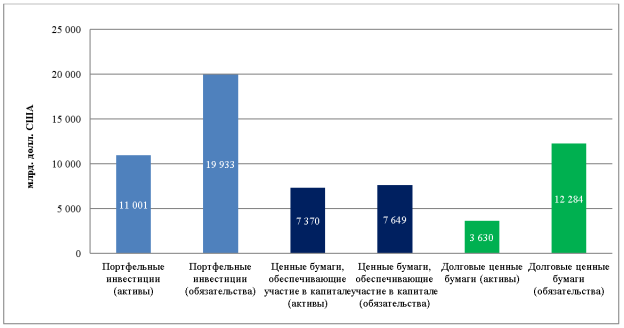

В чистой международной инвестиционной позиции иностранные инвестиции классифицируются на активы и обязательства, и различаются по функциональным категориям (таблица 1) на прямые, портфельные и прочие инвестиции, производные финансовые инструменты, резервные активы — которые учитываются только в части активов (см. рис. 1).

![Международная инвестиционная позиция США [5]](https://moluch.ru/blmcbn/90218/90218.001.png)

Рис. 1. Международная инвестиционная позиция США [5]

Хотя функциональные категории основаны на особенностях финансовых трансграничных операций между резидентами и нерезидентами, они так же учитывают некоторые аспекты финансовых взаимоотношений между участниками операций и детализируются по видам финансовых инструментов.

На примере США можно увидеть, что основой разрыв между активами и обязательствами приходится на портфельные инвестиции (см. рис. 2), которые включают долгосрочные долговые обязательства и ценные бумаги, обеспечивающие участие в капитале, и долговые ценные бумаги денежного рынка. Разница между активами и обязательствами по долговым ценным бумагам — колоссальная. Эта сумма равна 8,6 трлн. Долл. США, что больше номинального значения ВВП каждой страны мира, кроме Китайской Народной Республики.

Рис. 2. Структура портфельных инвестиций по МИП США

Cоставлено автором на основе данных Бюро экономического анализа США [5]

Автор предполагает, что это связано с тем, что ценные бумаги Казначейства США пользуются большой привлекательностью, которые относятся к категории максимально надежных: кредитный рейтинг ААА, установленных от ведущих мировых рейтинговых агентств. В частности, многие центральные банки и крупные инвестиционные фонды предпочитают приобретать гособлигации США в целях диверсификации и хеджирования рисков. Главными иностранными держателями ценных бумаг Казначейства США по данным министерства финансов [6] заявляются Япония — 1,3 трлн. долл. США, Китай — 1,1 трлн. долл. США.

Согласно данным МВФ за 2019 год, чистая инвестиционная позиция США достигла отметки в $11,1 трлн. долл. США, возглавив список стран-заемщиков (см. таблицу 2) по международной инвестиционной позиции. Вторую строчку заняла Испания, у которой чистая инвестиционная позиция за первый квартал 2020 года составила -878 млрд. евро [7].

Таблица 2

Топ 10 стран-заемщиков по чистой международной инвестиционной позиции (млрд. долл. США) [8]

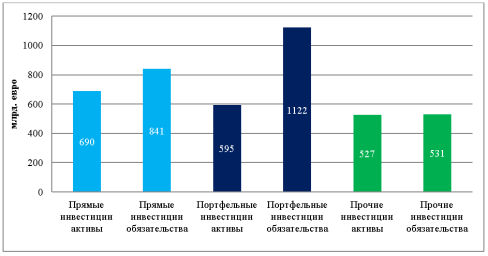

Необходимо отметить, что ситуация, наблюдавшаяся в Испании и США одинаковы — основой разрыв между активами и обязательствами приходилось на портфельные инвестиции (см. рис. 3).

Рис. 3. Основные показатели чистой МИП Испании за I квартал 2020 года

Cоставлено автором на основе данных ЦБ Испании [9]

При этом разница по долгосрочным долговым бумагам в Испании составила в составе портфельных инвестиций составила 458,248 миллионов евро (см. таблицу 3). Интересно отметить, что при вложении не менее 2 млн. евро в государственные облигации Испании со сроком погашения минимум пять лет, инвестору предоставляется возможность получения вида на жительство [8].

Таблица 3

Структура активов и обязательств портфельных инвестиций Испании за I квартал 2020 года (млн. евро) [10]

|

Вид финансовых инструментов |

Активы |

Обязательства |

|

Ценные бумаги, обеспечивающие участие в капитале |

293 675 |

227 415 |

|

Долгосрочные долговые ценные бумаги |

368 558 |

826 806 |

|

Краткосрочные долговые ценные бумаги |

9 453 |

67 622 |

Согласно данным МВФ за 2019 год, Еврозона является третьем по величине чистой инвестиционной позиции среди стран чистых-должников. В частности, в Испании, Ирландии и Франции наблюдались самые высокие показатели по международным обязательствам среди 27 стран членов ЕС. В 2019 году в Испании чистая МИП была отрицательной в размере -921,7 млрд. евро (-964,5 млрд. евро в 2018 году), в Ирландии —597,3 млрд. евро (-534,8 млрд. евро в 2018 г.) и во Франции - 564,0 млрд. евро (-385,0 млрд. евро в 2018 г.) [11].

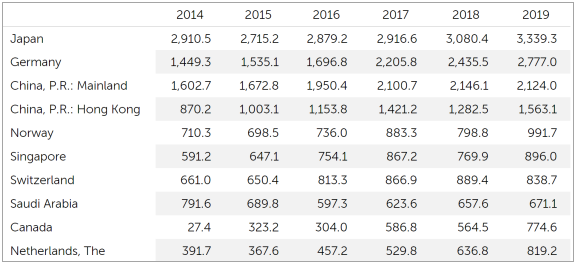

Вместе с тем, за тот де период Германия и Нидерланды стали крупнейшими странами-кредиторами среди 27 членов ЕС. Германия показала положительную чистую МИП в размере 2,4 трлн. евро (2,1 трлн. евро в 2018 году), а соответствующее значение в Нидерландах составило 724,1 млрд. евро (547,3 млрд. евро в 2018 году). Среди топ-10 стран-кредиторов по чистой МИП (см. таблицу 4) Германия заняла второе место, а Нидерланды в свою очередь, последнюю в данном списке.

Таблица 4

Топ 10 стран-кредиторов по чистой МИП (млрд. долларов США) [8]

Япония стала лидером по показателям чистой МИП. Основные активы страны восходящего солнца были сосредоточены в портфельных инвестициях (см. рис. 4), к концу 2019 размер которых был равен 500 трлн. японским иенам.

Рис. 4. Международная инвестиционная позиция Японии

Cоставлено автором на основе данных министерства финансов Японии [12]

По международным обязательствам в Японии, наблюдалось такая же ситуация — основную часть составляли портфельные инвестиции. Положительное значение чистой МИП за 2019 финансовый год в основном обеспечили активы по портфельным инвестициям (превысили обязательства на 106,8 млрд. японских иен), по прямым инвестициям (превысили обязательства на 168,9 млрд. японских иен) и, безусловно, по международным резервам — 144,5 млрд. японских иен. Необходимо отметить, что по размерам международных золотовалютных резервов, согласно данным МВФ, Япония стоит на втором месте, после Китая.

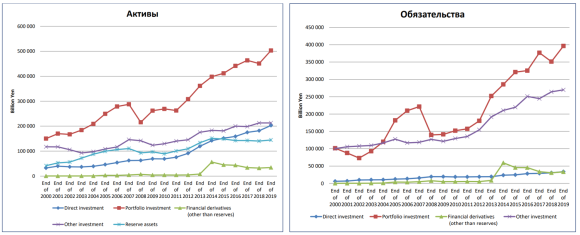

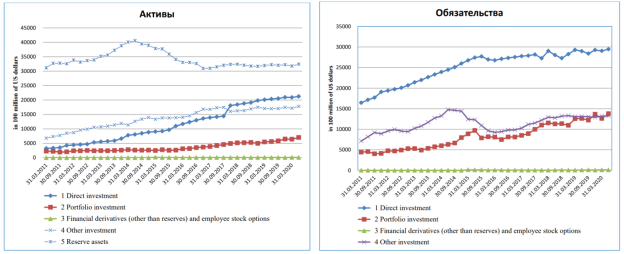

Совсем иначе обстоит ситуация в Китае, у которой основные международные финансовые активы были сосредоточены в международных резервах (см. рис. 5). Рост активов наблюдается и в прямых инвестициях после 2017 года. Основную долю в международных обязательствах занимают прямые иностранные инвестиции. Международные финансовые обязательства по прочим и портфельным инвестиция с 2019 года находятся практически на одном уровне.

Рис. 5. Чистая международная инвестиционная позиция Китая

Cоставлено автором на основе данных Государственной валютной администрации Китая [13]

Однако, чтобы на основе данных платежного баланса и международной инвестиционной позиции проанализировать внешнеэкономические отношения страны, нужен комплексный подход — необходимо учитывать влияние определенных экономических явлений, так как сами по себе они только отражают результаты всей экономической деятельности между резидентами и нерезидентами за отчетный период. Как говорил П. Х. Линдерт «Система счетов платежного баланса в чем-то сходна с кинокамерой. Они не могут показать нам, … что вызывает те или иные явления, но они показывают, что же происходит, и помогают тем самым сделать собственные выводы».

При анализе международной инвестиционной позиции важно учитывать внутренние и внешние факторы — уровень развития национальной экономики и состояние мирового финансового рынка, которые оказывают значительное влияние на формирование макроэкономических показателей.

В первую очередь важно значение имеет изучение темпов экономического роста. Высокие темпы роста национальной экономики создают благоприятные условия для привлечения иностранного капитала. Это в свою очередь положительным образом сказывается на финансовом счете платежного баланса и росте активов инвестиционной позиции.

При этом важно учитывать национальный доход на душу населения. Страны с более высоким доходом обладают сильным экспортным потенциалом, более высоким финансовым развитием и лучшим регулированием, меньшей зависимостью от заимствований в иностранной валюте, большим пространством для повышения налогов и государственной поддержки частного сектора.

Изучая уровень дохода на душу населения можно сделать выводы о структурных изменениях экономики, производительных сил, образования, науки, культуры, уровня и качества жизни населения, человеческого капитала. Страны с меньшим значением национального дохода на душу населения имеют более высокую вероятность дефолта по сумме внешнего долга.

Не менее важно обращать внимание и на темпы инфляции. Высокие темпы инфляции внутри страны негативно влияет на платежный баланс страны и международную инвестиционную позицию. Рост цен на товары отечественных производителей снижает их конкурентоспособность на внешних рынках, что в свою очередь приводит к снижению объемов экспорта. В результате увеличивается отрицательное сальдо счета текущих операций и отток капитала из страны.

Для полноценного анализа факторов, под влиянием которых складывается международная инвестиционная позиция, важно так же изучать внешнеторговую политику государства — открытость торговли связана с более эффективным использованием экспортного потенциала и, следовательно, с большей способностью государства погашать внешний долг.

При проведении анализа внешнеторговой политики рекомендуется ориентироваться на Индекс экономической свободы. Целью расчёта индекса является измерение уровня экономической свободы в мире, основными критериями которой Институт [14] считает свободу индивидуального выбора, добровольный обмен, свободную конкуренцию и соблюдение прав частной собственности.

Для построения индекса используются около 40 показателей, объединённых в пять основных групп, где отдельно исследуется уровень свободы внешней торговли:

- Размеры государства: расходы, налоги, предприятия

- Правовая структура, законодательная база и защита прав собственности

- Наличие и доступность надёжных денег

- Уровень свободы внешней торговли:

- Налоги на внешнюю торговлю

- Регулятивные барьеры внешней торговли

- Фактический размер внешней торговли по сравнению

- с ожидаемым

- Разность между официальным валютным курсом и валютным курсом чёрного рынка

- Государственный контроль международного движения капитала

- Степень государственного регулирования: регулирование бизнеса, труда, кредита

Данные исследования показывают, что государства с высоким уровнем экономической свободы существенно опережают экономически несвободные страны по показателям благосостояния [15].

Это обусловлено тем, что сокращение экономических функций государства и передача ответственности за принятие экономических решений предпринимателям, как правило, приводит к значительному росту общественного благосостояния. Страны, проводящие политику экономической свободы, создают благоприятные условия для торговли и предпринимательства, которые, в свою очередь, генерируют экономический рост [15].

На формирование международной инвестиционной позиции сильное влияние оказывает международные резервы — международные активы, которые находятся в распоряжении органов денежно-кредитного регулирования. И уровень их диверсификации играет важную роль для обеспечения макроэкономической стабильности на случай реализации различных сценариев.

Литература:

- Л. М. Ташпулатова. Макроэкономический анализ. Ташкент: УМЭД, 2006.

- Международный Валютный Фонд. Статистический департамент. Международная инвестиционная позиция: Пособие по источникам данных. Вашингтон, 2002 года.

- Банк России. Методологический комментарий к международной инвестиционной позиции.

- МВФ: Руководство по платежному балансу и международной инвестиционной позиции. Шестое издание (РПБ6)

- Bureau of Economic Analysis, USA, https://www.bea.gov/data/intl-trade-investment/international-investment-position

- Министерство финансов США / Департамент казначейства США: https://ticdata.treasury.gov/Publish/mfh.txt

- Центральный банк Испании: https://www.bde.es/webbde/es/estadis/infoest/a1721e.pdf

- Источник: IMF, https://data.imf.org/?sk=7A51304B-6426–40C0–83DD-CA473CA1FD52&sId=1484235662234

- Центральный банк Испании: https://www.bde.es/webbde/es/estadis/infoest/a1721e.pdf

- Активы, Центральный банк Испании: https://www.bde.es/webbde/es/estadis/infoest/a1723e.pdf

Обязательства, Центральный банк Испании: https://www.bde.es/webbde/es/estadis/infoest/a1728e.pdf

- Евростат: https://ec.europa.eu/eurostat/statistics-explained/pdfscache/44015.pdf

- Источник: Министерство финансов Японии: https://www.mof.go.jp/english/international_policy/reference/iip/index.htm

- Источник: State Administration of Foreign Exchange, China: http://www.safe.gov.cn/en/2018/0928/1459.html

- Исследование выпускается американским исследовательским центром Институт Катона (Cato Institute) в рамках одноимённого исследовательского проекта.

- Источник: https://gtmarket.ru/ratings/index-of-economic-freedom