В статье анализируется сложность функционирования банковской системы в связи с пандемией COVID-19 посредством анализа данных Сбербанка, а также обсуждается важность финансовой глубины.

Ключевые слова : финансовая глубина, конкурентоспособность, банковские системы, эффективное функционирование банка.

На сегодня банковская система РФ функционирует в сложной социально-экономической и правовой среде, обусловленной пандемией COVID-19, что затрудняет обеспечение стабильного развития банковского сектора и повышения конкурентоспособности.

В условиях неустойчивости, усиления турбулентных процессов развитие банковской системы требует новых инновационных подходов к определению механизмов эффективного функционирования и стабильного развития, базирующихся на системно-синергетическом подходе. Банковские системы — это эволюционные системы и соответственно к синергетическому подходу развитие определяется не столько их прошлым, сколько будущим состоянием. К тому же для них характерна коэволюция, когда происходит не искусственное объединение во время создания целого, а резонансное взаимное расположение и синхронизация темпов их развития с учетом связей между прошлым, современным и будущим [1, с. 107–147].

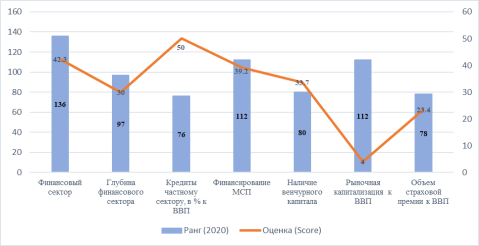

О сложной финансовой ситуации в банковском секторе РФ свидетельствует и значение международного индекса глобальной конкурентоспособности (WEF) по составляющей «Финансовый сектор», по которому РФ с индексом 42,3 занимает 136 позицию среди 141 страны, принимавших участие в рейтинговании. По глубине проникновения финансового сектора в экономику — 97 позицию (с индексом 30), по финансированию малых и средних предприятий — 112 (39,2), по рыночной капитализации — 112 (с индексом 4,0) (рис. 1).

Рис. 1. Рейтинг WEF для финансового сектора РФ (глубина проникновения)

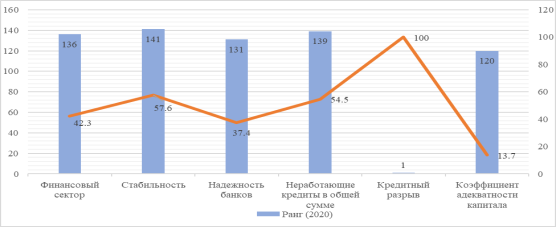

Рис. 2. Рейтинг WEF по составляющей «стабильность финансового сектора РФ»

Не лучше ситуация и по стабильности финансового сектора РФ. По общему рейтингу по стабильности финансового сектора РФ занимает последнюю позицию среди всех стран — 141 с индексом 57,6, по надежности банков — 131 (индекс — 37,4) (рис. 2).

Заметим, что в последнее время прослеживается определенное улучшение в финансовом состоянии ПАО «Сбербанк». За весь период своего функционирования в 2020 году ПАО «Сбербанк» получил наибольшую прибыль (59634 млн. руб.) и имел самые высокие показатели рентабельности (ROE = 34,15 %; ROA = 4,35 %) (табл. 6). Отметим, что за прошедший период наилучшие показатели рентабельности были в 2007 г. (ROE = 13,5 %; ROA = 1,5 %) и 2019 г. (ROE = 34,15 %; ROA = 4,35 %). Декомпозиционный анализ рентабельности капитала по результатам 2020 года показал, что таких высоких результатов было достигнуто благодаря высокой рентабельности активов (ROA = 4,35 %), высокой марже прибыли, МР = 43,2 % (в 2007 г. — 18,7 %) и доходности активов, рассчитанной как отношение валового чистого дохода к средним активам, DA = 10,1 % (в 2007 г. — 8,6 %).

Таблица 1

Декомпозиционный анализ рентабельности капитала ПАО «Сбербанк», %

|

Показатели |

2007 |

2008 |

2009 |

2010 |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

|

Рентабельность капитала (ROE) |

13,5 |

12,7 |

8,5 |

-32,5 |

-30,5 |

-51,9 |

-116,7 |

-15,8 |

14,7 |

34,2 |

|

Рентабельность активов (ROA) |

1,6 |

1,5 |

1 |

-4,4 |

-4,1 |

-5,5 |

-12,6 |

-1,9 |

1,7 |

4,4 |

|

Мультипликатор капитала (MK), раза |

8,0 |

8,6 |

7,8 |

7,6 |

7,6 |

12,1 |

9,3 |

8,2 |

8,7 |

7,9 |

|

Маржа прибыли (MP) |

18,7 |

19,6 |

11,5 |

-60,4 |

-57 |

-80,1 |

-212 |

-31,7 |

18,5 |

43,2 |

|

Доходность активов (DA) |

8,6 |

7,7 |

9 |

7,3 |

7,1 |

6,81 |

6,0 |

6,1 |

9,1 |

10,1 |

Следует отметить, что высокие показатели доходности ПАО «Сбербанк» в 2020 году в первую очередь были обусловлены высокодоходной деятельностью ПАО «Сбербанк», прибыль которого составила 54,7 % от общей суммы прибыли по системе банков РФ. А также уменьшением резервов на покрытие рисков по активным операциям на 64376 млн. руб., или на 11,6 %.

Вывод

Для успешного решения проблем и обеспечения эффективного функционирования и стабильного развития банков, повышению их системной устойчивости и роли в социально-экономическом развитии страны и осуществлении прогрессивных структурных преобразований в экономике важную роль играет разработка механизмов стимулирующего банковского регулирования с целью обеспечения экономического роста в РФ с учетом интересов как субъектов хозяйствования реального сектора экономики, так и банков в контексте финансовой глубины.

Литература:

- Карчева Г. Т. Эффективность функционирования и перспективы развития банковской системы РФ. — РАН; Институт экономики и прогнозирования. — М., 2020. — 520 с.

- Миненко Л. М. Трансформация подходов к оценке риска банковской ликвидности // Эффективная экономика. — 2020. — № 1. — URL: http://www.economy.nayka.com.ua/?op=1&z=7573.

- Эффективность и конкурентоспособность банковской системы РФ; По общ. ред. д-ра экон. наук Г. Т. Карчевой. — М.: Университет банковского дела, 2021. — 276 с.

- Vasilyeva T., Stadnik A. Innovative Approaches to Evaluation of Concentration of the Banking System as a Basis of Improving the State Crisis Management. Marketing and Management of Innovations (Web of Science и др.). — 2019. — № 1. — Г. 302–313

- Синки Дж. Мл. Финансовый менеджмент в коммерческом банке и в индустрии финансовых услуг; пер. с англ. — М.: Альпина Бизнес Букс, 2007. — 1018 с.

- Карчева Г. Т. Проблемы обеспечения финансовой устойчивости банковской системы РФ в условиях макроэкономической нестабильности // Вестник МЭСИ. Экономика». — Том 21, Выпуск 5. — 2016. — C. 146–149.

- Артибякина Т. Ю. Финансовые предпосылки экономического развития: теоретический аспект // Вестник Томского государственного университета. — 2010. — № 3(11). — С. 5–17.

- Брыч В. Я., Охотин В. И. Международная конкурентоспособность стран в условиях глобализации: моногр. — Тверь: ТГЭУ, 2019. 212 с.

- Бублик Е. О. Финансовая открытость транзитивных экономик: монография. ДУ «Ин-т экономики и прогнозирования РАН». — М., 2020. 324 с.