В статье рассматривается налог на доходы физических лиц, его основные элементы, приводятся статистические данные поступлений в бюджет РФ.

Ключевые слова: налог, доходы, бюджет, вычеты, физические лица.

Налог на доходы физических лиц является одним из основных разновидностей налогов. Кроме того, большую часть дохода бюджета представляет собой именно это вид налога.

Действующая система налогообложения НДФЛ является результатом исторических преобразований. Потребовалось длительное время, чтобы разработать то законодательство, которым сейчас руководствуются налоговые органы и налогоплательщики.

Взимание налога со всех категорий налогоплательщиков началось с принятием закона РСФСР № 1998–1 от 07.12.1991 «О подоходном налоге».

Новым законодательством были предусмотрены системы льгот, которые являлись общими и едиными [1].

Также нельзя не отметить и введение новой градации ставок, применяемой ко всем видам дохода. При этом ставки так и остались прогрессивными. устанавливалась минимальная ставка НДФЛ на доходы до 42 тыс. рублей.

При превышении этой суммы налог возрастал: так, с годовых доходов от 42 тыс. до 84 тыс. рублей необходимо было заплатить 5 тыс. 40 рублей и 15 % от суммы, превышающей 42 тыс.

Максимальная ставка была установлена для доходов более 420 тыс. рублей — 144 тыс. 540 рублей и 60 % от суммы, превышающей 420 тыс. рублей.

В 1992 году в закон были внесены поправки, уменьшающие или освобождающие от НДФЛ некоторые виды доходов, в том числе «северные надбавки».

К концу 2000 года закон предусматривал три варианта определения НДФЛ. Получавшие в год до 50 тыс. рублей (в 4,2 тыс. рублей, $150 в месяц) уплачивали 13 %. Годовые зарплаты от 50 тыс. до 150 тыс. рублей облагались налогом в 6 тыс. рублей и дополнительно 20 % с суммы, превышающей 50 тыс. рублей. Максимальный налог платили те, кто получал доход более 150 тыс. рублей в год (42 тыс. рублей, $1,5 тыс. в месяц) — с них взимали 26 тыс. рублей и 30 % с суммы, превышающей 150 тыс. рублей. Средняя месячная заработная плата в то время составляла 3,2 тыс. рублей [2].

На данном историческом этапе сумма налога была прямо пропорциональна величине совокупного дохода. Учитывался тот доход, который был получен в течение календарного года. Денежная единица измерения этого дохода, а также форма его получения, значения не имели.

Более того, строго регламентировалась процедура оформления деклараций по доходам. Перечень лиц, обязанных предоставлять декларацию в налоговые органы, стал значительно больше [10].

Ставки налога почти ежегодно корректировались по мере роста инфляции, пока в 2001 году не был введен в действие современный НК РФ, впервые в России установивший плоскую шкалу налогообложения доходов физических лиц в размере 13 % независимо от суммы дохода. Эта ставка действует и в настоящее время, подвергаясь постоянной критике сторонников прогрессивной шкалы налогообложения.

Плоская шкала НДФЛ вводилась в начале 2000-х годов для повышения собираемости налогов. Предполагалось, что она поспособствует исчезновению «черных» зарплат, и люди даже с большими доходами будут декларировать их целиком.

Вопрос о возврате прогрессивной шкалы начал звучать в начале 2010-х годов: соответствующие законопроекты неоднократно вносили в Госдуму депутаты от КПРФ и «Справедливой России», но все они не получили одобрения правительства или были отклонены [2].

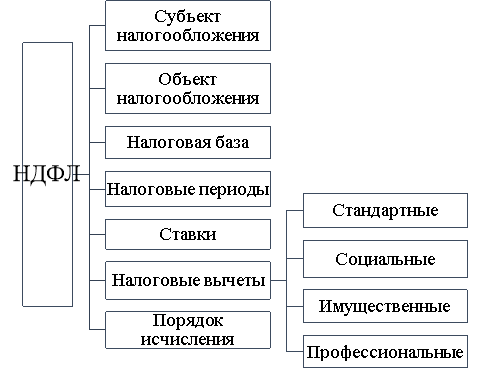

К основным элементам налога на доходы физических лиц относят налоговую базу, налоговые вычеты, ставки, порядок исчисления и уплаты (рис. 1).

Рис. 1. Основные элементы НДФЛ

Обязанность по перечислению налога на доходы физических лиц в бюджет лежит на налоговых резидентах. На нерезидентов, которые получают доходы от источников РФ, эта обязанность также возлагается.

Для определения налогового резидентства необходимо высчитать количество дней фактического пребывания в пределах страны. Это число должно быть не менее 183 календарных дней в течение следующих подряд 12 месяцев.

К объектам налогообложения относятся доходы субъектов. У налоговых резидентов налогом облагается доход, который был получен от источников в Российской Федерации и за ее пределами, у налоговых нерезидентов — доход от источников в Российской Федерации.

Некоторые доходы освобождены от обложения НДФЛ. Данный перечень устанавливается ст. 215 и ст.217 НК РФ [3].

Для определения налоговой базы по следующим видам доходов необходимо из их денежного выражения вычесть сумму налоговых вычетов, которые предусматриваются пп. 1 (в части, относящейся к проданным имуществу или долям в нем) и пп. 2 п. 1 ст. 220 НК РФ, а также с учетом особенностей, установленных ст. 213, 213.1 и 214.10 НК РФ:

— от продажи имущества или долей в нем;

— в виде стоимости имущества, полученного в порядке дарения;

— страховые выплаты по договорам страхования;

— выплаты по пенсионному обеспечению.

Существует несколько видов налоговых вычетов по НДФЛ, которые установлены различными статьями НК РФ (таблица 1).

Таблица 1

Статьи, содержащие информацию о видах налоговых вычетов

|

Статья |

Вид налогового вычета |

|

218 |

Стандартные |

|

219 |

Социальные |

|

219.1 |

Инвестиционные |

|

220 |

Имущественные |

|

220.1 |

Налоговые вычеты при переносе убытков от операций с ценными бумагами и с производными финансовыми инструментами на будущие периоды |

|

220.2 |

Вычеты при переносе убытков от участия в инвестиционном товариществе на будущие периоды |

|

221 |

Профессиональные |

Налоговые ставки изменялись в течение всего времени существования налога. В наши дни налоговый кодекс предусматривает пять ставок НДФЛ: 9 %, 13 %, 15 %, 30 %, 35 %. Каждая из них применяется в различных случаях в зависимости от уровня дохода и резидентства.

Основной является ставка 13 %. Ей облагается заработная плата, вознаграждения по гражданско-правовым договорам, доходы от продажи имущества, а также некоторые иные доходы. То есть большая часть доходов резидентов РФ.

Под эту ставку также попадают доходы нерезидентов, полученные от осуществления трудовой деятельности и трудовой деятельности в качестве высококвалифицированного специалиста в соответствии с законом от 25.07.2002 № 115-ФЗ «О правовом положении иностранных граждан в РФ».

К доходам в виде выплаты дивидендов, которые были получены физическими лицами — нерезидентами от владения долей ценных бумаг российских организаций применяется ставка 15 %.

Ставкой 30 % облагаются прочие доходы нерезидентов Российской Федерации [4].

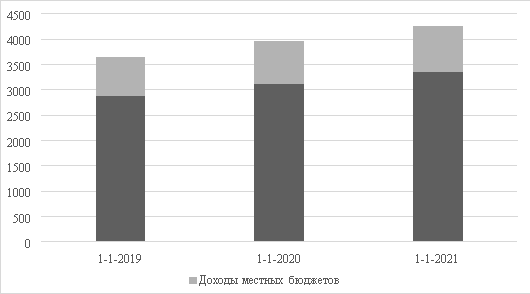

По данным Федеральной службы государственной статистики, доход консолидированных бюджетов субъектов РФ по НДФЛ в 2020 году составил 4251,9 млрд руб. Эта сумма составляет 19 % от всех поступлений налогов, сборов и иных обязательных платежей, поступивших в бюджет.

На начало 2021 года поступило в консолидированный бюджет субъектов РФ 4252 млрд руб. от удержания НДФЛ, что на 7,5 % больше, чем в 2020 году и на 16,4 %, чем в 2019 году (Рис. 2) [5].

Рис. 2. Доходы консолидированного бюджета субъектов РФ от НДФЛ

Рост бюджетных отчислений и дохода бюджета может говорить об увеличении числа физических лиц, получающих «белую» заработную плату, так же можно предположить снижение уровня безработицы.

Таким образом в статье была раскрыта сущность НДФЛ, обозначены его основные элементы, проведен сравнительный анализ поступлений в бюджет за последние три года на основе статистических данных.

Литература:

- История налога на доходы физических лиц в России. — Текст: электронный // Экономика в деталях: [сайт]. — URL: https://popecon.ru/586-istorija-naloga-na-dohody-fizicheskih-lic-v-rossii.html (дата обращения: 11.06.2022).

- История подоходного налога в России. — Текст: электронный // ТАСС: [сайт]. — URL: https://n.tass.ru/info/8801615?utm_source=yandex.ru&utm_medium=organic&utm_campaign=yandex.ru&utm_referrer=yandex.ru (дата обращения: 11.06.2022).

- Налог на доходы физических лиц. — Текст: электронный // Петербургский правовой портал: [сайт]. — URL: https://ppt.ru/nalogi/ndfl (дата обращения: 11.06.2022).

- Налоговый кодекс Российской Федерации (часть вторая). Глава 23. Налог на доходы физических лиц. Федер. закон: от 05.08.2000, № 117-ФЗ (ред. от 29.11.2021) (с изм. и доп., вступ. в силу с 01.01.2022). Текст: электронный // Официальный интернет-портал правовой информации «Pravo.gov»: [сайт]. — URL: http://pravo.gov.ru/proxy/ips/?docbody=&link_id=1&nd=102067058&bpa=cd00000&bpas=cd00000&intelsearch= %ED %E0 %EB %EE %E3 %EE %E2 %FB %E9+ %EA %EE %E4 %E5 %EA %F1++, доступ из, свободный (дата обращения: 11.06.2022).

- Данные по формам статистической налоговой отчётности. — Текст: электронный // ФНС России: [сайт]. — URL: https://www.nalog.gov.ru/rn29/related_activities/statistics_and_analytics/forms/ (дата обращения: 11.06.2022).