Статья посвящена исследованию особенностей банковского кредитования малого и среднего предпринимательства в современных условиях, анализе действующих условий кредитования и анализе государственного регулирования по поддержке кредитования бизнеса. В статье развиты подходы по повышению эффективности составляющих государственной программы доступных кредитов, реализация которых приведет не только к снижению потенциального риска банкротства предприятия-заемщика, усиление эффекта от государственной поддержки, но и обеспечит соответствующий результат в части стимулирования деятельности и поддержки малого и среднего предпринимательства.

Ключевые слова: малое и среднее предпринимательство, кредит, процентная ставка, срок кредитования, компенсация, стимулирование, эффект

Актуальность. Современные условия развития российской экономики свидетельствуют о наличии проблем, связанных с кредитным обеспечением реального экономического роста. Предприятия малого и среднего бизнеса обеспечивают свои потребности в дополнительных финансовых ресурсах, преимущественно, за счет собственных средств, что значительно сдерживает его производственную и инвестиционную активность. Это происходит из-за низкой кредитоспособности таких предприятий и сложностей получения кредита. В то же время, кредит является наиболее гибкой формой малого и среднего предпринимательства.

Анализ последних исследований и публикаций. Теоретической основой работе являются научные труды отечественных и зарубежных ученых и специалистов. На решение этой проблемы направлены современные исследования таких авторов, как Е. Е. Бичевой, А. Ю. Котенко [2], Е. Н. Выборовой [3], Р. С. Гусева, Н. Г. Протаса [4], Ю. А. Дмитриева [5], Т. В. Жога, А. Р. Сагаевой, Д. Р. Хамитова [6], Е. А. Кашниковой, Е. Е. Усеновой [7], Б. А. Ковтуна, Ю. М. Желудковой [8], Н. И. Морозко [9], М. Р. Сатторовой [10], З. Чарыева [11] и др. В то же время, в современных исследованиях не уделяется достаточного внимания действующим условиям, проблемам и государственной поддержке при кредитования малого и среднего предпринимательства.

Отдавая должное их вкладу в развитие этого вопроса, заметим, что текущая экономическая ситуация в России и значительная значимость кредитования для развития экономики, свидетельствуют о том, что его функциональная сущность сводится к сочетанию тех составляющих этого процесса, которые способны наиболее полно удовлетворять потребности малого и среднего предпринимательства в кредитных ресурсах.

Несмотря на довольно устойчивое внимание к вопросам места и роли кредитование малого и среднего бизнеса, нерешенным остается вопрос адаптации государственных регуляций относительно этого — в зависимости от текущей экономической ситуации и определения общего эффекта от изменения ключевых параметров этой поддержки.

Цель статьи заключается в определении особенностей банковского кредитования малого и среднего предпринимательства в современных условиях, анализе действующих условий и развитии подходов к повышению эффективности его государственной поддержки.

Особенности кредитования малых и средних предприятий заключаются в краткосрочности финансирования по двум причинам, слабой обеспеченности, повышенные риски из-за трудности осуществления полноценного анализа финансово-хозяйственной деятельности предприятия, вследствие использования различных схем оптимизации налогообложения, значительного уровня теневых наличных денежных оборотов, эпизодов сокрытие выручки.

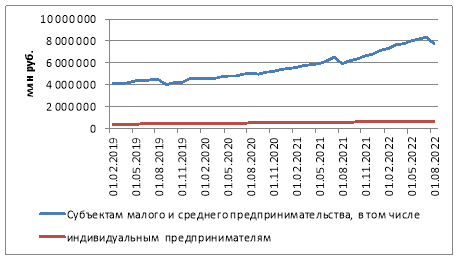

Объекты выданных кредитов малых и средних предприятий в России за последние годы стабильно увеличиваются, как следует из данных Банка России.

Рис. 1. Динамика выданных кредитов малого и среднего предпринимательства в России в 2019–2022 гг.

Источник: составлено автором на основе: [14]

Из рис. 1 следует, что если в январе 2019 г. субъектам малого и среднего предпринимательства было выдано кредитов на сумму 452,9 млрд руб., а индивидуальным предпринимателям — 33,5 млрд руб., то к июлю 2022 г. сумма выданных кредитов субъектам малого и среднего предпринимательства составила 926,9 млрд руб., а сумма кредитов, выданных индивидуальным предпринимателям — возросла до 66,5 млрд руб. Таким образом, суммы кредитов, выданных субъектам малого и среднего предпринимательства и индивидуальных предпринимателей выросли в два раза.

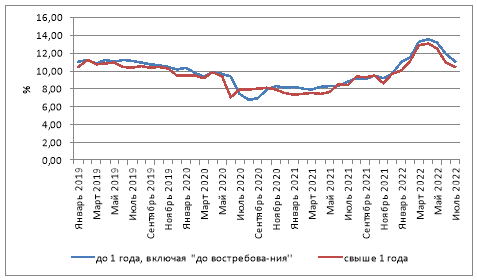

Рост объемов кредитования малого и среднего предпринимательства практические не зависел от размера процентных ставок для малого и среднего предпринимательства. Средневзвешенные процентные ставки для малого и среднего предпринимательства представлены на рис. 2. Из рис. 2 видно, что процентные ставки по кредитам для субъектом малого и среднего предпринимательства в январе 2019 г. составляли 11,04 % по кредитам до 1 года и 10,50 % по кредитам, выданным на срок свыше 1 года. К июлю 2022 г. процентные ставки по кредитам субъектам малого по кредитам, выданным на срок до 1 года, составили 11,03 %, а по кредитам свыше 1 года — снизились до 10,44 %. Таким образом, по обоим субъектам кредитования снижение процентных ставок было незначительным.

Рис. 2. Средневзвешенные процентные ставки для малого и среднего предпринимательства

Источник: составлено автором на основе: [16]

Общая задолженность по кредитам, выданных субъектам малого и среднего предпринимательства за 2019–2022 гг. выросла с 4,1 трлн руб. до 7,8 трлн руб. по всем субъектам малого и среднего предпринимательства и с 399 млрд руб. до 678,6 млрд руб. по индивидуальным предпринимателям (рис. 3).

Рис. 3. Общая задолженность по кредитам субъектам малого и среднего предпринимательства в 2019–2022 гг.

Источник: составлено автором на основе: [16]

Динамика просроченной задолженность по кредитам субъектам малого и среднего предпринимательства в 2019–2022 гг. представлена на рис. 4.

Рис. 4. Динамика просроченной задолженности по кредитам субъектам малого и среднего предпринимательства в 2019–2022 гг.

Источник: составлено автором на основе: [16]

Доля просроченной задолженности по кредитам в 2019 г. составляла 13,1 % по всем субъектам малого и среднего предпринимательства и 5,93 % по кредитам, выданным индивидуальным предпринимателям. К июлю 2022 г. доля просроченной задолженности по кредитам составила 6,6 % по всем субъектам малого и среднего предпринимательства, и 4 % по кредитам, выданным индивидуальным предпринимателям.

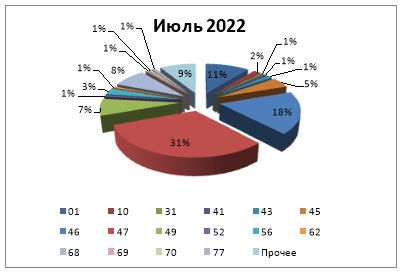

Структура кредитов субъектам малого и среднего предпринимательства в июле 2022 г. по основным видам деятельности представлена на рис. 5. Виды деятельности на рис. 5 соответствуют ОКВЭД. Из рис. 5 следует, что наибольшие объемы кредитования наблюдаются у розничных торговых предприятий — 31 %, у оптовых торговых предприятий — 19 %, у сельскохозяйственных предприятий — 11 %, у предприятий, оказывающих услуги в сфере недвижимости — 7 %. У малых и средних предприятий, осуществляющих строительную и производственную деятельность, объемы кредитования незначительны, их доля не превышает 1 %.

Рис. 5. Структура кредитов субъектам малого и среднего предпринимательства в июле 2022 г. по основным видам деятельности, %

Источник: составлено автором на основе: [16]

Данную тенденцию можно объяснить тем, что малые и средние предприятия сосредоточены в таких отраслях, как торговля и услуги, а строительство и производство, как правило, осуществляется крупным бизнесом.

Динамика кредитования субъектов малого и среднего предпринимательства ведущими банками России представлена в табл. 1.

Таблица 1

Динамика кредитования субъектов малого и среднего предпринимательства ведущими банками России в 2019–2022 гг.

|

Наименование банка |

Кредитный портфель МСG, млрд руб |

Роста кредитного портфеля 21/19 гг., % |

||

|

01.01.2020 |

01.01.2021 |

01.01.2022 |

||

|

1. ПАО Сбербанк |

2017,3 |

1696,3 |

3012 |

149,31 |

|

2. Банк ВТБ (ПАО) |

746,4 |

605,7 |

721,5 |

96,66 |

|

3. АО Россельхозбанк |

358,9 |

300,5 |

н/д |

83,73 |

|

4. ПАО Промсвязьбанк |

189,3 |

108,7 |

213,2 |

112,63 |

|

5. ПАО Банк ФК Открытие |

151,5 |

126,9 |

208,7 |

137,76 |

|

АО МСП Банк |

84,0 |

65,9 |

59,1 |

70,36 |

|

ПАО Совкомбанк |

60,0 |

37,1 |

н/д |

61,83 |

|

ПАО АК БАРС Банк |

59,7 |

67,1 |

67,9 |

113,74 |

|

КБ Кубань Кредит ООО |

40,1 |

38,1 |

46,6 |

116,21 |

|

АО АБ Россия |

31,9 |

18,7 |

н/д |

58,62 |

Источник: составлено автором на основе: [15], [17]

Из табл. 1 видно, что лидерами по выдаче кредитов субъектам МСБ в 2019–2021 гг. выступали банки Сбербанк, ВТБ Промсвязьбанк, Россельхозбанк, МСП Банк, ПАО Банк ФК Открытие.

Расходы компаний на обслуживание кредитов в 2021 году снижаются у всех категорий МСБ. Объясняется это несколькими факторами [18]: в условиях кризиса кредиты было вынуждено взять большее число компаний; банки ужесточили скоринг, из-за этого уменьшились суммы кредитов; за счет снижения процентной ставки сократились процентные выплаты по кредитам.

Характеристика банковских кредитных программ субъектам малого и среднего бизнеса в России представлена в табл. 2.

Таблица 2

Характеристика банковских кредитных программ субъектам малого и среднего бизнеса в России в 2021 г.

|

Банк |

Сумма, млн. руб |

Ставка, в год, % |

Срок выплаты, лет |

|

Тинькофф Банк |

до 15 |

от 8 |

до 15 лет |

|

Газпромбанк |

до 5 |

от 6,9 |

До 7 лет |

|

Альфа-Банк |

до 10 |

от 13,5 |

до 5 лет |

|

ВТБ |

до 500 |

от 7,5 |

до 12 лет |

|

Россельхозбанк |

до 20 |

от 5 |

до 10 лет |

|

Открытие |

до 10 |

от 7,9 |

до 15 лет |

|

Промсвязьбанк |

до 500 |

от 6 |

до 10 лет |

|

Сбербанк |

по договору |

от 0 |

до 1 года |

|

Росбанк |

до 100 |

от 7,65 |

до 7 лет |

|

Локо-Банк |

до 50 |

от 13,25 |

до 2 лет |

Источник: составлено автором

Наилучшие условия на рынке кредитования субъектов МСБ предлагает Тинькофф Банк. Учреждение позволяет оформлять кредит без посещения офиса, предоставлять минимальное количество документов и получать займ буквально за сутки. Менеджеры банка отправляют решение о выдаче кредита в течение того же рабочего дня, в который было подано заявление на кредит для малого бизнеса. Однако цель Тинькофф Банка — не только уже состоявшиеся предприятия, но и будущие. Поэтому кредит можно брать и на развитие уже готового бизнеса, и на открытие нового. Количество кредитных программ расширилось до 7, из них три предлагаются для пополнения оборотных средств, три ‒ для инвестиционных целей, а одна ‒ для закрытия кассовых разрывов (овердрафт). Последний кредит интересен тем, что он позволяет взять до 1 млн руб. в виде овердрафта, срок его возврата — всего 45 дней, при этом сумма обслуживания составит всего 3430 руб. за этот срок (по 490 руб. в неделю). Индивидуальные предприниматели же могут оформить кредит без залога суммой до 2 млн руб. и сроком на три года. Ставки по кредиту начинаются от 12 %.

АО Газпромбанк в основном, специализируется на обслуживании крупных предприятий самых важных отраслей российской экономики, но проблемы малого и среднего бизнеса ему также не чужды. Совместно с фондом развития моногородов в 2019 году он запустил льготную программу, согласно которой молодым бизнесменам с готовыми инвестиционными проектами предлагается заем под 0 % годовых в размере от 5 до 250 млн. руб. К потенциальным заемщикам предъявляется ряд строгих требований. Еще один вариант содействия от Газпромбанка ‒ кредит наличными. Если малое предприятие или микробизнес показывает доход 400 тыс. руб. и выше, ему вполне могут предоставить кредит на 5 млн. руб. по наименьшей ставке 6.9 % с выплатами примерно по 76 тыс. руб./мес.

Альфа-Банк — это крупнейший частный банк в стране, который создает действительно удобные условия для клиентов. Учреждение позволяет взять кредит для любых целей, в том числе на развитие существующего предприятия. Альфа-Банк предлагает конкретные условия для малого бизнеса: кредит суммой от 300 тысяч до 10 млн руб. Ставка колеблется от 13.5 до 14.5 %. Способ получения ‒ наличными, на дебетовую карту, на счет ИП или юридического лица. Залог для оформления кредита не нужен, что для такой большой суммы редкость (большинство банков начинает требовать залоговое имущество уже при лимите 5 миллионов и выше). Однако допустимо только целевое расходование со всеми отчетами о трате средств.

Банки недостаточно заинтересованы в выдаче кредитов субъектам малого предпринимательства. Это обусловлено рядом следующих причин [8, c. 69]:

— сложность наблюдения и контроля за заемщиками — субъектами малого бизнеса (большое количество малых предприятий работают в «теневой» экономике);

— нестабильность деятельности предприятий малого бизнеса обусловлена общим состоянием экономики государства;

— отсутствие надежной кредитной истории в большинстве предприятий малого бизнеса;

— недостаток нужного ликвидного залога, который может полностью обеспечить возврат кредита банковском учреждении;

— недостаточный профессионализм менеджеров (сложности при разработке необходимой документации, бизнес-планов, технико-экономического обоснования проекта).

Помимо трудностей, связанных с обеспечением, процентные ставки высоки для малых предприятий. В России средняя годовая процентная ставка по кредитам, получаемым МСБ, находится в диапазоне 10–11 % [16], тогда как в зарубежных странах она находится в пределах 5 % [12]. Это затрудняет МСБ привлечение заемных средств в банках и других финансовых учреждениях.

На сегодняшний день Правительством Российской Федерации предпринимаются меры для обеспечения возвратности кредитов субъектов МСБ, ряд кредитных организаций получили право на субсидирование доходов, которые были недополучены по кредитам, выданным субъектам среднего и малого бизнеса в 2017 г. по льготной ставке [1]. Корпорацией МСП сформирована программа стимулирования кредитования средних и малых предприятий, реализующих проекты в наиболее приоритетных отраслях. Данной программой фиксируется ставка процента по кредитам в сумме не меньше 5 млн руб. для малых предприятий — до 10,6 % годовых, для субъектов среднего бизнеса — до 9,6 % годовых. Однако в критериях отбора кредитных учреждений, которые предусмотрены программой, отсутствует важнейший на сегодняшний день фактор учета данных рейтинговых агентств, включенных в реестр Банка России [13].

Для развития возможностей кредитования субъектов малого и среднего бизнеса необходимо системно пересмотреть нормы резервирования, внести изменения в Постановление ЦБ РФ 590-П — уменьшить установленные ЦБ РФ размеры резервов, создаваемых банками при кредитовании малого бизнеса. Расширение сфер риск-ориентированного подхода во взаимодействии субъектов МСБ с органами государственной власти позволит снизить административные барьеры. В частности, целесообразно снизить объемы обязательных резервов для кредитных организаций при реализации банковских продуктов для субъектов малого и среднего бизнеса.

Выводы

Анализ состояния кредитования малого бизнеса в Российской Федерации показал, что в 2019–2021 гг. наблюдается увеличение объемов кредитования на 40,3 %, снижение доли просроченной задолженности с 13,3 % до 10,4 %. Лидерами по выдаче кредитов субъектам МСБ выступают банки ВТБ, Сбербанк, Промсвязьбанк, Россельхозбанк, МСП Банк. Наиболее привлекательные условия кредитования МСБ предлагают такие банки, как Тинькофф Банк, Газпромбанк, Альфа-Банк, ВТБ, Россельхозбанк.

Основные проблемы кредитования субъектов МСБ: сложность наблюдения и контроля за заемщиками — субъектами малого бизнеса; нестабильность деятельности предприятий малого бизнеса обусловлена общим состоянием экономики государства; отсутствие надежной кредитной истории в большинстве предприятий малого бизнеса; недостаток нужного ликвидного залога, которая может полностью обеспечить возврат кредита банковском учреждении; недостаточный профессионализм менеджеров.

Для возможностей кредитования субъектов МСБ необходимо системно пересмотреть нормы резервирования, внести изменения в Постановление ЦБ РФ 590-П — уменьшить установленные ЦБ РФ размеры резервов, создаваемых банками при кредитовании малого бизнеса. Расширение сфер риск-ориентированного подхода во взаимодействии субъектов МСБ с органами государственной власти позволит снизить административные барьеры. В частности, целесообразно снизить объемы обязательных резервов для кредитных организаций при реализации банковских продуктов для субъектов малого и среднего бизнеса.

В целом, сегмент кредитования малого и среднего бизнеса в России остается достаточно проблемной сферой. Определенные сложности появляются не только у самих субъектов малого и среднего бизнеса, но и у банковского сектора экономики, для которых кредитование бизнеса является рискованным направлением деятельности.

Литература:

- Постановление Правительства РФ от 3 июня 2017 г. № 674 «Об утверждении Правил предоставления субсидий из федерального бюджета российским кредитным организациям на возмещение недополученных ими доходов по кредитам, выданным в 2017 году субъектам малого и среднего предпринимательства по льготной ставке» (с изменениями и дополнениями)

- Бичева Е. Е., Котенко А. Ю. Кредитование юридических лиц коммерческими банками в Российской Федерации на современном этапе//Colloquium-journal. — 2019. — № 25–8 (49). — С. 28–29.

- Выборова Е. Н. Деньги, кредит, банки. Учебное пособие. — Москва: Научная библиотека, 2019. — 175 с.

- Гусев Р. С., Протас Н. Г. Банковское кредитование в системе финансирования субъектов малого и среднего бизнеса//Вектор экономики. — 2022. — № 2 (68). — С.1.

- Дмитриев Ю. А. Малое и среднее предпринимательство — драйверы развития региональной экономики: монография / Ю. А. Дмитриев, А. И. Аверьянов, Л. И. Шустров. — Владимир: ВлГУ, 2017. — 188 c.

- Жога Т. В., Сагаева А. Р., Хамитов Д. Р. Кредитование малого бизнеса в условиях пандемии//Матрица научного познания. — 2022. — № 5–2. — С. 86–94.

- Кашникова Е. А., Усенова Е. Е. Кредитование малого и среднего бизнеса//Современные проблемы лингвистики и методики преподавания русского языка в ВУЗе и школе. — 2022. — № 37. — С. 751–755.

- Ковтун Б. А., Желудкова Ю. М. Особенности кредитования малого бизнеса в России//Тенденции развития науки и образования. — 2022. — № 81–3. — С. 68–71.

- Морозко Н. И., Морозко Н. И. Кредитование малого и среднего бизнеса в условиях трансформации финансовых отношений//Финансовая жизнь. — 2022. — № 1. — С. 128–132.

- Сатторова М. Р. Некоторые факторы, влияющие на кредитование малого и среднего бизнеса//Инновационные научные исследования. — 2022. — № 2–2 (16). — С. 156–162.

- Чарыев З. Инструменты финансирования предприятий малого бизнеса//Студенческий вестник. — 2022. –№ 1–9 (193). — С. 12–14.

- Биржевой портал [Электронный ресурс]. — Режим доступа https://take-profit.org/statistics/bank-lending-rate/united-states/ (дата обращения 01.10.2022)

- Данные по Департаменту конкуренции, энергоэффективности и экологии [Электронный ресурс]. URL: http://econ-omy.gov.ru/minec/about/structure/depmb/index (дата обращения: 10.12.2021)

- Кредитование субъектов малого и среднего предпринимательства. Статистический бюллетень Банка России. Июль 2022 [Электронный ресурс]. — Режим доступа: https://cbr.ru/Collection/Collection/File/42312/stat_bulletin_lending_22–7_26.pdf (дата обращения 04.10.2022)

- Опубликованы рэнкинги банков, кредитующих МСБ, по итогам 2021 года [Электронный ресурс]. — Режим доступа: https://raexpert.ru/rankingtable/bank/msb_2021_f/tab1/ (дата обращения 01.10.2022)

- Официальный сайт Банка России [Электронный ресурс]. — Режим доступа: https://cbr.ru/statistics/pdko/int_rat/ (дата обращения 01.10.2022)

- Прогноз кредитования малого и среднего бизнеса в России на 2021 год: выжившие [Электронный ресурс]. — Режим доступа: https://raexpert.ru/researches/banks/msb_2021/ (дата обращения 01.10.2022)

- Что стало с кредитами МСБ в кризисном квартале: исследование Frank RG и ОКБ [Электронный ресурс]. — Режим доступа: https://frankrg.com/28866 (дата обращения 01.10.2022)