В этом исследовании мы обсудим последние изменения в управлении рисками глобального финансового и страхового бизнеса в отношении устойчивого развития.

Ключевые слова: страховой бизнес, страховой рынок, страховые услуги, страхование, устойчивое развитие.

Страховой сектор обычно рассматривается как часть финансового сектора, тем не менее, существуют некоторые особенности. По сути, страхование — это процесс обмена непредсказуемых финансовых рисков (будь то для отдельных лиц или для учреждений) на фиксированную денежную премию. Статистической основой для того, чтобы страхование работало экономически эффективно, является знаменитый закон больших чисел, открытый Якобом I Бернулли в конце XVII века. Поэтому сложные актуарные модели рисков и тщательно продуманные статистические расчеты являются фундаментальной основой страхования. В то время как актуарные процессы в страховании находились в постоянном развитии с самого начала, на самом деле потребовалось до второй половины двадцатого века, чтобы появилась современная теория экономики страхования. Центральной идеей здесь является концепция диверсификации рисков, которая также играет важную роль в регулировании страхования. Поскольку, в частности, страхование жизни требует максимальной степени безопасности при инвестициях в финансовые активы, государственное регулирование здесь имеет большое значение; и оно было введено в действие почти во всех развитых странах мира.

Страховщики должны инвестировать консервативно. Они должны гарантировать, что они остаются платежеспособными на протяжении всего срока и способны производить выплаты держателям полисов с наибольшей вероятностью в любое время. Страховщики несут фидуциарное обязательство сохранять или увеличивать стоимость своих активов ‘страхователя’. Это накладывает ограничения на инвестиционные стратегии отрасли.

Кроме того, страховые регуляторы взимают с инвестиций капитальные сборы, основанные на риске, чтобы обеспечить достаточный уровень капитала для покрытия обязательств страховщиков; чем рискованнее инвестиции, тем выше капитальные сборы. Они варьируются в зависимости от страны и региона. Важно отметить, что разные направления бизнеса подвержены разным рискам. Вот почему страховщики жизни и не-жизни по-разному управляют финансовыми рисками, связанными с активами и пассивами. Конкретно,

— Страховщики жизни, как правило, являются инвесторами ‘покупай и держи’. Они направлены на получение предсказуемого и стабильного дохода, соответствующего денежным потокам по долгосрочным и в целом предсказуемым обязательствам. Срок действия договора страхования жизни может варьироваться от десяти лет до нескольких десятилетий, включая схему выплат от 20 до 30 лет. Страховщики жизни глубоко обеспокоены несоответствием активов и пассивов, при этом ключевой проблемой является риск изменения процентной ставки.

— Компании, не занимающиеся страхованием жизни, ориентированы на более ликвидные инвестиции с более короткими временными горизонтами, обычно продолжительностью от одного до трех лет. Однако в некоторых случаях (например, связанных с асбестом) требования выплачиваются много лет спустя, что подвергает их риску изменения процентной ставки.

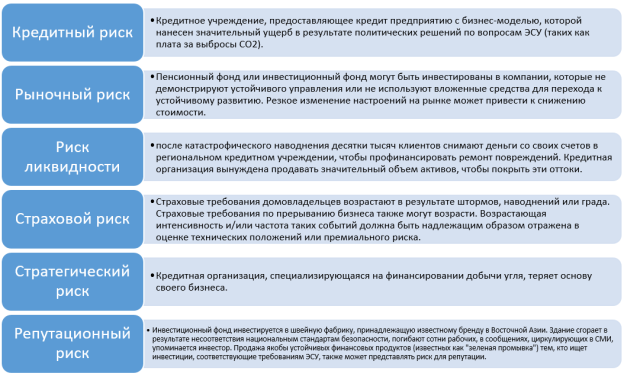

Основные проблемы, которые потенциально могут возникнуть из-за рисков устойчивости активов, включают следующие (рис.1):

Рис. 1. Виды рисков

Важные проблемы, которые потенциально могут возникнуть из-за рисков устойчивого развития со стороны ответственности, включают природные катастрофы, вызванные бурей, градом и наводнениями. Помимо застрахованных убытков от физического ущерба, нанесенного климату, климатические тенденции и потрясения могут вызвать далеко идущие экономические потрясения. Страховой “пробел в защите” от убытков, связанных с погодой, остается значительным: примерно 70 % убытков не застрахованы. Это ложится значительным бременем на домохозяйства, предприятия и правительства. Незастрахованные убытки, возникающие в результате физических рисков, могут оказывать каскадное воздействие на всю финансовую систему, включая воздействие на инвестиционные компании и банки.

Исторически сложилось так, что страховые риски от стихийных бедствий в значительной степени покрывались действующими по всему миру перестраховщиками с высокой степенью глобальной диверсификации. В последние годы были созданы новые финансовые продукты, переносящие страховые риски на финансовый рынок, например, облигации cat или другие производные инструменты, связанные с климатом. Однако по мере увеличения серьезности и частоты значительных стихийных бедствий доступность и стоимость перестраховочного покрытия рисков, связанных с погодой, могут стать непомерно высокими для небольших страховщиков на определенных рынках, что потенциально может привести к разрыву в перестраховании.

Еще одной возможной угрозой является рост смертности из-за изменения климата. Экстремально высокие температуры воздуха непосредственно способствуют смертности от сердечно-сосудистых и респираторных заболеваний, особенно среди пожилых людей. Высокие температуры также повышают уровень озона и других загрязняющих веществ в воздухе, которые усугубляют сердечно-сосудистые и респираторные заболевания. Страховщики жизни и здоровья во многих случаях только начинают изучать влияние климатических факторов на свои страховые портфели. Потенциальное воздействие изменения климата на смертность — в частности, из–за экстремальных погодных явлений, таких как чрезмерная жара, — находится в центре внимания актуарных ассоциаций, которые изучают этот вопрос в связи со страхованием, аннуитетными и пенсионными программами.

Помимо чисто денежных аспектов рисков изменения климата и управления ими, в последнее время в центре внимания страховой отрасли и их надзорных органов оказались и другие критерии ЭСУ. Важным извлеченным уроком является необходимость того, чтобы органы финансового надзора, а также компании, находящиеся под надзором, были глубоко вовлечены в усилия по включению рисков ЭСУ в свой бизнес. Это требует глубокого изменения мировоззрения внутри институтов. Для достижения такого взаимодействия руководителям очень важно повышать осведомленность о проблемах ЭСУ посредством предоставления информации, рекомендаций и наращивания потенциала.

Мир быстро меняется из-за увеличения климатических колебаний и загрязнения окружающей среды, а также в связи с такими социальными проблемами, как бедность, подавление и миграция. Осознавая эти проблемы, ООН сформулировала несколько целей устойчивого развития, которые должны быть достигнуты к 2030 году. В качестве реакции финансовый и страховой сектор инициировал ряд мероприятий, направленных на преодоление этих проблем, сопровождаемых строгими правовыми директивами. Очень важную роль здесь играют страховые МСП, которые представляют значительное число компаний в страховой отрасли. Благодаря своей плоской иерархии управления и ориентации на местный бизнес, они способны выполнять практически все требовании. Таким образом, страховые МСП могут и будут способствовать многообещающему пути достижения Целей устойчивого развития ООН в будущем.

Литература:

- Гурбангулы Бердымухамедов. Государственное регулирование социально-экономического развития Туркменистана, Ашхабад: 2010;

- Жилкина, М. С. Роль страхового рынка в системе социально-экономических отношений, 2016;

- Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin): Руководство по работе с рисками устойчивого развития (2020);

- Международная ассоциация страховых надзорных органов (IAIS). Выпускной документ о рисках изменения климата (2018).