Оборотные средства предприятий на сегодняшний день являются одним из важнейших компонентов, из которых создается большая часть всех активов, призванных обеспечить бесперебойную работу организаций.

Ограниченный оборотный капитал и неэффективное управление им часто приводят к негативным последствиям, влияющим на экономическое доверие к фирмам, таким как замедление оборачиваемости, снижение ликвидности и платежеспособности, снижение прибыли.

Поэтому установление эффективной политики управления оборотным капиталом, обеспечение предприятий необходимыми объемами оборотных средств, структурная оптимизация объемов ресурсов, а также определение оборотных средств представляется одной из первостепенных задач управления экономикой, необходимое соотношение между ними, достаточная деловая активность для бесперебойной работы фирмы в производственном процессе.

Ключевые слова: оборотный капитал, заемный капитал, собственный капитал, оборотные средства, методы анализа и политика управления оборотным капиталом.

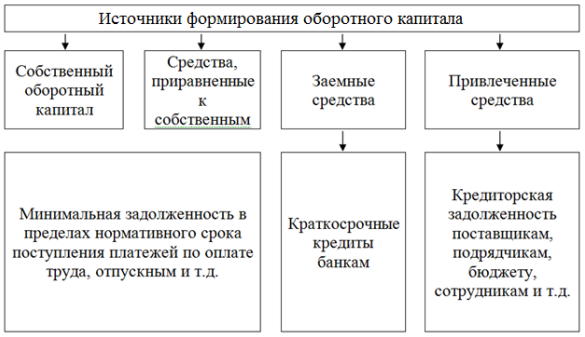

В процессе своей производственно-коммерческой деятельности, компании безостановочно занимаются привлечением и перераспределением своих оборотных ресурсов, принимая во внимание это, одна из основных ролей в организации трансформационных процессов оборотного капитала на предприятии располагают источники его формирования, которые гарантируют своевременный приток необходимых средств и оказывают воздействие на скорость его обращения.

Все ресурсы, образующие оборотный капитал компании, отражаются в бухгалтерском балансе компании, а классическую модель и структуру данных ресурсов можно представить в виде рисунка (рисунок 1):

Рис. 1. Источники формирования оборотного капитала

Собственный капитал представляет собой часть активов, вложенных в оборотный капитал, и существует разница между собственным капиталом и основными средствами, он в основном включает уставный, резервный и добавочный капитал, а также нераспределенную прибыль и целевой доход. Компания. Доля предоставляемых средств имеет большое значение в управлении оборотным капиталом, так как от его доли финансовых ресурсов во многом зависит экономическое положение всего предприятия.

Первоначально формирование уставного капитала происходит при создании и правовой регистрации предприятия, обслуживающего производственно-коммерческую деятельность хозяйствующего субъекта и создаваемого за счет средств учредителей, вкладов паев, инвестиций иностранных инвесторов.

Имеются и смежные варианты собственных источников формирования оборотных активов, которыми предрасполагает любое предприятие — это средства, уподобленные к собственным, а раньше именуемые устойчивыми пассивами. Основой предоставленных источников заключается в том, что они не принадлежат компании, однако по тем или иным причинам, непрерывно участвуют в его финансовом обороте, а регламентируются введенными условными отношениями согласно ГК РФ.

К этой категории ресурсов относятся:

– непогашенная задолженность перед работниками предприятия, возникающая из-за врожденного несоответствия между сроками их начисления и датой фактической выплаты заработной платы;

– минимальный размер кредиторской задолженности (не просроченной) перед поставщиками;

– средства покупателей, переданные в залог за возвратную тару;

– неоплаченная задолженность перед бюджетом и отчисления во внебюджетные фонды по отдельным видам налогов;

– предстоящие расходы;

Кроме того, потребность в оборотных средствах, финансируемых за счет собственного капитала, не удовлетворяется в связи с темпами роста и масштабами бизнеса, а также рядом других внешних и внутренних факторов (увеличение объемов продаж, увеличение просроченных платежей поставщикам, инфляция, и т. д.). При этом рекомендуется обратить внимание на другие виды финансовых ресурсов — заемные и заемные средства.

Заемные оборотные средства в основном состоят из банковских и коммерческих краткосрочных кредитов (займов), а средства направляются на приобретение сырья и материалов для производственного процесса, имеющего сезонный характер, для удовлетворения временной потребности в собственных оборотных средствах и т. п.

По мнению ряда ученых, банковский кредит можно отнести к одной из основных форм кредита в современном, цивилизованном, экономически развитом обществе.

При этом кредитором выступает банк или финансово-банковская организация, имеющая право заниматься кредитной деятельностью, а заемщиком — любое юридическое лицо, осуществляющее предпринимательскую деятельность и временно нуждающееся в финансовых ресурсах [4].

Говоря о коммерческих кредитах в процессе производственно-коммерческой деятельности предприятий, необходимо отметить, что эта форма кредита является наиболее распространенной и древнейшей. При этом в качестве заемщиков и кредиторов выступают сами хозяйствующие субъекты (предприниматели, компании и др.).

Ключевыми характерными признаками коммерческого кредита являются [3]:

– ссуда предоставляется не наличными, а продуктами (как правило, в виде отсрочки платежа за установленные товарно-материальные ценности или оказанные услуги);

– наличие особых лицензий, разрешений, сертификатов и т. на кредитную деятельность не обязательна и может производиться каждым участником хозяйственных отношений;

– доходы кредитора, как правило, неочевидны (например, проценты за пользование банковским кредитом).

В большинстве случаев, экономический эффект заимодавца содержится в расширении реализации собственной продукции, увеличении заинтересованности потребителей в масштабах конкуренции.

Другими видами коммерческого кредита являются: вексельный, лизинговый, факторинговый, убыточный, консигнационный, открытый счет [4].

Важнейшую роль заемных средств в формировании оборотных средств трудно переоценить, однако многие организации не имеют возможности привлекать заемные средства для пополнения из-за высокой стоимости кредитования на внутреннем рынке.

В этой ситуации финансовые менеджеры должны знать и иметь четвертый источник формирования оборотного капитала в фондах, полученных от услуг.

Привлекательными источниками формирования оборотных средств являются кредиторская задолженность и другие краткосрочные обязательства.

В отличие от устойчивых обязательств, кредиторская задолженность в виде сумм, возникших вследствие нарушения согласованной системы расчетов и платежной дисциплины, не является источником планового формирования оборотного капитала.

Поэтому, подводя итог всему вышеизложенному, следует сказать, что в процессе преобразования оборотных средств рациональное соотношение источников формирования различных оборотных средств и выбор соответствующей политики управления оборотными средствами в полной мере способствуют укреплению финансового положения. Установление эффективной политики управления оборотным капиталом является одной из основных задач финансового менеджмента. Эта политика заключается в обеспечении бизнеса необходимым объемом оборотных средств, обеспечении структурной оптимизации ресурсов покрытия, а также определении необходимого соотношения. Этого достаточно для того, чтобы компания работала бесперебойно во время своей производственной и коммерческой деятельности.

Данная управленческая политика является частью общей финансово-экономической стратегии предприятия и должна быть направлена на получение максимальной прибыли при оптимальном размере рентабельности и риска, что должно привести к финансовой устойчивости и повышению инвестиционной привлекательности предприятия.

Если говорить о повседневной операционной деятельности, то одной из основных финансовых характеристик организации является платежеспособность и ликвидность, эти показатели в совокупности определяют способность предприятия своевременно заключать договоры с поставщиками и погашать кредиторскую задолженность.

Поэтому поддержание необходимого уровня ликвидности во многом является залогом успешной и ритмичной хозяйственной деятельности предприятий.

Для эффективного управления существующими активами бизнеса необходим четкий алгоритм действий, позволяющий специалистам финансово-экономических служб установить общие принципы политики управления оборотными средствами, основными этапами которой являются:

- Анализ состава, структуры и эффективности оборотных средств организации.

Основными задачами, решаемыми на данном этапе, являются оценка достаточности оборотных средств, определение оптимального состава и структуры этих активов, а также анализ эффективности их использования в производственно-производственной деятельности предприятия. экономические действия.

При этом основными показателями, отражающими эффективность управления оборотным капиталом, являются его рентабельность и оборачиваемость, т. е. период, в течение которого финансовые ресурсы проходят полный цикл (оборот) от приобретения запасов (ИПЗ) до реализации готовой продукции и зачисления денежных средств на расчетный счет предприятия за поставленную продукцию [5; 6].

- Выбор рациональной стратегии управления оборотным капиталом.

На данном этапе выбор наиболее подходящей стратегии управления оборотными активами компании позволяет минимизировать различные риски в процессе финансовой деятельности и достичь приемлемого уровня рентабельности.

В теории финансового менеджмента выделяют три основных подхода (стратегии) формирования оборотных средств бизнеса; среди них есть консервативные, уступчивые и агрессивные.

В основе консервативного подхода лежит модель, в которой предполагается, что переменная часть активов финансируется за счет долгосрочных обязательств за счет создания дополнительных страховых резервов при организации бесперебойного снабжения товарными запасами с увеличением дебиторской задолженности и потребительской.

Для данного подхода характерно фактическое отсутствие кредиторской задолженности за счет уравновешивания риска потери ликвидности, но следует отметить, что у такой стратегии управления есть и побочный эффект — негативное влияние на эффективность использования. Текущие активы, особенности оборота и рентабельности. Компромиссный (умеренный) подход отличается сдержанным стилем управления оборотным капиталом, при котором величина имеющихся активов поддерживается на оптимальном (адекватном) уровне для покрытия текущих операционных расходов компании.

К основным отличительным признакам данного полиса относятся: организация страховых резервов, стандартные условия расчета и перевозки ТМЦ, аккумулирование небольших финансовых средств и наличие среднего уровня краткосрочного кредита. Для данной стратегии характерен средний уровень риска и средняя доходность активов.

Агрессивный подход направлен на сокращение страховых резервов по различным категориям оборотных средств. Говоря о ликвидности, следует отметить, что в рамках данной стратегии, при обеспечении максимальной эффективности предприятия, выше вероятность возникновения дел о банкротстве.

Таким образом, правильно выбранная стратегия управления оборотными средствами может обеспечить компромисс между риском потери ликвидности и высокой рентабельностью (эффективностью) в производственно-коммерческой деятельности компании.

- Определение необходимой стоимости оборотных средств при хозяйственной деятельности.

Неоспоримое условие, выполнение которого способствует ритмичной и стабильной работе любого предприятия, выражается в том, что стоимость оборотных средств при производственной и коммерческой деятельности должна быть минимально достаточной.

Оптимальный уровень оборотных средств позволяет максимизировать прибыль компании при определенном уровне риска, что положительно сказывается на финансовом состоянии организации [7; 1].

- Оптимизация постоянной и переменной частей оборотных средств.

В процессе производственно-коммерческой деятельности предприятия сумма оборотных средств не фиксируется.

Это связано с тем, что некоторые отрасли и рыночные ниши имеют сезонный характер потребности в оборотных средствах.

Чаще всего такие события наблюдаются на предприятиях агропромышленного комплекса, закупки сырья происходят в определенные периоды, и в данный момент стоимость имеющихся активов значительно возрастает. Поэтому оптимизация постоянной и переменной частей оборотных средств существенно влияет на управление их оборачиваемостью и формирование источников денежных средств.

- Разработка системы мер по снижению риска потери ликвидности и защите платежеспособности организации.

Основные принципы этой методики должны включать следующие пункты:

– уменьшение суммы текущей кредиторской задолженности, что способствует возможной потере ликвидности.

– Снижение общей стоимости финансирования. При этом основной упор делается на использование такого источника состава текущих активов, как краткосрочная кредиторская задолженность.

– Управленческая политика компании должна быть направлена на стабильный рост рынка, а при его создании особое внимание следует уделять управлению оборотными средствами в общей финансовой стратегии предприятия.

- Повысить рентабельность оборотных средств.

При использовании различных элементов оборотных средств предприятия в его хозяйственной деятельности основным требованием, способствующим укреплению финансового положения, является получение необходимой прибыли.

Для этого некоторые предприятия направляют (инвестируют) временно освободившийся остаток денежных средств в портфель краткосрочных финансовых активов, что способствует получению дополнительных доходов и является одним из средств повышения высокой ликвидности активов.

- Определение возможных будущих потерь оборотных средств. В процессе хозяйственной деятельности элементы оборотных средств постоянно подвергаются различным рискам уменьшения и утраты (запасы ТМЦ подлежат естественному физическому уничтожению; увеличение дебиторской задолженности создает риск невозврата и оттока денежных средств; деньги имеют свойство обесцениваться в процессе инфляции и др.).

Исходя из вышеизложенного, на данном этапе установления действующей политики управления активами необходимо выявить все возможные риски и разработать меры по их минимизации.

- Создание и оптимизация источников финансирования оборотных средств.

Суть этого этапа заключается в определении основных критериев выбора источников финансирования имеющихся активов, а также последующей оптимизации их структуры с учетом продолжительности отдельных стадий финансово-производственного цикла.

Текущая политика управления активами находит свое отражение в системе финансовых стандартов, разработанной в бизнесе. Основные стандарты:

– норма собственных оборотных активов предприятия;

– система норм передачи основных видов оборотных средств и продолжительность операционного цикла в целом;

– система коэффициентов ликвидности оборотных средств;

– нормативный коэффициент оборотных средств по отдельным источникам финансирования [2].

Исходя из вышеизложенного, можно сделать вывод, что эффективная политика управления оборотным капиталом должна основываться на системном поэтапном подходе.

Литература:

- Бабич Т. Н., Бабенко И. В., Кузьбожев Э. Н. Планирование оборотных производственных активов предприятия / Т. Н. Бабич, И. В. Бабенко, Э. Н. Кузьбожев // Финансовый вестник: финансы, налоги, страхование, бухгалтерский учет. 2013 г. — № 8. — С. 3–9.

- Бланк И. А. Финансовый менеджмент: учебное пособие / И. А. Бланк — Москва: Финансы и статистика, 2012. — 656 с.

- Гидулян А. В. Кредитные инструменты для малого и среднего бизнеса / А. В. Гидулян // Банковское кредитование. 2014. — № 4. — С. 82–93.

- Казак А. Ю., Мармыгин М. С., Прокофьева Е. Н., Шатковская Е. Г., Солодова Е. Г., Сиколенко Е. Г. Деньги. Кредит. Банки: учебник для вузов/ Казак А. Ю. — Москва: Экономистъ, 2013, с. 228

- Синицкая Е. С. Управление оборотным капиталом: монография / Е. С. Синицкая — Москва: Лаборатория книги, 2012 г. — 154 с

- Солнцева Д. С. Управление оборотными средствами предприятий и совершенствование эффективности их использования: монография / Д. С. Солнцева — Москва: Лаборатория книги, 2013 г. — 128 с.

- Чурюмов О. О. Эффективность использования основных средств: монография / О. О. Чурюмов — Москва: Лаборатория книги, 2013 г. — 64 с.