В данной статье рассматривается практика применения подоходного налога в России, его механизмам исчисления. Приводятся определения основным понятиям, связанным с НДФЛ из законодательных источников. Дается оценка потенциалу развития подоходного налога, его проблемам и перспективам.

Ключевые слова : доходы физических лиц, налогоплательщик, НДФЛ, ставка НДФЛ, прогрессивное налогообложение.

The article explores the application of personal income tax, and its payment methods. The definitions of the main terms related to personal income tax from a Russian legislative lawmaking source and also the potential for the development of income tax, its problems and prospects.

Key words: personal income, taxpayer, personal income tax, personal income tax rates, progressive tax.

В современном мире, подоходный налог является одним из основных видов налогов в большинстве стран мира. Подоходный налог (налог на доходы физических лиц (сокр. НДФЛ)) взымается с полученных доходов физических лиц, представляя собой долю (процент) от общей суммы полученного дохода налогоплательщиком. Согласно Налоговому Кодексу Российской Федерации (далее — НК РФ) (пункты 1–2 статья 207) Налогоплательщиками налога на доходы физических лиц признаются физические лица, являющиеся налоговыми резидентами Российской Федерации, а также физические лица, получающие доходы от источников, в Российской Федерации, не являющиеся налоговыми резидентами Российской Федерации [1]. Объектом налогообложения, согласно статье 209 НК РФ, признается доход, полученный налогоплательщиками:

1) от источников в Российской Федерации и (или) от источников за пределами Российской Федерации — для физических лиц, являющихся налоговыми резидентами Российской Федерации;

2) от источников в Российской Федерации — для физических лиц, не являющихся налоговыми резидентами Российской Федерации. [2]

В определениях из НК РФ мы видим четкое разграничение налогоплательщиков на резидентов и нерезидентов. Очевидно, что при наличии данного разграничения, в дальнейшем при взаимодействии с НДФЛ у резидентов и нерезидентов будут различия и особенности. Статья 210 НК РФ гласит, что при определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной форма [3]. Налоговая база — это объект, с которого взымается налог, в нашем случае — доход. Действительно, налоговая база НДФЛ для резидентов и нерезидентов РФ будет единой — это их доход, различия уже будут проявляться на этапе расчета этого налога.

Основная налоговая ставка для резидентов РФ составляет 13 %, однако согласно Федеральному закон «О внесении изменений в часть вторую Налогового кодекса Российской Федерации в части налогообложения доходов физических лиц, превышающих 5 миллионов рублей за налоговый период» от 23.11.2020 N 372-ФЗ, ставка НДФЛ составит 15 % для доходов выше 5 млн. рублей [4], что в свою очередь является примером перехода на прогрессивной ставку налога, т. е. чем больше налогоплательщик зарабатывает, тем больше налогов, в процентом соотношении к доходам, он будет выплачивать в казну.

Для нерезидентов РФ, ставка НДФЛ будет равна 30 %.

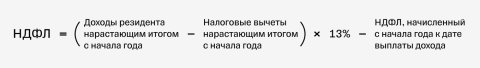

Рассчитать НДФЛ можно будет по следующей формуле:

В России данный вид налога появился относительно недавно, лишь в начале ХХ века, в период Первой мировой войны. Налог взымался лишь с тех, чей доход так или иначе превышал прожиточный минимум, который в то время приблизительно был равен 850 рублей в год [5]. С тех пор, особенно при Советской власти, ставка подоходного очень часто менялась, предпринимались даже попытки отмены этого налога на государственном уровне, однако это не увенчалось успехом, и кардинально налоговое законодательство поменялось лишь после развала Советского Союза. В 1992 году было принято законодательство, которое вводило подоходный налог в размере от 12 до 40 %, при этом налогоплательщики на МРОТ этим налогом не облагались. Еще одним значимым событием в сфере налогообложения стал 2001 год, когда был принят современный НК РФ, который впервые в истории установил пропорциональную систему налогообложения на государственном уровне, действовавший до 2021 года. Налогоплательщик, независимо от уровня дохода, обязывались выплачивать НДФЛ в размере 13 % от суммы доходов. Теперь же лица, получающие доход более 5 млн. рублей, облагаются НДФЛ по ставке 15 %.

Появление прогрессивного налога позволяет положительно оценить динамику развития налогового законодательства. Действительно, пропорциональное налогообложения было несправедливо в отношении слоев населения, чей доход не превышал МРОТ, так как разница в доходах различных слоев населения в РФ колоссальна. Александрова Ж. П. и Пшиченко Д. С. в работе указывают на необходимость установления необлагаемого НДФЛ минимума, который бы приравнивался к прожиточному минимуму. Нельзя не согласиться с этой позицией, так как именно налогоплательщики, с доходом равному прожиточному минимуму, категорически нуждаются в этих финансах [6].

Российское налоговое законодательство со временем изменяется, подстраиваясь под текущие реалии. Однако тенденции развития хоть и зачастую положительны, но не всегда предсказуемы, так как налоговое законодательство сильно зависит от ситуации как на международной арене, так и внутри страны. В связи с глобальными кризисами, сильно страдает рынок, основной источник налогов, что в свою очередь влечет дефицит товаров, падение реального дохода населения и высокую инфляцию. Однако, рано или поздно наступают благоприятные периоды для развития рынка. Отсутствие таких внешних факторов как кризис позволяет налоговой системе получать больший поток финансов, который будет возрастать пропорционально развитию рыночных отношений на территории страны. В данном случае правильно будет обеспечить грамотное исполнение социальной политики, перенаправляя освободившиеся финансы на благо населения, так как именно оно является основным фактором развития рынка. При наступлении благоприятных условий, целесообразно будет обратить внимание на зарубежный опыт. В Западной Европе, к примеру, ставка налога может принимать значения от 0 до 40 % и даже больше, в зависимости от дохода. Грамотное построение пропорциональной системы налогообложения с учетом западного опыта, могло бы принести в казну достаточное количество средств, которое при правильном распределении еще быстрее бы развивало экономику [7].

Таким образом, можно сделать вывод, что для развития налоговой политики в России, необходимо делать упор на прогрессивное налогообложение, введение различных льгот населению, к примеру принятие законодательно необлагаемого налогом дохода, хотя бы в размере прожиточного минимума, а также перенять опыт западных стран, учась на их ошибках и подстраивая их сильные стороны под текущие реалии нашего рынка.

Литература:

- «Налоговый кодекс Российской Федерации (часть вторая)" от 05.08.2000 N 117-ФЗ (ред. от 29.12.2022) (с изм. и доп., вступ. в силу с 01.01.2023). НК РФ Статья 207. Налогоплательщики [Электронный ресурс] // Режим доступа: http://www.consultant.ru/document/cons_doc_LAW_28165/c0d77f0e201172d5cd9978bf9dfa1ecd2ba4cf60/.

- «Налоговый кодекс Российской Федерации (часть вторая)" от 05.08.2000 N 117-ФЗ (ред. от 29.12.2022) (с изм. и доп., вступ. в силу с 01.01.2023). НК РФ Статья 209. Объект налогообложения. [Электронный ресурс] // Режим доступа: http://www.consultant.ru/document/cons_doc_LAW_28165/1f29c479b0dd23dc5c365b37ac580557586e6af4/

- «Налоговый кодекс Российской Федерации (часть вторая)" от 05.08.2000 N 117-ФЗ (ред. от 29.12.2022) (с изм. и доп., вступ. в силу с 01.01.2023). НК РФ Статья 210. Налоговая база. [Электронный ресурс] // Режим доступа: http://www.consultant.ru/document/cons_doc_LAW_28165/9b06776ae7a39546ad4e3ba04bebef14baabf8d2/

- Федеральный закон «О внесении изменений в часть вторую Налогового кодекса Российской Федерации в части налогообложения доходов физических лиц, превышающих 5 миллионов рублей за налоговый период» от 23.11.2020 N 372-ФЗ (последняя редакция) [Электронный ресурс] // Режим доступа: http://www.consultant.ru/document/cons_doc_LAW_368439/

- Сергей Тихонов. Тяжёлый путь подоходного налога. Эксперт (13 января 2014) [Электронный ресурс] // Режим доступа: https://expert.ru/2014/01/13/tyazhelyij-put-podohodnogo-naloga/

- Александрова Ж. П., Пшиченко Д.С, НДФЛ а России и зарубежных странах: сравнительный анализ / Ж. П. Александрова, Д. С. Пшиченко // Вестник современных исследований — 2018

- Ермакова Ю. С., Баладыга Э. Г., Совершенствование налогообложения доходов физических лиц в России / Ю. С. Ермакова, Э. Г. Баладыга // Экономика устойчивого развития. — 2020