Статья посвящена теоретическим аспектам дефиниции ипотечного кредитования, а также его роли в социально-экономической сфере жизни общества. Представлен анализ состояния и развития рынка ипотечного кредитования на современном этапе.

Ключевые слова: ипотека, ипотечное кредитование, ипотечный рынок, недвижимость, банковская система

Современное общество невозможно представить без ипотечного кредитования. Потребности человека, а также возникновение товарно-денежных отношений послужили толчком для зарождения ипотеки. Основы толкования термина «ипотека» были заложены ещё в Древней Греции, хоть и в то время ипотекой назывался столб (от греч. hypotheca — подпорка, подставка), который служил как предупреждение о том, что земельный участок, возле которого он установлен, находится под залогом, сущность же заключалась в имущественной ответственности должника перед своим кредитором. В результате прогресса и под воздействием различных факторов ипотека совершенствовалась и подстраивалась под особенности той или иной страны.

В современных условиях ипотечное кредитование является важным инструментом регулирования экономических и социальных процессов развития общества. Ипотечное кредитование способствует накоплению средств на рынке недвижимости и развитию строительной отрасли посредством активизации спроса, что в свою очередь, оказывает влияние на развитие промышленности, созданию новых рабочих мест, увеличению доходов населения. С точки зрения макроэкономики состояние ипотечного кредитования напрямую влияет на уровень жизни населения, функционирование организаций финансового сектора и строительные компании [5].

Таким образом, рост рынка ипотечного кредитования позволяет создавать условия для развития экономики в целом. Ипотечный кредит является одним из эффективных инструментов поддержки как сферы недвижимости, так и фондового рынка, банковской отрасли, строительного сектора.

Ипотечное кредитование воздействует не только на экономику страны в целом, но и на каждое домохозяйство в частности, путём стимулирования населения для приобретения жилья. Жилищный вопрос является чрезвычайно важным в жизни каждого человека, именно поэтому в соответствии с Указом Президента Российской Федерации от 7 мая 2018 года № 204 «О национальных целях и стратегических задачах развития Российской Федерации на период до 2024 года» Минстроем России разработан нацпроект «Жильё и городская среда», который включает в себя четыре федеральных проекта, один из которых Ипотека. Реализация данного проекта позволит обеспечить семьи со средним достатком доступным жильем.

Целью данной работы является исследование теоретических аспектов ипотечного кредитования на современном этапе.

Вопросы рынка ипотеки как части экономической системы государства исследуются такими авторами как Злодеева А. Е., Боровкова, В. А., Алексанян А. А., Миннеханова А. Ф. Теоретические аспекты ипотечного кредитования представлены в трудах Толстых И. А., Торосян Н. Д. Правовые основы регулирования ипотеки в Российской Федерации рассмотрены Чередниковой А. O., Гринько Е. А., Пономаревой Е. С.

Ипотека и ипотечное кредитование получили широкое распространение во всём мире, поэтому существует множество подходов к определению этих понятий, которые, казалось бы, обозначают одно и то же. На самом деле под ипотекой следует понимать залог недвижимого имущества, а ипотечное кредитование — это кредит, который выдается под этот залог. Однако некоторые авторы всё же рассматривают ипотеку как кредит, например, Петрова А. С. пишет, что «Ипотека — это кредит под залог недвижимости, на условиях срочности, платности, возвратности» [6], существование данного подхода обосновано тем, что ипотека без ипотечного кредита существовать не может. Большинство же авторов определяют ипотеку, как разновидность залога, как инструмент приобретения жилья в собственность. Следовательно, ипотека (залог) является гарантией возврата кредита, который берется для покупки недвижимого имущества, а ипотечное кредитование необходимо рассматривать как составную часть совокупности всех кредитных отношений, так как с одной стороны, ипотечный кредит — это способ решения многих социальных проблем, а, с другой стороны, это инструмент воздействия на экономику страны в целях борьбы с инфляцией.

В настоящее время большое воздействие на рынок ипотечного кредитования и на все экономические процессы, протекающие как в нашей стране, так и зарубежом, оказывает Covid-19. В условиях нестабильности деловая активность домохозяйств снижена, однако денежно-кредитная политика государства, а точнее ее смягчение и разработка антикризисных программ, таких как снижение кредитных ставок в рамках льготных госпрограмм, предоставление кредитных каникул, позволили ипотечному рынку поставить новые рекорды в 2020 г. Также своё влияние на ускорение темпов роста ипотечного портфеля кредитных организаций оказала тенденция к рассмотрению покупки недвижимого имущества как источника сбережения средств населения на фоне снижения ставок по вкладам и нестабильности экономической обстановки.

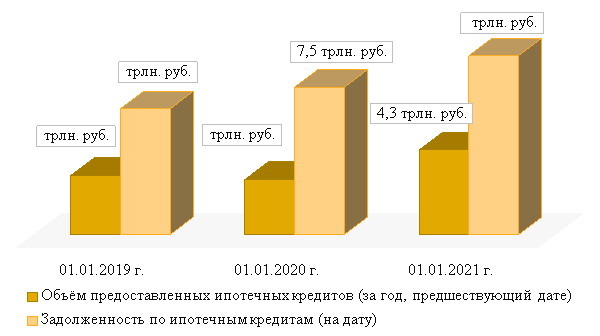

Для наиболее лучшего представления экономической ситуации, сложившейся на рынке ипотечного кредитования в период пандемии целесообразно рассмотреть объем предоставленных ипотечных кредитов в динамике (см рис.1). На протяжении всего периода с 2018 г. по 2021 г. наблюдается рост задолженности по ипотечным кредитам в общем на 2,7 трлн. руб. Прирост ипотечного портфеля составил 21 % за 2020 г. против 17 % за 2019 г. Объем выданных ипотечных кредитов также имеет положительную тенденцию за 2020 г., однако за 2019 г. наблюдалось несущественное снижение данного показателя. Это может быть связано с нестабильностью национальной валюты и незначительным увеличением кредитных ставок.

Рис. 1 Динамика количества предоставленных ипотечных кредитов в период с 2018 г. по 2020 г.

Источник: Итоги 2020-го и прогноз на 2021 год на рынке ипотеки: постковидная диета / «Эксперт РА». URL: https://raexpert.ru/researches/banks/ipoteka_2021/ (дата обращения: 02.04.2021 г.).

Стимулирование ипотеки при помощи льготных программ кредитования позволило нарастить ипотечный портфель кредитных организаций до 9,1 трлн. руб. на 01.01.2021 г., что говорит о эффективности мер, принимаемых государством в рамках развития рынка строительства и ипотеки.

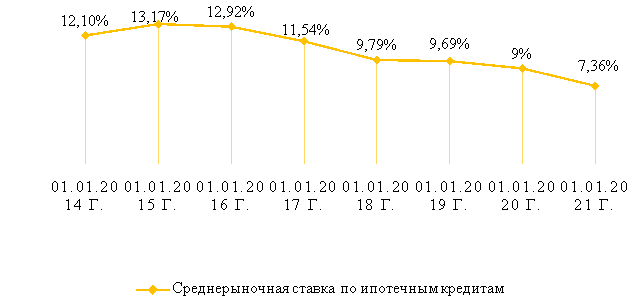

В 2020 года значимую поддержку рынку ипотечного кредитования оказала госпрограмма на покупку жилья в новостройках под 6,5 %, а средневзвешенная процентная ставка на рынке ипотечных услуг достигла исторического минимума в России и составила 7,36 % (см. рис. 2), что, несомненно, стимулировало спрос населения на покупку жилой недвижимости.

С 2015 года средняя ставка по ипотечным кредитам имеет тенденцию к снижению, за весь период она уменьшилась почти в 2 раза. Поэтому целесообразно говорить о том, что причиной этому послужило не только появление льготных программ кредитования в 2020 г., но и общее смягчение денежно-кредитной политики, проводимой государством и нацеленной на формирование комфортной городской среды и обеспечение большинства российских семей жильем.

Увеличение спроса на залоговые кредиты повлекло за собой рост цен на жилье, в частности на новостройки, которые были задействованы в рамках программ ипотечного кредитования с государственной поддержкой. Несмотря на эффективность мер, принимаемых государством, для стимулирования спроса на ипотечное кредитования и покупки недвижимости в рамках льготной госпрограммы на первичном рынке, доля кредитов для покупки «первички» увеличилась незначительно, что объясняется динамичным ростом ипотечного кредитования на рынке вторичного жилья и рефинансированием действующих кредитов за счёт снижения процентной ставки.

Рис. 2. Средневзвешенная ипотечная ставка в период с 2014 г. по 2020 г.

Источник: Итоги 2020-го и прогноз на 2021 год на рынке ипотеки: постковидная диета / «Эксперт РА». URL: https://raexpert.ru/researches/banks/ipoteka_2021/ (дата обращения: 02.04.2021 г.).

Проанализировав некоторые из характеристик ипотечного кредитования, можно сделать вывод о том, что эпидемиологическая обстановка, с одной стороны, является причиной финансовой нестабильности домохозяйств, так как в виду различных ограничений многие предприятия вынуждены приостановить свою деятельность на неопределенный период или же вовсе прекратить её, в следствие чего сотрудники лишаются работы и дохода. Снижение заработной платы влечёт за собой сокращение спроса на покупку недвижимости, а также влияет на возможность заёмщиков отвечать по своим обязательствам, что является негативным фактором для рынка ипотечного кредитования.

С другой же стороны, ослабление курса рубля, экономическая нестабильность увеличили инвестиционный спрос на недвижимость, используя её как средство сбережения. Также мероприятия по поддержке населения, такие как предоставление ипотечных каникул, которые позволяют перенести платёж, смягчили обстановку на рынке кредитования. Специальные программы с пониженной ставкой для широкого круга заемщиков, принятые государством, получили большое распространение и оказали существенную поддержку рынку.

На сегодняшний день рынок ипотечного кредитования в РФ находится в положении неопределенности как со стороны покупателей, так и со стороны застройщиков, что усложняет процесс прогнозирования состояния рынка в будущем. Господдержка, несомненно, оказала существенное положительное влияние на Российский ипотечный рынок посредством снижения процентных ставок.

Рынок ипотечного кредитования в РФ имеет много возможностей для дальнейшего развития и улучшения уровня жизни граждан. Необходимо осуществить поддержку рынка не только на макроэкономическом, но и на микроэкономическом уровне. Так инструментами, применимыми для поддержки и развития на макроуровне, можно отнести такие меры как совершенствование программ ипотечного кредитования с господдержкой, снижение ключевой ставки ЦБ РФ и др. На микроуровне необходимо упрощать процесс оформления банками ипотечного кредита. В комплексе эти мероприятия позволят ипотечному кредиту стать доступнее для населения с разным уровнем дохода.

Таким образом, не оказывая должную поддержку рынку ипотечного кредитования, его развитие не будет являться столь стремительным и эффективным как для государства, так и для его населения.

Литература:

- Об ипотеке (залоге недвижимости): федер. закон от 16.07.1998 N 102-ФЗ // Собрание законодательства РФ. — 1998. — № 2. — Ст. 25.

- Гриценко, М. А. Ипотечное кредитование: текущее состояние и перспективы развития в условиях эпидемии коронавируса / М. А. Гриценко, А. В. Дроздова // Экономика и бизнес: теория и практика. — 2020. — № 2(2). — С. 25–31.

- Добролежа, Е. В. Проблемы ипотечного кредитования в современной России / Е. В. Добролежа // Инновационные технологии в машиностроении, образовании и экономике. — 2018. — № 1–2 (7). — С. 121–124.

- Ибадлаева, Э. С. Состояние и перспективы развития рынка ипотечного кредитования в России / Э. С. Ибалдеева // Экономика, предпринимательство и право. — 2019. — № 1. — С. 67–77.

- Козлова, Д. В. Перспективы развития ипотечного кредитования в российских банках / Д. В. Козлова, Е. С. Никитина // Актуальные вопросы современной экономики. — 2020. — № 9. — С. 292–300.

- Петрова А. С. Ипотечное кредитование физических лиц // Вестник науки и образования. — № 10 (64). — Часть 1. — 2019 г. — с. 66–68

- Официальный сайт Банка России [сайт]. — Режим доступа: http://www.cbr.ru/statistics/bank_sector/mortgage/ (дата обращения: 01.03.2021).

- Официальный сайт Сбербанка России [сайт]. — Режим доступа: https://www.sberbank.ru/ru/person/credits/home/gos_2020 (дата обращения: 03.03.2021).