В данной статье рассматривается понятие стабильности коммерческого банка, критерии его устойчивости. Охарактеризованы риски, присущие центральному банку, обозначены основные виды финансовых рисков деятельности кредитных организаций. Проанализированы методы оценки банковских рисков, приведён порядок расчёта основных показателей статистического метода оценки рисков. Обозначена важность своевременного выявления угроз деятельности банка и эффективного их предотвращения с использованием комплекса различных методов анализа рисков.

Ключевые слова: банковский риск, устойчивость коммерческого банка, анализ финансовых рисков, оценка степени риска, качественный анализ рисков, количественные методы анализа рисков, расчётные показатели степени риска.

The article considers the concept of stability of a commercial bank, the criteria for its stability. The risks inherent in the central bank are characterized, the main types of financial risks of credit institutions are identified. The methods of bank risk assessment are analyzed, the procedure for calculating the main indicators of the statistical method of risk assessment is given. The importance of timely identification of threats to the bank's activities and their effective prevention using a set of different methods of risk analysis is outlined.

Keywords: banking risk, stability of a commercial bank, financial risk analysis, risk assessment, qualitative risk analysis, quantitative risk analysis methods, calculated risk indicators.

Банковский сектор в современном мире является одним из ведущих компонентов финансовой системы. По этой причине его стабильность и эффективность — это одно из ключевых условий полноценного и «здорового» развития экономики страны.

Различие между стабильностью и устойчивостью банка заключается в динамике. Стабильность — это своего рода постоянство, а устойчивость, как правило, рассматривается в разрезе позитивного движения, выражающего улучшение, прогресс.

Коммерческий банк может претендовать на устойчивость только тогда, когда его деятельность:

— демонстрирует положительную динамику;

— процесс развития становится непрерывным;

— расширяется экономическая и собственно финансовая деятельность банка;

— все элементы равновесно развиваются — как капитал, так и финансы, резервы и прибыль, в том числе за счёт экономии затрат;

— его деятельность расширяется не только в количественном измерении, но и происходит улучшение её качества;

— диверсифицируется инвестиционный портфель, снижаются различные экономические и финансовые риски;

— внутри отдельных элементов деятельности банка также достигается равновесие.

Банк, устойчивый в экономическом и финансовом отношении — это такой финансово-кредитный институт, который обладает стабильной и расширяющейся ресурсной базой, которая эффективно используется, что выражается в достижении качества активов, стабильности доходов, ликвидности и высокого уровня управления [1, с. 36].

В современных условиях уровень финансовых рисков постоянно растёт, и управление рисками становится одним из важнейших факторов обеспечения стабильности. Банковский риск, как правило, идентифицируют с финансовыми потерями банка.

Банковский риск — это опасность получения убытков в процессе осуществления операционной деятельности коммерческими банками, которая может быть выражена в потере прибыли, усилении неопределённости в связи с ухудшением экономической обстановки, падением платёжеспособности клиентов банка, ростом процентных ставок, необходимостью обеспечения обязательств кредитной организации [2, с. 2].

Центральный банк представляет собой первую ступень национальной банковской системы. Говоря о рисках деятельности центрального банка, следует отметить, что в отличие от коммерческих банков, основной целью которых является получение прибыли, задачи деятельности центрального банка заключаются в обеспечении устойчивости национальной денежной единицы; поддержании социальной стабильности и способствовании экономическому росту, а также развитию национальной банковской системы; эффективном и бесперебойном функционировании платёжной системы и обеспечении её взаимодействия с платёжными системами других стран [3, с. 76].

Таким образом, главным риском деятельности центрального банка следует считать не возможность понесения им финансовых потерь, а опасность недостижения поставленных перед ним целей и неисполнения или некачественного исполнения закреплённых за ним функций. В связи с этим эффективное исполнение центральным банком законодательно закреплённых за ним функций должно иметь приоритет над возможными финансовыми потерями самого банка.

Банковские риски можно подразделить на следующие:

— кредитный риск — это вероятность убытков банка из-за снижения платёжеспособности заёмщиков с активными кредитными линиями, что ведёт к ухудшению платёжной дисциплины;

— риск ликвидности — формирование дисбаланса между активной и пассивной частями баланса банка;

— валютный риск — вероятность потерь вследствие изменения курса валют, которыми оперирует банк;

— фондовый риск — возможность понесения убытков в связи с незапланированным изменением котировок ценных бумаг или других финансовых инструментов на фондовом рынке

— процентный риск — риск потери прибыли банка вследствие изменения процентных ставок [4, с. 2].

Кроме банковских рисков кредитной организации также угрожает снижение финансовой устойчивости в связи с ухудшением конкурентоспособности (возникновение рыночного риска), падение престижа банка (маркетинговый риск). В то же время в стране может измениться экономико-политическая и демографическая обстановка (так называемые внешние риски), а непосредственно в самой кредитной организации вследствие недостаточной квалификации специалистов возможно ухудшение уровня клиентского обслуживания (внутренний риск), также конкуренты могут разработать более привлекательные банковские продукты (продуктовый риск) [5, с. 365].

Для разных уровней банковской системы действие комплекса угроз происходит неоднозначно. Риски, генерируемые экономической и политической сферами, для коммерческих банков являются неизменными, в то же время центральный банк располагает определённым набором инструментов воздействия на возникающие угрозы в экономической сфере государства. Центральный банк по согласованию с правительством проводит денежно-кредитную политику с помощью таких инструментов, как установление учётной ставки, контроль уровня денежной массы, проведение валютных интервенций, а также осуществляет валютное регулирование и контроль. Таким образом, для первого уровня банковской системы объём нерегулируемых рисков снижается.

Важное значение имеет анализ рисков, который на практике позволяет повысить информативность управленческих решений.

Для оценки степени риска применяют методы качественного и количественного анализа.

Качественный анализ представляет собой анализ источников и возможных зон риска, определяемых его факторами. В связи с этим качественный анализ основывается на определении факторов, присущих каждому конкретному виду банковских рисков.

Цель количественного анализа риска заключается в формализации степени риска, то есть в его количественном определении [6, с. 25].

Процесс количественного анализа можно представить в виде следующих этапов:

— определение параметров оценки степени риска;

— оценка пороговых значений для каждого вида банковских рисков;

— расчёт фактической степени риска с использованием специальных методов;

— определение возможности увеличения или снижения риска для банка в предстоящем периоде.

В качестве показателей оценки степени риска могут использоваться:

— коэффициенты;

— прогнозируемый размер потерь;

— показатели по различным портфелям банка (портфель активов, кредитный портфель, портфель депозитных ресурсов, инвестиционный, торговый портфели и пр.).

Среди основных методов оценки банковских рисков можно выделить следующие: метод экспертных оценок, аналитический и статистический методы.

Метод экспертных оценок. Базируется на основе изучения оценок экспертов и предполагает формирование обобщающей оценки. Данный метод включает: рейтинговую оценку кредитоспособности клиентов банка, метод соблюдения установленных нормативных требований, расчёт уровня риска по кредитному портфелю банка и оценка объёма требуемого резерва на покрытие возможных потерь от кредитных рисков; классификацию кредитов в зависимости от степени риска.

В рамках аналитического метода проводится анализ зон риска с определением оптимального уровня риска для каждого вида операций банка и их совокупности в целом. Можно выделить следующие подвиды:

1) частный метод — применяется для расчёта специфических банковских рисков, контроля за каждой совершаемой операцией, расчёта комплексного риска и включает в себя:

— оценку частного риска, то есть уровня потерь по отдельно взятой операции банка согласно степени риска;

— сопоставление фактического объёма потерь с прогнозным в соответствии с нормативными документами;

— определение фактических зон риска для конкретного банка по каждой операции;

— установление предельно допустимого размера риска по отдельно взятой операции банка;

2) комплексный метод — заключается в агрегированной оценке риска по кредитной организации в целом.

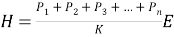

Основная цель управления рисковыми операциями банка — оценка степени допустимости и оправданности того или иного вида риска и принятие решения. Эффективным является установление предела допустимости совокупного размера риска банка для определения нормативного уровня отчислений из прибыли в резервный фонд и фонд риска. Общий размер риска, отражающий максимально возможную степень риска банка за определенный период, можно вычислить по формуле:

где

Базис экономико-статистических методов оценки риска заключается в определении вероятности возникновения потерь на основе статистических данных предыдущего периода и установлении области (зоны) риска, коэффициента риска, в результате чего формируется прогноз на предстоящий период.

Преимущество статистических методов заключается в возможности анализа и оценки различных вариантов развития событий и учёта разнообразных факторов риска в пределах одного подхода.

К главному недостатку данных методов можно отнести необходимость применения вероятностных характеристик.

Среди основных расчётных показателей данного метода оценки риска можно выделить следующие:

1) уровень финансового риска — рассчитывается как произведение вероятности наступления рискового события на размер возможных финансовых потерь в случае его наступления:

где УР — уровень риска; p — вероятность наступления рискового события; ВП — величина потерь при реализации данного риска.

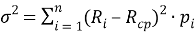

2) дисперсия — это степень колеблемости исследуемого показателя (в данном случае — ожидаемого дохода от осуществления финансовой операции) по отношению к его средней величине. Чем колебания больше, тем выше степень риска.

Расчёт дисперсии производится по следующей формуле:

где

Чем меньше величина дисперсии, тем меньше разброс доходности проекта в зависимости от состояния среды, а значит, меньше и риск.

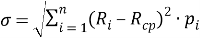

3) среднеквадратическое (стандартное) отклонение — один из наиболее распространённых при оценке уровня индивидуального финансового риска, также, как и дисперсия, определяющий степень абсолютной колеблемости и построенный на её основе. Определяется по следующей формуле:

где среднеквадратическое (стандартное) отклонение.

Чем меньше величина среднеквадратического отклонения, тем меньше рискованность данного проекта.

4) коэффициент вариации — с его помощью рассчитывается уровень риска, если показатели среднего прогнозируемого дохода от осуществления финансовых операций различаются между собой. Коэффициент вариации рассчитывают по следующей формуле:

где

Чем меньше величина коэффициента вариации, тем менее рискованным является проект.

5) бета-коэффициент позволяет оценить индивидуальный или портфельный систематический финансовый риск по отношению к уровню риска финансового рынка в целом. Этот показатель используется обычно для оценки рисков инвестирования в отдельные ценные бумаги. Расчёт данного коэффициента осуществляется по формуле:

где

Уровень финансового риска отдельных ценных бумаг определяется с помощью значений бета-коэффициентов:

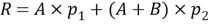

Метод оценки вероятности ожидаемого ущерба состоит в том, что степень риска (R) определяется как произведение ожидаемого ущерба на вероятность того, что этот ущерб произойдёт. Наиболее приемлемым является решение с минимальным размером рассчитанного показателя. Данный метод выражается формулой:

где A и B — ущерб при принятии различных решений;

Метод «Дерево решений», как правило, применяется для анализа рисков событий, имеющих обозримое или разумное число вариантов развития. Метод основан на графическом построении вариантов решений и используется тогда, когда решение принимается поэтапно или когда с переходом от одного варианта решения к другому меняются вероятности. Данный метод позволяет наглядно представить логическую структуру принятия решений. К недостаткам метода можно отнести его трудоёмкость и отсутствие учёта влияния факторов внешней среды.

Таким образом, знания о причине возникновения того или иного риска позволят специалистам кредитных организаций своевременно выявлять слабые места, воздействуя на которые можно предотвращать или сокращать влияние угроз деятельности банка, применяя разнообразные методы и способы оценки каждого конкретного финансового риска. Управление рисками является одной из основных задач в процессе операционной деятельности кредитной организации. Оптимизация управления рисками позволит экономить ресурсы, направляемые на риск-менеджмент, а также улучшить и повысить эффективность управления в целом.

Литература:

- Устойчивость банковской системы и развитие банковской политики: монография / Под ред. О. И. Лаврушина. — М.: КНОРУС, 2014. — 280 с.

- Мельник Д. Ю. Экономическая безопасность банковской системы: теоретические и практические аспекты // Интернет-журнал «НАУКОВЕДЕНИЕ». — 2017. — № 5. — С. 1–7.

- Антонюк И. О. Риски деятельности Банка России и угрозы экономической безопасности государства // Вестник Военного университета. — 2011. — № 1(25). — С. 75–80.

- Бобыль В. В. Финансовые риски банка: классификация, оценка, управление. Современный взгляд на проблемы экономики и менеджмента // Сборник научных трудов по итогам международной научно-практической конференции. — Уфа, 2014. — С. 1–11.

- Погребенко И. Н. Основные направления и пути обеспечения экономической безопасности деятельности коммерческих банков // Бизнес в законе. — 2012. — № 2. — С. 365–367.

- Лаврушина О. И. Банковские риски: учебное пособие / О. И. Лаврушина, Н. И. Валенцева. — М.: КНОРУС, 2007. — 232 с.

- Статистический анализ финансовых рисков: учебно-методическое пособие / Сост. В. Е. Балабаев. — Ярославль: ЯрГУ, 2015. — 60 с.