В статье рассмотрен и проанализирован рынок кредитования физических лиц в Российской Федерации, прослежена динамика изменения показателей ипотечного и потребительского кредитования в период пандемии, на основании проведенного анализа сделаны выводы по развитию сегмента финансового рынка.

Ключевые слова: задолженность, ипотечный кредит, пандемия, потребительский кредит.

Розничный сегмент банковского кредитования претерпевает серьезные трансформации ввиду общесистемных изменений экономического пространства, вызванных пандемией. В период самоизоляции поведение потребителей заметно изменилось — преобладающее значение стали занимать онлайн-каналы предоставления кредитных услуг. В этой связи пандемия коронавируса стала ускорителем цифровой трансформации банковских продуктов и клиентского сервиса.

Кредитование населения оказывает влияние на экономический рост и потребительский спрос. Стимулирование потребительского кредитования увеличивает покупательскую способность населения и, как следствие, оказывает положительное влияние на экономику страны в целом. В этой связи следует рассмотреть кредитование физических лиц с двух сторон, различающихся главным образом своими целями, а именно ипотечного и потребительского кредитования [3].

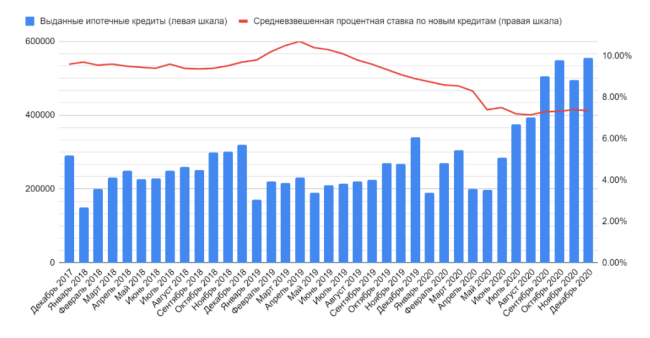

Несмотря на наступление пандемии COVID-19, рынок ипотечного кредитования стал одним из немногих рынков, выросших на фоне остальных отраслей национальной экономики. Главным фактором, ответственным за рост показателей в первом полугодии 2020 г., стало введение новой программы государственной поддержки, регламентирующей создание льготной ставки на ипотечное кредитование при покупке недвижимости в новостройках под 6,5 % годовых. Наблюдалось и общее снижение ставок вследствие перехода ЦБ РФ к мягкой денежно-кредитной политике. В итоге количество выданных кредитов достигло своего исторического максимума, в то время как процентные ставки по ипотечным кредитам пробили рекордный минимум [3]. Эффект государственных стимулирующих программ на рост ипотечного рынка можно увидеть на рисунке 1.

Рис. 1. Влияние государственных программ поддержки на рост ипотечного рынка

В апреле 2020 года наблюдался небольшой спад объемов выдаваемых ипотечных ссуд, что было связано с принятыми мерами борьбы с пандемией: самоизоляцией, закрытием МФЦ и отделений банков. Однако ситуация начала быстро меняться в противоположную сторону уже в мае, благодаря реализации новой программы государственной поддержки. В целом в первом полугодии 2020 г. было выдано более 600 тыс. кредитов на сумму свыше 1,44 трлн рублей. Относительно предыдущего 2019 г. прирост составил 4,4 % в количественном и 13,9 % в денежном эквиваленте. Так рынок ипотечного кредитования оказал огромное влияние на состояние банковского сектора и всей национальной экономики в целом, значительно увеличив объем располагаемых свободных средств у населения и доказав, что ипотечное кредитование сегодня является ключевой группой банковских продуктов [1].

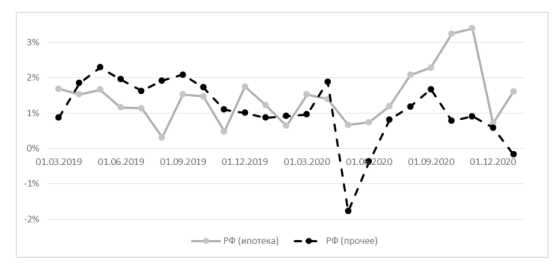

Анализируя влияние пандемии Covid-19 на сферу кредитования физических лиц в разрезе сопоставления тенденций в потребительском и ипотечном секторах, задолженность физических лиц имеет устойчивую тенденцию к повышению (таблица 1). Однако темпы прироста задолженности (рисунок 1) проявляются по-разному. Различия особенно видны во втором квартале в период действия основных карантинных ограничений. Темпы прироста ипотеки относительно стабильны и находятся в пределах 0,5–2 % до осени 2020 г., далее наблюдается существенное увеличение активности заемщиков. В отличие от ипотеки, темпы прироста по прочим кредитам имеют понижательную тенденцию с мая 2019 г. По итогам апреля задолженность по потребительским кредитам сократилась (отрицательные темпы прироста), задолженность вернулась к росту только по итогам июня, темпы прироста вышли на уровень первого квартала 2020 г, однако в дальнейшем наблюдается продолжение курса на снижение темпов прироста задолженности.

Анализируя объем просроченной задолженности в процентах от общей суммы, можно отметить, что данный показатель коррелирует с динамикой уровня доходов населения. Рост доли просроченной задолженности демонстрирует увеличение рисков для банковской системы в целом.

Таблица 1

Задолженность по кредитам, предоставленным физическим лицам-резидентам, млн. руб.

|

01.04.19 |

01.07.19 |

01.10.19 |

01.01.20 |

01.04.20 |

01.07.20 |

01.10.20 |

01.01.21 |

|

|

Задолженность по кредитам, предоставленным физическим лицам-резидентам |

15449317 |

16242106 |

17016514 |

17564174 |

18217280 |

18281562 |

19282390 |

19923051 |

|

Ипотека |

6733459 |

7003879 |

7238068 |

7491513 |

7761626 |

7966082 |

8587251 |

9086290 |

|

Потребительское кредитование |

8715858 |

9238227 |

9778446 |

10072661 |

10455654 |

10315480 |

10695139 |

10836761 |

Рис. 2. Изменение величины задолженности по кредитам, предоставленным физическим лицам, % (по отношению к предыдущему месяцу)

В течение 2019 г. данный показатель имел устойчивую тенденцию к снижению, что особенно видно в сфере потребительского кредитования, поскольку процент просроченных ипотечных кредитов достаточно мал и стабилен в силу причин, озвученных выше. Однако в 2020 г. наблюдается различная динамика в сферах ипотечного и потребительского кредитования. Процент просроченной задолженности по ипотеке сохраняет стабильно невысокую величину, тогда как в потребительском кредитовании явно намечен разворот тенденции в сторону увеличения данного показателя [1]. Данный факт является свидетельством снижения благосостояния населения.

Таблица 2

Просроченная задолженность по кредитам, предоставленным физическим лицам, % от общей задолженности

|

01.04.19 |

01.07.19 |

01.10.19 |

01.01.20 |

01.04.20 |

01.07.20 |

01.10.20 |

01.01.21 |

|

|

Просроченная задолженность по кредитам, предоставленным физическим лицам |

4,89 |

4,68 |

4,45 |

4,16 |

4,33 |

4,43 |

4,41 |

4,46 |

|

Ипотека |

1,08 |

1,04 |

1,01 |

0,97 |

0,97 |

0,94 |

0,91 |

0,85 |

|

Потребительское кредитование |

7,83 |

7,44 |

6,99 |

6,53 |

6,83 |

7,12 |

7,21 |

7,48 |

В апреле 2020 г. количество клиентов, задержавших хотя бы одну выплату по ипотечному кредиту, выросло. На рисунке 3 отображены показатели вплоть до января 2018 года, когда показатель был на уровне 2 %. Это демонстрирует скорее высокий уровень адаптивности банков к изменениям общей экономической ситуации в стране, включая условия выдачи ипотечных кредитов.

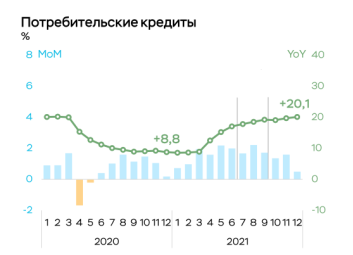

Изучая динамику потребительского кредитования за 2020–2021 гг., можно наблюдать спад в период начала локдауна (апрель-май), затем постепенный рост (рисунок 4).

Рис. 3. Доля просроченной задолженности по розничным кредитам, % от общей задолженности

На начало текущего года потребительские кредиты также росли более активно по сравнению с январем (+1,1 % с корректировкой на продажи и списания, в январе +0,7 %), что, скорее всего, обусловлено возросшим потребительским спросом на импортные товары (в том числе на бытовую технику, автомобили) на фоне ожиданий снижения доступности этих товаров из‑за введенных санкций, ухода некоторых иностранных компаний с рынка и ослабления рубля [4]. Рост кредитования в феврале и начале марта продолжился, но это, вероятно, связано с использованием ранее одобренных кредитных лимитов.

Рис. 4. Динамика объемов потребительского кредитования за 2020–2021 гг.

Таким образом, все сегменты кредитования стали показывать высокие темпы роста в 2021 году, когда население адаптировалось к новой ситуации в стране. Основными факторами роста при этом оказались низкие процентные ставки, увеличение среднего чека кредита в связи с повышением цен и смягчение требований к заемщикам. Во всех сегментах розничных кредитов выросла доля выдач заемщикам с высокой долговой нагрузкой. Помимо этого, в связи с высокой инфляцией и низким темпом роста доходов населения наблюдалось существенное увеличение среднего срока кредитов физических лиц.

Важно отметить, что существуют некоторые различия во влиянии пандемии на ипотечное и потребительское кредитование: в первом последствия не столь ощутимы, как во втором, поскольку темпы роста задолженности замедлились в меньшей степени. Смягчения эффекта пандемии Covid-19 удалось достичь во многом благодаря мерам поддержки ипотечного кредитования со стороны государства, а также ввиду меньших рисков этого вида кредитования. Обобщающий вывод данных тенденций в сфере кредитования физических лиц состоит в негативных ожиданиях людей относительно перспектив восстановления финансовой стабильности, фактическом снижении доходов населения [2] и возросших рисках в банковской системе.

Литература:

- Конягина М. Н. Рынок ипотечного кредитования России в период пандемии COVID-19 // Вестник Академии знаний. 2021. № 4 (45). URL: https://cyberleninka.ru/article/n/rynok-ipotechnogo-kreditovaniya-rossii-v-period-pandemii-covid-19.

- Разумовская Е. А. Влияние новой коронавирусной инфекции COVID-19 на финансовое и потребительское поведение населения РФ / Е. А. Разумовская, Д. Ю. Разумовский // Финансы и кредит. — 2020. — Т. 26, вып. 10 (октябрь). — С. 2252–2267.

- Разумовская Е. А., Трофименко Л. А., Соколов А. П. Влияние пандемии COVID-19 на сферу кредитования физических лиц в Российской Федерации // Журнал прикладных исследований. 2021. № 2. URL: https://cyberleninka.ru/article/n/vliyanie-pandemii-covid-19-na-sferu-kreditovaniya-fizicheskih-lits-v-rossiyskoy-federatsii.

- Официальный сайт Центрального банка РФ [Электронный ресурс] — Режим доступа: http://www.cbr.ru/statistics/?Prtid=sors