Целью данной работы является анализ малого и среднего бизнеса в России, с рассмотрением основных проблем их кредитования, а также способы решения данных проблем.

Актуальность данной темы обусловлена тем, что малый и средний бизнес играет большую роль в развитии экономики страны, а что бы прогрессировать предприятиям необходимы денежные средства, поэтому получение кредитов так необходимо нынешним предпринимателям, как и понимание особенностей кредитования в России.

Ключевые слова: малый и средний бизнес, экономика, проблемы МСБ, решение.

Значительное место в экономике России занимает банковское кредитование, которое предоставляет организациям возможность задействовать как можно больше заемных ресурсов для расширения производства и обращения продукции. Кредиты, предоставляемые банками, являются инвестициями, которые так необходимы при постоянном производстве, а также это помогает укреплению экономического потенциала домохозяйств и способно занять основное место в объеме банковских операций, приносящий доход. При этом всем, имея значительные положительные качества, кредитование бизнеса в экономике России не реализовало их в полной мере.

Кредитные договорные отношения между банков и заёмщиками имеют ряд проблем свойственных нынешней экономической ситуации в России. В связи с тем, что есть проблемы в кредитовании малого и среднего бизнеса, необходимо корректировать кредитную политику банка или искать иные способы для регулирования их деятельности со стороны ЦБ, которые устроят всех участников договорных кредитных отношений. Малый и средний бизнес тесно связанны с любой процветающей экономической системой, без которой обществу и микроэкономике в целом сложно будет полноценно развиваться. Но даже сейчас есть проблемы в малом и среднем бизнесе, которые не решены в Росси.

В нынешнее время основная часть населения России, каким-то образом косвенно или прямо учувствует в деятельности малого и среднего бизнеса (МСБ). Так, число предприятий МСБ составило по итогам по итогам 2022 года 962 млн., где занято примерно 15,4 млн. человек.

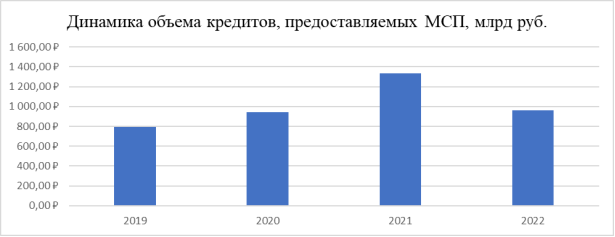

Рис. 1. Анализ динамики предоставленных кредитов МСП

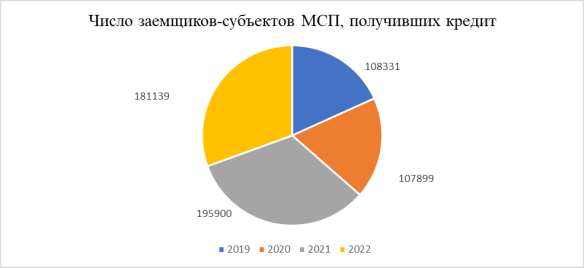

Число субъектов МСП (Рисунок 2), получивших кредит, составило 181 139 млн., что на 7,53 % уменьшилось, чем в предыдущем году (2021).

Рис. 2. Анализ заёмщиков — субъектов МСП, получивших кредит

Прежде чем взять кредит предприниматель столкнётся со сложностями, потому что банку нужны веские аргументы для кредитования, в связи с тем, что всё ещё есть недоверие к малому и среднему бизнесу. Вместе с тем, банк старается минимизировать риски потерь в случае, если бизнес заёмщика «прогорит». Банки пытаются наладить взаимоотношения с некрупными заёмщиками, ведь они стимулирую экономику к развитию. В силу сложностей с официальными банками кредитополучатели часто ищут иные способы решения проблем. Положительным моментом является то, что за последние несколько лет прослеживается положительная тенденция в увеличении объёмов кредитования. Необходимость в кредитах у владельцев малого и среднего бизнеса возросла на 2 % за последние несколько лет.

Основные проблемы кредитования в Российской Федерации:

1. Сложная процедура получения кредита: для получения кредита бизнесмен должен отвечать строгим правилам: во — первых, это возраст от 23 лет, во — вторых, период управления бизнесом не менее 1 год. На ряду с этим основная часть региональных фондов выделяет не более 300 000 рублей, что достаточно мало для любого бизнеса. Это привело к тому, что, малый и средний бизнес стал реже практиковать кредитование — в нынешнее время только 30 % отечественных предпринимателей при бегаю к этому.

2. Кредитование нового предприятия: данный тип бизнеса в банках называют «старт — ап» т. к. нет данных о деятельности будущего клиента, значит банку нечего анализировать, в связи с чем приходится рассматривать показатели прошлых лет и риски данной деятельности (в зависимости от идеи кредитополучателя). Поскольку банк принимает большую часть рисков со стороны финансов, он предлагает будущим предпринимателям оформлять кредит на владельца (физическое лицо), таким образом, кредит может считаться потребительским. Для его погашения в случае, если бизнес прогорит денежные средства будут изыматься из оборота, а затем обналичиваться.

3. Отсутствие качественно проработанного и готового бизнес-плана: во-первых, бизнесмен должен изучить рынок и понять, сможет ли он там осуществлять свою деятельность продолжительное время, а также в будущем развиваться в выбранном сегменте, следовательно, трезво оценивать свои возможности и перспективы развития. Во-вторых, составляя реалистичный бизнес-план, будущей владелец бизнеса должен чётко понимать, для чего ему нужны эти деньги, и умело презентовать свой план, иначе банк откажет в кредитовании. В-третьих, предприниматель, приходя в банк за кредитом, должен уже иметь расчётный счет, а также иметь общее представление о ведении бухгалтерской отчётности, иначе, опять же, банк может отказать в кредите из-за неуверенности в предпринимателе. Вследствие чего банк отдаст предпочтение более дисциплинированному и более грамотному предпринимателю, чем незрелому новичку, не внушающему доверия, для вкладывания в его бизнес средств.

4. Заёмщики имеют нестабильное финансовое положение: под нестабильным финансовым положением понимается отсутствие регулярного дохода и неустойчивое положение на рынке, в следствие чего появляется неуверенность в платёжеспособности будущего бизнесмена. Стоит отметить, что, если предприятие уклоняется от уплаты налогов, тем самым не все свои выплаты проводя по расчётному счёту, у банка снижается лимит кредитования, или же вовсе предприниматель получает отказ от банка.

Перейдем к решениям данных проблем:

Так решением первой проблемы может стать необходимость увеличить работу по развитию микрозаймов небанковскими кредитными организациями. Это расширит доступ к заемным средствам той части населения, которой по каким-либо причинам ограничен доступ к банковским услугам (удаленность населенного пункта, отсутствие кредитной истории, размер предприятия). В тоже время выдача займов будет стимулировать развитие малого и среднего бизнеса, а также микрофинансовые организации расширят законопослушную и добросовестную банковскую клиентуру.

Решением второй проблемы может являться реализация поддержки малого и среднего бизнеса, который задействован в приоритетных направлениях и начинающих предпринимателей за счет льготных условий кредитования .

Так, решением третьей проблемы может быть создание государством специальных программ (лекций, тренингов, форумов), способствующих повышению экономической грамотности предпринимателе.

Последняя проблема может решиться через помощь со стороны государства финансовым институтам, которые в будущем способны стать платёжеспособными поручителями для субъектов МСП. Так, Центробанк и Министерство финансов предлагают новый способ выдачи кредитов предпринимателям малого и среднего бизнеса. На данный момент тестируется новая программа, участники которой смогут онлайн(автоматически) проходить проверку кредитоспособности. Этой программе будет необходима информация о выручке, данные об операциях на счету, а также данные контрагентов. Материалы с электронной кассы помогут проанализировать степень доходности в реальном времен, чтобы понять, насколько хорошо идёт бизнес у конкретного лица. Таким образом все эти данные помогут упростить работу банка и быстро принять аргументированное решение. Согласно прогнозам экспертов, этот механизм расшевелит процедуру кредитования.

Подводя итог, можно сказать, что малый и средний бизнес не в силах развиваться в связи с тем, что он не обладает достаточным количеством ресурсов, то есть необходимой финансовой поддержкой. Данная проблема обусловлена тем, что большинство банков не хотят кредитовать такой бизнес из-за неуверенности в нем, а если и дают согласие, то под большие процентные ставки, выплату которых большинство предпринимателей не могут себе позволить. Когда хотя бы часть из проблем кредитования предпринимательства будет решена, со временем малый и средний бизнес сможет стабильно развиваться, что поможет экономике страны стать более стабильной и ускорит ее развитие.

Литература:

- Архив студенческих работ — Текст: электронный // Проблемы и пути совершенствования кредитования юридических лиц в условиях современной экономики России. — URL: https://vuzlit.com/192789/problemy_puti_sovershenstvovaniya_kreditovaniya_yuridicheskih_usloviyah_sovremennoy_ekonomiki_rossii?ysclid=ledvmu4kxv912437413

- Банк Росси — Текст: электронный // Сведения о размещенных и привлеченных средствах. — URL: https://cbr.ru/statistics/bank_sector/sors/#a_112227

- Банки Сегодня — Текст: электронный // Кредитование малого и среднего бизнеса в РФ: проблемы, решения и перспективы. В Звонорёв. — URL: https://bankstoday-net.turbopages.org/bankstoday.net/s/last-articles/kreditovanie-malogo-i-srednego-biznesa-v-rf-problemy-resheniya-i-perspektivy

- Бизнес прост — Текст: электронный // Современные проблемы кредитования бизнеса. — URL: https://biznes-prost.ru/sovremennye-problemy-kreditovaniya-biznesa.html

- Измайлов, Р. А. Актуальные проблемы кредитования малого и среднего бизнеса в России / Р. А. Измайлов. — Текст: электронный // Молодой ученый. — 2021. — № 5 (347). — С. 258–260. — URL: https://moluch.ru/archive/347/78166/ (дата обращения: 21.02.2023).