В статье рассмотрены теоретические аспекты анализа денежных потоков, рассмотрены основные источники информации для анализа, дана характеристика трех методов анализа денежных потоков: прямого, косвенного, и коэффициентного. По итогам проделанной работы сделан вывод о целесообразности комплексного использования методов при анализе.

Ключевые слова: бухгалтерский учёт, анализ, денежные потоки, движение денежных средств

Вопросы учёта и анализа денежных потоков не теряют актуальности, в связи с тем, что все аспекты финансово-экономической деятельности коммерческих организаций связаны с движением денежных средств. Правильно сформированная система учёта денежных потоков позволяет не только иметь достоверное представление о финансовом здоровье компании, но и способствует принятию обоснованных управленческих решений.

Анализ движения денежных средств, в свою очередь, помогает в снижении издержек, обеспечении устойчивого финансового положения компании, и повышении эффективности деятельности.

Для проведения анализа денежных потоков необходимо понимать сущность, содержание и виды денежных потоков, цели анализа, и инструменты его осуществления.

Прежде всего, определимся с понятием денежных потоков. Для этого обратимся к нормативно-правовым актам, устанавливающим порядок формирования отчета о движении денежных средств. В Положении по бухгалтерскому учёту 23 «Отчет о движении денежных средств» денежными потоками называют платежи организации и поступления в организацию денежных средств и денежных эквивалентов [7]. Международный стандарт финансовой отчетности (IAS) 7, определяет денежные потоки как притоки и оттоки денежных средств и их эквивалентов [4].

Как в отечественном, так и в международном стандарте денежные потоки рассматриваются в разрезе операционной, инвестиционной, и финансовой деятельности, что позволяет оценить движение денежных средств более детально.

Основой анализа является его цель, позволяющая четко определить направление работы и желаемый результат. Рассмотрим возможные цели анализа денежных потоков. Данный вопрос затрагивается в работах К. Т. Пайтаевой и А. Ю. Ашаганова [6], С. С. Морозкиной и А. В. Рыкало [5], А. И. Аджиевой и Ф.У-А. Байрамуковой [1]. Обобщая информацию, представленную в данных исследованиях, мы можем сказать, что анализ денежных потоков может проводиться с целью оценки финансовой устойчивости, достаточности денежных средств, ликвидности предприятия, а также в целях контроля и управления денежными потоками.

Главным источником необходимой для анализа информации является отчет о движении денежных средств. Согласно Российским стандартам бухгалтерского учета отчет о движении денежных средств составляется прямым методом, посредством отражения информации об основных видах валовых денежных поступлений и выплат. В соответствии с Международными стандартами финансовой отчетности, также используемыми рядом организаций в России, отчет о движении денежных средств может составляться как прямым, так и косвенным методом. Косвенный метод предполагает корректировку прибыли или убытка с учетом влияния операций неденежного характера. В отдельных случаях, в качестве дополнительных источников информации для анализа может использоваться бухгалтерская отчетность и пояснения к бухгалтерской отчетности. [8]

На сегодняшний день единая методика анализа денежных потоков отсутствует. Рассматривая методики, представленные в работах А. Д. Бурыкина и А. Ю. Тарасовой [3], К. Т. Пайтаевой и А. Ю. Ашганова [6], Ю. С. Холоповой [9], и З. Р. Бакаевой [2], мы можем сказать, что на сегодняшний день традиционно используются три метода анализа денежных потоков: прямой, косвенный, и коэффициентный.

Прямой метод предполагает расчет показателей абсолютных отклонений, темпов роста и прироста, удельного веса положительных, отрицательных, и чистых денежных потоков. В случае с прямым методом происходит анализ выручки, валовых и чистых потоков по видам деятельности. Использование прямого метода особенно эффективно в случае, если необходимо построить краткосрочный финансовый план.

Косвенный метод предполагает корректировку чистой прибыли или убытка на сумму неденежных операций, и операций, которые связаны с выходом долгосрочных активов. Данный способ базируется на изучении отчета о финансовых результатах «снизу вверх». В таком случае происходит анализ взаимосвязи прибыли, изменениями капитала, и денежными потоками. Использование косвенного метода в большей степени подходит для долгосрочного финансового планирования.

Следует отметить, что прямой метод в большей степени представляет интерес для кредитных организаций, так как позволяет оценить ликвидность компании, в то время как косвенный метод в большей степени подходит для анализа, благодаря возможности более глубоко изучить соотношение прибыли с движением денежных средств. Таким образом, можно сказать, что в процессе анализа прямой и косвенный методы дополняют друг друга, и позволяют увидеть более полную картину.

В качестве метода, дополняющего прямой и косвенный, выступает коэффициентный анализ. Этот инструмент помогает оценить рациональность использования денежных средств, и их достаточность.

Показатели, рассчитываемые при применении коэффициентного анализа, позволяют проанализировать эффективность управления денежными средствами, оценить эффективность инвестиций, а также изучить отклонения реальных и планируемых денежных потоков.

В связи с тем, что перечень коэффициентов, которые могут использоваться для анализа денежных потоков достаточно широк, мы рассмотрим лишь некоторые из них.

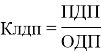

Так, например, для оценки ликвидности может использоваться коэффициент ликвидности денежных потоков.

где: ПДП — положительный денежный поток за период;

ОДП — отрицательный денежный поток за период.

Данный показатель позволяет оценить, насколько интенсивно генерируется денежный капитал.

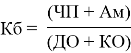

Важным показателем, используемом в коэффициентном анализе, является коэффициент Бивера. Данный показатель позволяет оценить финансовую устойчивость организации, и вероятность её банкротства.

где: ЧП — чистая прибыль за период;

Ам — амортизация;

ДО, КО — долгосрочные и краткосрочные обязательства.

Предполагается, что для финансово устойчивой компании нормальным является значение коэффициента в промежутке от 0,4 до 0,17.

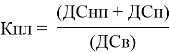

Для оценки платежеспособности может использоваться соответствующий коэффициент.

где: ДСнп — денежные средства на начало периода;

ДСп — поступления денежных средств за период;

ДСв — выбытия денежных средств за период.

Данный коэффициент демонстрирует способность компании покрывать расходы за счет собственных средств в рассматриваемом периоде.

Важно отметить, что коэффициентный анализ следует применять совместно с прямым и косвенным методами анализа, для получения наиболее полного представления о финансовом здоровье предприятия.

Подводя итог, мы можем сказать, что анализ денежных потоков — важный элемент управления финансами любой коммерческой организации, позволяющий не только иметь достоверное представление о финансовом здоровье компании, но и принимать управленческие решения более обоснованно. При проведении анализа денежных потоков важно понимать теоретические основы их формирования, иметь четкое представление о цели осуществления анализа, и использовать методы анализа комплексно, для получения наилучшего результата.

Литература:

- Аджиева, А. И. Международная практика составления отчета о движении денежных средств / А. И. Аджиева, Ф. У. Буйрамукова. — Текст: непосредственный // Вестник Академии знаний. — 2019. — № 6. — С. 24–28.

- Бакаева, З. Р. Основные методические подходы к анализу денежных потоков / З. Р. Бакаева. — Текст: непосредственный // Известия Кабардино-Балкарского государственного аграрного университета им. В. М. Кокова. — 2019. — № 4. — С. 87–91.

- Бурыкин, А. Д. Методика анализа денежных средств и денежных потоков организации / А. Д. Бурыкин, А. Ю. Тарасова. — Текст: непосредственный // Экономика и управление: проблемы, решения. — 2019. — № 3. — С. 99–106.

- Международный стандарт финансовой отчетности (IAS) 7 «Отчет о движении денежных средств»

- Морозкина, С. С. Анализ денежных потоков организации / С. С. Морозкина, А. В. Рыкало. — Текст: непосредственный // Естественно-гуманитарные исследования. — 2019. — № 24. — С. 55–59.

- Пайтаева, К. Т. Денежные потоки организации: прямой, косвенный и коэффициентный методы анализа движения денежных средств / К. Т. Пайтаева, А. Ю. Ашаганов. — Текст: непосредственный // Вектор экономики. — 2019. — № 6. — С. 2.

- Приказ Минфина РФ от 02.02.2011 N 11н «Об утверждении Положения по бухгалтерскому учёту «Отчет о движении денежных средств» (ПБУ 23/2011)»

- Рыканин, Н. В. Методика анализа денежных потоков коммерческой организации / Н. В. Рыканин. — Текст: непосредственный // Вестник Академии знаний. — 2021. — № 2 (43). — С. 405–411.

- Холопова, Ю. С. Анализ денежных потоков предприятия / Ю. С. Холопова. — Текст: непосредственный // Гуманитарный научный журнал. — 2022. — № 2. — С. 132–136.