Факторинговые операции первоначально возникли как операции специализированных торговых посредников, а позднее широкое развитие получили в банковской практике. Термин «факторинг» произошел от англ. Factor – посредник, агент.

Осуществляемые в настоящее время факторинговые операции можно классифицировать по следующим признакам:

По территории действия:

Выделяют внутренний факторинг и международный факторинг, который в свою очередь делится на двухфакторный, прямой импортный, прямой экспортный, «back-to-back».

Внутренний факторинг характеризуется тем, что все субъекты факторинговых отношений (покупатель, поставщик, факторинговая компания) находятся в одной стране.

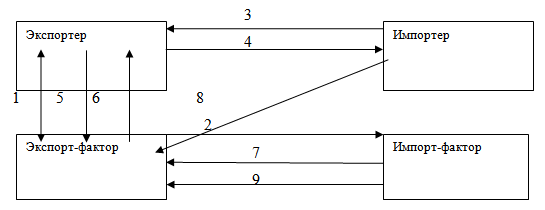

Международный факторинг предполагает, что его участники расположены в разных государствах (рис.1.).

Двухфакторная система международного факторинга предполагает взаимодействие двух факторинговых компаний: фактора экспортера, обслуживающего сделку в стране экспортера, и фактора импортера, обслуживающего сделку в стране импортера.

Рис.1. Схема международного факторинга. Источник:[13]

1 – Экспортер заключает договор экспортного факторинга с экспорт-фактором;

2 – Экспорт-фактор уведомляет импорт-фактора о поставке;

3 – Импортер передает экспортеру договор купли-продажи;

4 – Экспортер осуществляет поставку товара;

5 – Экспортер предоставляет отгрузочные документы экспорт-фактору;

6 – Экспорт-фактор производит финансирование в объеме, определенном договором;

7 – Импорт-фактор производит одобрение кредитоспособности иностранного дебитора;

8 – Импортер производит оплату за поставленный товар экспорт-фактору;

9 – В случае не платежа импортера импорт-фактор полностью оплачивает его задолженность.

При прямом экспортном факторинге экспортер заключает договор в своей стране. В этом случае факторинговая компания принимает на себя кредитный риск, а оценка кредитоспособности плательщика и инкассирование документов по его поручению производится факторинговыми компаниями страны-импортера. Прямой импортный факторинг применяют в тех случаях, когда от фактора не требуется кредитование экспортера против переуступки экспортной выручки. Как правило, это связано с невозможностью для фактора-импортера напрямую кредитовать зарубежную коммерческую фирму, а также с отсутствием доверительных взаимоотношений между факторами. Прямой импортный факторинг осуществляется только в двух формах:

инкассирование выручки по платежным обязательствам - импортера;

выдача платежных гарантий за импортера.

Последний тип международного факторинга – «back-to-back». В трех первых моделях международных факторинговых операций финансирования требований концернов не предусматривается. Эту функцию выполняет факторинг «back-to-back». Реализация сделки при этой технологии похожа на комбинацию двухфакторной схемы и обычного внутреннего факторинга.

Особенностью внешнеторгового факторинга в целом является его всегда открытый характер, а также отсутствие права регресса к поставщику на экспорт. Последнее обусловлено тем, что основной причиной факторингового обслуживания экспортера выступает обычно защита экспортера от кредитного риска

Использование факторинга в международной торговле может быть очень выгодно в случаях, когда торговля осуществляется между странами с существенными различиями в их экономических и правовых системах. Поскольку факторинговая компания страны импортера обладает более полной информацией о платежеспособности компаний своей страны, это позволяет ей объективно оценивать надежность покупателей. Если импорт-фактор соглашается работать по схеме международного факторинга, то он автоматически принимает на себя риск неплатежеспособности импортера, тем самым гарантирует полную возвратность средств.

По форме заключаемого договора:

По форме заключаемого договора различают конвенционный (открытый) и конфиденциальный (тихий, закрытый) факторинг.

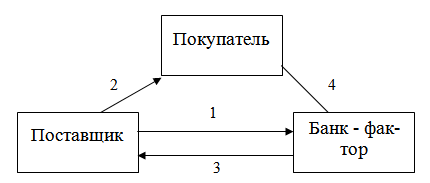

Конвенционный (открытый) факторинг — универсальная система финансового обслуживания дебиторской задолженности клиента. При этом дебитор извещается об уступке денежного требования и погашает свое обязательство фактору (рис. 2).

Рис. 2. Схема расчетов при открытом факторинге. Источник: [1, с. 234]

1 – поставщик заключает с банком-фактором договор факторинга (происходит уступка требований);

2 – поставщик отгружает товар (выполняет работу, оказывает услуги);

3 – фактор перечисляет поставщику сумму денежного обязательства за вычетом вознаграждения банку;

4 – покупатель в установленный фактором срок перечисляет ему денежные средства.

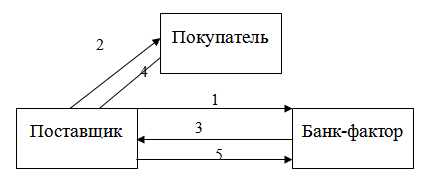

При конфиденциальном (тихом, закрытом) факторинге контрагенты клиента не осведомлены о передаче права денежного требования фактору, а платеж производится в адрес поставщика. Этот вид факторинга обычно ограничивается выполнением отдельных операций (рис.3.):

Рис. 3. Схема расчетов при скрытом факторинге. Источник: [1, с. 235]

1 – поставщик заключает с банком-фактором договор факторинга (уступка права требования не происходит);

2 – поставщик отгружает товар (выполняет работу, оказывает услуги);

3 – фактор перечисляет поставщику сумму денежного обязательства за вычетом вознаграждения банку;

4 – покупатель в установленный срок перечисляет поставщику денежные средства;

5 – поставщик перечисляет фактору денежные средства, полученные от покупателя.

В мировой практике факторинг без регресса обычно бывает открытым, факторинг с регрессом как открытым, так и закрытым.

По минимизации риска:

По соглашению между поставщиком и фактором предоставление факторинговых услуг может предусматривать право регресса, т.е. право возврата банком поставщику неоплаченных покупателем счетов и возмещения поставщиком кредита банку. Соответственно этому выделяют факторинговые операции с правом регресса и без права регресса. Однако в мировой практике факторинг с регрессом применяется редко, и, как правило, банки весь риск неплатежа берут на себя.

Правовой основой факторинговых операций коммерческого банка является договор, определяющий обязательства и ответственность сторон. В частности, в нем оговариваются:

вид факторинга, дополнительные виды услуг клиенту;

срок действия договора;

перечень покупателей, счета которых будут переуступаться;

порядок передачи документов и перечисления денег;

лимиты кредитования;

предельная сумма аванса (обычно не более 80% суммы счета);

размеры и порядок оплаты вознаграждения (процентная ставка за кредит, дисконт, комиссии, возмещение издержек);

наличие или отсутствие регресса;

предельный срок платежа для покупателя;

порядок отчетности банка по оборотам в разрезе дебиторов;

порядок завершения или расторжения сделки;

ответственность и обязанности сторон.

По объему оказываемых услуг:

По объему оказываемых услуг выделяют полный факторинг и частичный.

Полный факторинг включает комплексное обслуживание клиента, включающее кредитование товаров отгруженных, ведение для клиента бухгалтерского учета, консультирование его по вопросам организации расчетов, заключения хозяйственных договоров, временного получения платежей, а также информирование его о рынках сбыта, ценах на товары, платежеспособности будущих покупателей и т.п. За клиентом практически сохраняются только производственные функции. При такой форме факторинга клиент может существенно сократить собственный штат служащих, выполняющих функции которые принимает на себя банк как фактор.

Частичный факторинг ограничивается выполнением отдельных операций: уступка права требования, инкассирование дебиторской задолженности.

По видам заключаемых договоров:

Коммерческие банки могут заключать следующие виды факторинговых договоров: частный, общий, глобальный. По частному договору клиент уступает фактору уже существующее требование к конкретному контрагенту. При заключении общего договора клиент обязуется регулярно уступать фактору требования на определенную сумму. При глобальном договоре (полном факторском обслуживании) клиент уступает банку все требования к конкретным контрагентам, в том числе и те, которые возникнут в будущем.

Поскольку основной целью большинства предприятий, прибегающих к услугам факторинга, является получение дополнительных средств, то чаще всего заключается общий договор о предварительной оплате денежных обязательств. В этом случае банк-фактор оплачивает поставщику 70—80% от суммы расчетного документа. Оставшиеся 20—30% стоимости поставки за вычетом стоимости кредита и комиссионного вознаграждения перечисляются поставщику после поступления платежа от покупателя.[1, c.233-237]

По количеству фактор-фирм:

Выделяют однофакторный, двухфакторный и многофакторный факторинг.

При однофакторном факторинге в сделке принимает участие только одна фактор-фирма (банк), предоставляющий факторинговое обслуживание.

Двухфакторный факторинг предполагает, что в сделке участвуют два банка (фактора), каждый из которых обслуживает своего клиента.

При многофакторном факторинге поставщик переуступает все свои долговые требования сразу нескольким банкам или факторинговым компаниям в целях уменьшения риска неправильного выбора финансового агента.

По периодичности обслуживания:

По периодичности обслуживания выделяют разовый факторинг и регулярные факторинг.

При регулярном факторинге поставщик переуступает фактору (банку) долги всех своих клиентов.

При разовом факторинге поставщик обращается к факторингу только в случае необходимости немедленного получения средств

8.По порядку финансирования – финансирование в момент уступки, финансирование к определенной дате, финансирование в первый день просрочки, финансирование по определенному графику;

9. По наличию финансирования – с финансированием, без финансирования;

10. По наличию денежного требования на момент подписания договора о факторинге - реальный (требование уже возникло) и консенсуальный (требование возникнет в будущем).

Таким образом, операции факторинга классифицируются по многим признакам, что можно связать с новизной этого экономического инструмента, а так же неоднозначностью экономических мнений.

Литература:

Банковские операции: учебное пособие/кол. авторов; под ред. О.И, Лаврушина. – М.: КНОРУС, 2007. – с. 105-114, с. 231-240.

Понятие, основные виды и функции факторинга. [Электронный ресурс]. – Режим доступа: http://raexpert.ru/researches/factoring/factoring/part1/

Российский рынок факторинга. [Электронный ресурс]. – Режим доступа: http://raexpert.ru/researches/factoring/factoring/part3/

Факторинг – финансирование продаж. [Электронный ресурс]. – Режим доступа: www.fd.ru/article/1367.html