Украина – аграрная страна, которая входит в пятерку стран – наибольших экспортеров сельхозпродукции, где проблемы производства сельхозпродукции вышли на первый план. Это связано с тем, что в условиях усиления кризисных явлений в глобальной экономике, существенно упал спрос и цены на продукцию металлургии и химической промышленности, в то время как стоимость сельхозпродукции на мировых рынках существенно выросла и продолжает расти. В данных условиях вопросы управления рисками в сельском хозяйстве и агрострахование являются наиболее актуальными [5]. Существует необходимость в развитии системы управления страховыми рисками в аграрной сфере. Поэтому важными составляющими формирования и развития страхового менеджмента являются: осознание сельхозпроизводителями необходимости агрострахования; использование зарубежного опыта проведения агрострахования; продвижение новых страховых продуктов на рынок; прогнозирование, предупреждение и осуществление системы мероприятий для предотвращения рисков и улучшения эффективности работы страховых компаний; обеспечение их платежеспособности; осуществление перестрахования катастрофических и больших рисков; проведение эффективного финансового контроля [4].

Цель статьи – обосновать концептуальные принципы развития системы страхового менеджмента рисков в аграрной сфере. Выполнение этой цели связано с решением следующих заданий: исследование современного состояния и заграничного опыта страхования в аграрной сфере; создание эффективной системы управления страховыми рисками и расходами; оптимизация страхового портфеля; повышение эффективности страховой деятельности и финансовой стойкости страховщика; усиление финансового контроля.

Объект исследования – система страхового менеджмента рисков в аграрной сфере.

В исследовании использовались следующие методы: аналитический, статистический, наблюдение и др.

Исследование современного состояния страхования в аграрной сфере в Украине. На результаты деятельности страховых компаний в сегменте агрострахования в 2011 году продолжало влиять повышение цен на материально-технические ресурсы и на сельскохозяйственную продукцию. Из-за повышения цен увеличились страховые суммы и, соответственно, суммы собранных премий.

Таблица 1

Показатели деятельности страховых компаний за период осень-зима 2010-2011 гг.

|

Страховые компании |

К-во договоров |

К-во выплат |

Страховая сумма (тыс. грн.) |

Сумма премий (тыс. грн) |

Сумма выплат (тыс. грн.) |

Общая площадь (гектар) |

|

Оранта |

189 |

60 |

58.482,6 |

3.329,1 |

6.523,6 |

48,5 |

|

УАСК |

151 |

10 |

146.360,5 |

13.555,4 |

1.263,4 |

37,2 |

|

Провидна |

71 |

19 |

22.100,4 |

1.408,5 |

1.820,2 |

16,9 |

|

ИНГО-Украина |

67 |

13 |

42.976,021 |

1.650,5 |

1.484,1 |

24,1 |

|

HDI |

63 |

7 |

16.194,5 |

827,3 |

900,9 |

25,0 |

|

ТАС |

53 |

7 |

34.510,6 |

1.552,474 |

1,416,2 |

20,2 |

|

УНИКА |

43 |

16 |

60.091,2 |

3.275,4 |

3.500,2 |

43,0 |

|

Брокбизнес |

40 |

4 |

18.084,3 |

871,2 |

321,8 |

10,4 |

|

АСКО ДП |

14 |

4 |

5.334,7 |

272,2 |

102,3 |

4,6 |

|

PZU |

11 |

5 |

13.779,1 |

354,7 |

969,4 |

6,1 |

|

УЭСК |

10 |

1 |

7.090,7 |

278,9 |

35,3 |

1,3 |

|

УПСК |

8 |

2 |

6.811,3 |

414,3 |

228,1 |

5,1 |

|

Оранта-сич |

5 |

1 |

6.880,0 |

269,1 |

174,5 |

1,6 |

|

Универсаль-ная |

4 |

0 |

1.667,2 |

103,8 |

- |

1,4 |

|

Всего |

729 |

149 |

440.363,6 |

28.163,4 |

18,740,619 |

246,2 |

Примечание. По данным Проекта Международной финансовой корпорации «Развитие агрострахования в Украине» http://www.agroinsurance.com

Неоднозначная ситуация складывалась со ставками премий. Средняя ставка премии в андеррайтинговом 2011 году составила 3,74%. В 2010 году средняя ставка премии была немного выше – 3,84%.

Таблица 2

Группирование страховых компаний по заключенным договорам страхования сельскохозяйственных культур и многолетних насаждений весной - летом 2011 года

|

Группы |

Договоры, % |

Общая страховая сумма по группе % |

Объем собранных страховых премий по группе % |

Застрахована площадь % |

Ставка премии по группе |

|

Лидеры рынка |

89% |

74% |

74% |

73% |

4,05% |

|

Вторая группа |

10% |

23% |

24% |

25% |

1,54% |

|

Третья группа |

1% |

2% |

2% |

2% |

0,48% |

Примечание. По данным Проекта Международной финансовой корпорации «Развитие агрострахования в Украине» http://www.agroinsurance.com

К группе лидеров относится страховая компания «PZU-Україна», которая не принимала участия в программе залоговых закупок, но смогла заключить 114 договоров страхования (6% от общего количества договоров). Площадь посевов, которые застрахованы этой компанией, составила больше 38 тыс. гектара (7%). «ИНГО-Украина» и «УНИКА» заключили незначительное количество договоров: 43 – «ИНГО-Украина» и 16 – «УНИКА». При этом, они собрали значительные суммы страховых премий (2,9 млн. грн. – «ИНГО-Украина» и 4,9 млн. грн. – «УНИКА»). Площадь посевов, застрахованных «ИНГО-Украина», составила 55 тыс. гектара или 10% от общей застрахованной площади. Во вторую группу вошли такие страховые компании: «ИНГО-Украина», «ТАС», «Оранта», «АСКА» и «УНИКА». Все они, кроме компании «УНИКА», заключили больше 30 договоров страхования. Максимальное количество договоров в этой группе заключила компания «АСКА» – 53. В третью группу страховщиков вошли компании, которые смогли весной-летом 2011 года заключить менее 20 договоров: «АСКО Донбас Северный» («АСКО ДС»), «Украинская пожарно-страховая компания» («УПСК»), «Оранта-сич» и «Универсальная» [4]. Несмотря на невысокие показатели, рынок агрострахования Украины развивается и нуждается в усовершенствовании системы страхования.

Создание эффективной системы управления страховыми рисками и расходами, оптимизация страхового портфеля. Формирование сбалансированного страхового портфеля требует разработки специальной маркетинговой программы, которая включает этапы изучения рынка в части предложений страховых услуг, уточнения собственного положения на рынке, продвижения имеющихся видов страхования с параллельной разработкой новых страховых продуктов с учетом потребностей рынка.

Катастрофическая и высокая частота возникновения рисков делает их страхование достаточно дорогим, особенно, если нужно покрытие для большого количества рисков одновременно (мультирисковое страхование). Чаще всего сельхозпроизводители не в состоянии заключить соответствующие договора страхования из-за нехватки средств. Одним из путей удешевления страхования есть внедрение нетрадиционных (индексных) страховых продуктов. Высокая стоимость сельхозстрахования обусловлена тем, что страховщики передают часть финансовой ответственности перестраховщику с целью защиты портфеля от высокой убыточности. В связи с тем, что перестраховой андеррайтинг сельскохозяйственных рисков является трудоемким для перестраховщиков, они требуют передачу рисков в консолидированной (объединенной) форме. Для этого страховщики объединяются в страховые пулы, в которых взаимно перестраховывают риски, а также коллективно передают риск на перестрахование на международный рынок.

При обеспечении платежеспособности страховой компании возникает проблема, связанная с недостаточностью или полным отсутствием лимита собственного содержания. Еще одной проблемой, с которой сталкиваются страховые компании, – это обеспечение страховых выплат по ранее заключенным договорам. Ситуация осложняется, если соглашения были заключены предыдущим руководством с нарушениями действующих правил.

Другим важным направлением сокращения расходов является оптимизация нормируемых размеров технических резервов. При этом ряд методологических и практических особенностей определения размера технических резервов требуют усовершенствования, в частности, вопрос учета кумуляции мелких однородных рисков при наступлении непредсказуемых катастрофических событий. Экономия расходов на ведение дела является проблематичной для небольшого количества компаний, которые работают преимущественно с населением и имеют агентскую сеть с многочисленным обслуживающим персоналом.

Принятие решения об увеличении уставного капитала относятся исключительно к компетенции владельцев компании (акционеров, пайщиков и др.). Руководитель может только рекомендовать владельцам страховых компаний принятие данной стратегии, но реализовать ее самостоятельно не имеет возможности. При наличии средств и желания развивать свой бизнес данная стратегия владельцами компании может быть принята. Увеличение дополнительного капитала, которое достигается с помощью переоценки недвижимости, принадлежащей страховщику, находится в компетенции руководителя и требует значительно меньших финансовых расходов по сравнению с увеличением уставного капитала.

Увеличение нераспределенной части прибыли возможно как за счет минимизации дивидендов, которые выплачиваются, так и за счет максимизации всей суммы прибыли страховщика: от страховой, инвестиционной и другой деятельности, которая не запрещена законодательством. Поскольку минимизация дивидендов относится к компетенции владельцев компании, то решение по этому вопросу должно зависеть лишь от намерений владельцев развивать свой бизнес. Поэтому целесообразно увеличение всей совокупной прибыли для повышения объемов как собственных средств, необходимых для развития, так и дивидендов. Таким образом, важнейшей стратегией для повышения платежеспособности остается максимизация общей прибыли от деятельности страховой компании.

Для оптимального выбора стратегий управления платежеспособной страховой компанией целесообразно использовать не обобщающий показатель платежеспособности «размер свободных активов», а его более информативную составляющую – «прибыль».

Внешнее развитие страховой компании за счет, например, увеличение объемов страхования должен сопровождаться ее внутренним развитием (увеличением уставного капитала, фондов накопления и т.д.).

Оптимизацию страхового портфеля необходимо начинать с принятием компанией стратегического решения включить в свой портфель сельскохозяйственные риски. Ключевыми моментами для принятия подобного решения является достаточная финансовая стабильность компании (что позволяет страховать катастрофические риски) и наличие региональной сети для продажи договоров и урегулирования убытков.

Необходимо планировать диверсификацию портфеля в сторону страхования средних и мелких сельхозпроизводителей по конкретным аграрным направлениям, а также увеличение объемов страхования сельскохозяйственных животных.

Страховой портфель должен состоять преимущественно из таких договоров страхования, которые обеспечивают возможность создания долговременных и стабильных страховых резервов. Поэтому от выбранной структуры страхового портфеля зависит конечный финансовых результат деятельности компании и перспективы ее развития.

Повышение эффективности страховой деятельности и финансовой устойчивости страховщика, усиления финансового контроля. Для эффективного контроля система измерения должна отвечать виду контролируемой деятельности, прежде всего, по скорости, частоте и точности измерений. Контроль финансовых показателей страховой компании в соответствии с общепринятыми нормами бухгалтерского учета проводится ежеквартально, а по некоторым параметрам ежегодно. Однако, если финансовое положение страховой компании неустойчиво, то руководитель и страховой надзор должны получать информацию о финансовых показателях чаще. Вместе с тем, ежемесячное (или ежедневное, как в учреждениях банков) составление балансовых отчетов в страховой компании, особенно с филиальной сетью и большим количеством действующих страховых договоров, требует полной перестройки системы бухгалтерского учета и отчетности. Подобная перестройка на основе общепринятых методов учета станет достаточно дорогим мероприятием и вряд ли окупится. Поэтому необходимо переходить от общепринятых процедур контроля к постоянному – финансовому мониторингу с применением специальных информационных систем для осуществления наблюдений и контроля с необходимой частотой. При этом мониторинг является лишь частью системы контроля, обеспечения сбора, предварительной обработки и предоставления контрольной информации.

Контроль должен носить стратегический характер, то есть отображать основную цель компании и поддерживать ее. Показатели деятельности в сферах, которые не имеют стратегического значения, необходимо контролировать нечасто и реагировать только на необычно большие отклонения. Финансовые показатели деятельности в сферах, которые для страховой компании имеют стратегическое значение (объемы страховой премии, выплат, инвестиционной прибыли и т.п.), должны контролироваться тщательным образом и регулярно. Эффективный контроль должен предусматривать ориентацию на финансовые результаты, значимые для компании в целом. Проведение измерений и оповещение об их результатах важно лишь как средство достижения этой цели. Процесс контроля не должен стать самодостаточным и не должен заменять достижения основных целей. Чтобы быть эффективным, он должен отвечать контролируемому виду деятельности, как по своим инструментальным возможностям, так и по форме представления результирующей информации. Эффективный контроль должен измерять и оценивать критически важную информацию; его атрибутом должна быть своевременность, которая заключается не только в высокой скорости или частоте контроля, но и в периодичности контроля и соответствии часовым интервалам значимых изменений контролируемого явления. Важной целью своевременного контроля должно быть устранение отклонений раньше, чем они будут опасными для страховщика.

В первую очередь контролю подлежат показатели, характеризующие степень достижения целей управления страховой компанией – платежеспособность и прибыль. Поскольку эти показатели являются производными некоторых других показателей и определяются расчетным путем, то сначала необходимо организовать мониторинг показателей, характеризующих доходную и расходную составляющие деятельности страховой компании: объем совокупной страховой премии (дифференцированной по видам страхования, которые осуществляет компания); инвестиционные доходы (дифференцированные по видам инвестиций); другие доходы; объем страховых выплат (дифференцированных по видам страхования); расходы на ведение дела.

Перечисленные показатели необходимо использовать для расчета платежеспособности и прибыли (убытков), а также размера чистых активов, нормативов оценки активов и размеров технических резервов, в соответствии с методиками. Минимально допустимое значение платежеспособности и чистых активов равна нулю, максимальное – не ограничено; минимальное значение нормативов инвестиционной оценки активов в мировой практике регламентируются органами страхового надзора. Значение прибыли или рентабельности может быть установлено владельцами компании или ее руководителем.

С целью повышения наглядности и эффективности контроля расходов целесообразно использовать относительные удельные показатели: уровень страховых выплат, уровень расходов на ведение дела и др. [3]. Нормативными (стандартными) значениями для этих удельных показателей необходимо принять нетто-ставку и нагрузку, которые устанавливаются по каждому виду страхования на основании актуарных расчетов и анализа собственных расходов. Для контроля экономической эффективности работы подразделений компании, занимающихся непосредственно страхованием, целесообразно пользоваться степенью охвата населения и нагрузкой на одного работника. Расчет нагрузки необходимо вести с учетом количества действующих договоров, что позволяет устранить влияние инфляции. Контроль подобных показателей должен обнаружить не отклонение от какой-то нормы, а тенденцию качественного изменения и его скорости, – в сторону снижения или роста – для своевременного принятия мер.

Эффективный менеджмент аграрного страхового портфеля невозможен без ведения базы данные о страховых премиях и выплатах, урожайности, погодных данных, статистики заболеваний животных и тому подобное. Форма и методы поддержки такой базы данных должны устанавливаться самими сотрудниками аграрного департамента. Значимость таких данных важна для коррекции страховых тарифов, улучшения страховых продуктов, получения перестрахования и других целей. Возможны ситуации, когда применение стандартных нормативов, в частности структуры тарифной ставки, не позволяет получить информацию, которая отображает реальную ситуацию. Тогда в качестве условного норматива или стандарта целесообразно принять прогнозируемый показатель расходов на следующий период, например, квартал. Заметные отклонения фактического значения от прогнозного, что превышают погрешности прогнозной модели, будут свидетельствовать о позитивном или негативном влиянии неучтенного фактора.

Таким образом, финансовый контроль – это процесс, который обеспечивает достижение целей деятельности. Контроль может быть предыдущим (планирование работы), текущим (в процессе работы) и заключительным (по окончании работы). Текущий и заключительный контроль основывается на разомкнутых обратных связках с включением внешнего по отношению к системе контроля элемента – руководителя. Процесс контроля обычно состоит из этапов установления заданных (планируемых) показателей и масштаба допустимых отклонений, измерения и анализа результатов, принятия корректирующих действий. Финансовый мониторинг обеспечивается специальными информационными технологиями – информационно управленческими системами. В процессе текущего контроля возможны ситуации, когда применение стандартных нормативов не позволяет получить информацию, которая адекватно отображает ситуацию. В таких случаях необходимо прогнозировать значения контролируемых показателей с помощью специальных математических моделей и потом сравнивать их с фактическими, определяя причины отклонения, которые превышают ошибки прогнозирования. Заключительный контроль показывает реализацию и эффективность предложенных антикризисных стратегий. Применение этих стратегий обеспечивает возобновление платежеспособности и повышение эффективности работы большой региональной страховой компании практически без привлечения посторонних средств. Реализация предложенных стратегий продвижения страховых продуктов на рынок позволит повысить конкурентоспособность страховой компании, развивать страхование в аграрной сфере.

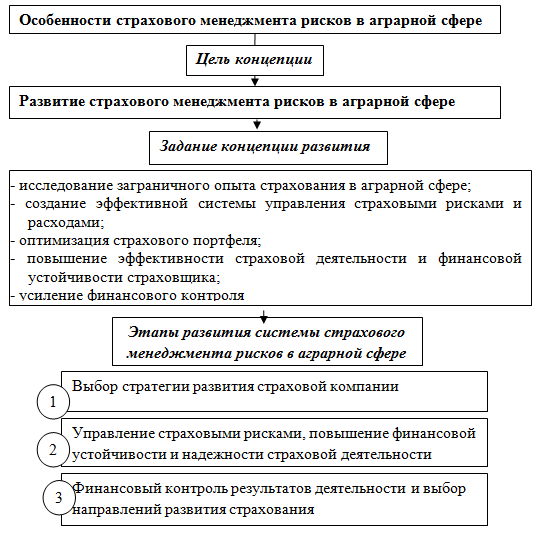

Проанализировав особенности концепции развития, можно представить концептуальные основы системы страхового менеджмента рисков в аграрной сфере в виде блок-схемы, которая приведена на рис. 1.

Рис. 1 Концептуальные основы системы страхового менеджмента рисков в аграрной сфере

Примечание. Составлено на основе изученных источников.

На первом этапе необходимо выбрать оптимальную стратегию развития страховой компании, проанализировать зарубежный опыт страхования в аграрной сфере.

Главным заданием должно быть поэтапное «завоевание» компанией все большего сегмента страхового рынка аграрных рисков. Для этого необходимо разработать и внедрить новые правила страхования, страховые продукты, сформировать сеть дистрибьюции и урегулирования убытков, согласовать действия по перестраховщикам и т.д.

На втором этапе развития системы страхового менеджмента рисков в аграрной сфере важным является проведение эффективного управления рисками. На третьем этапе развития системы страхового менеджмента рисков в аграрной сфере необходимо осуществлять финансовый контроль результатов деятельности страховой компании.

Разработанные концептуальные основы развития системы страхового менеджмента рисков в агаровой сфере предусматривают создание эффективной системы управления страховыми рисками и расходами, оптимизацию страхового портфеля; позволяют повысить эффективность страховой деятельности и финансовой устойчивости страховщика, усилить финансовый контроль.

Литература:

Концепція розвитку системи страхування сільськогосподарської продукції в Україні – Режим доступа: http://govuadocs.com.ua/docs/index-19089090.html

Фисун І. Зарубіжний досвід страхування аграрних ризиків та доцільність його застосування в Україні / І. Фісун. Полтавський університет економіки і торгівлі. Режим доступа: http://www.rusnauka.com/1_NIO_2011/Economics/78211.doc.htm

Смольков В.Г. Предприимчивость и риск; опыт, проблемы / В.Г. Смольков, М.И. Левитан. // Соц.-полит. Журнал. – 1993. – №7. – С.101-107.

Проект Международной финансовой корпорации «Развитие агрострахования в Украине». Аналитика. Украина – Рынок агрострахования в 2011 году. Режим доступа: http://www.agroinsurance.com/ru/analytics?pid=18072.

Агрострахование в Украине – Бизнес, или как это назвать? Режим доступа: http://www.agroinsurance.com/ru/agribusiness_insurance/?pid=21660