Помимо комплексной оценки эффективности стратегического финансового планирования в банке, руководству необходимо обладать методологией постоянного контроля соответствия финансовой стратегии быстро меняющимся условиям внешней среды. Интегрированная финансовая стратегия банка должна быть адаптивной и гибкой. В свою очередь, для перспективной адаптации необходимо учитывать и прогнозировать динамику показателей, выражающих внешние и внутренние по отношению к банку процессы.

Исследование динамики экономических показателей, выявление и характеристика основной тенденции развития дают основание для прогнозирования - определения будущих размеров уровня этих показателей. Соответственно, отслеживая динамику показателей, характеризующих процессы внутри и снаружи кредитной организации, можно прогнозировать эффективность стратегического финансового планирования на перспективу и принимать необходимые корректирующие воздействия. Таким образом, перед руководством банка встает необходимость проведения оптимизации выбранной интегрированной финансовой стратегии.

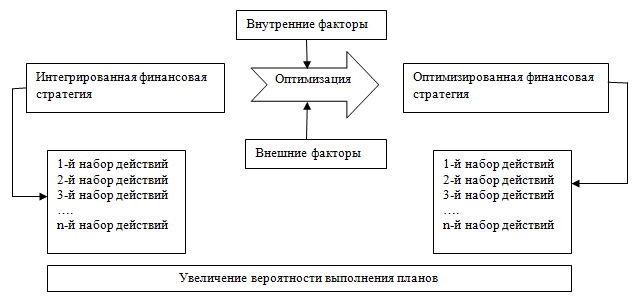

В общем, под задачей оптимизации понимают процесс выбора наилучшего варианта из возможных. Отсюда оптимизация финансовой стратегии банка заключается в приближении вероятности соответствия запланированных показателей фактическим, путем адаптации стратегических установок к влиянию внешних и внутренних факторов. Таким образом, выразить задачу оптимизации интегрированной финансовой стратегии банка можно следующим образом (рис. 1).

Рис. 1. Оптимизация интегрированной финансовой стратегии банка

Согласно Федеральному законодательству, кредитная организация - юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности па основании специального разрешения (лицензии) Центрального банка Российской Федерации (Банка России) имеет право осуществлять банковские операции [1, ст.1].

Поэтому в качестве сводного показателя оптимизации финансовой стратегии коммерческого банка рассмотрим прибыль. В свою очередь, прибыль образуется в результате роста объемов продаж и снижения затрат. Отсюда функцию оптимизации можно выразить в следующей форме:

F= P(Vф / Vпл × Zпл /Zф = 1) →100%

где: Vф и Vпл - фактические и плановые валовые продажи кредитной организации (сумма выданных ресурсов, привлеченных ресурсов и комиссионного дохода);

Zф и Zпл - фактические и плановые валовые затраты банка;

Р - вероятность.

То есть отклонение фактических значений от плановых должно быть минимально, а вероятность этого - как можно более велика.

Другим действенным методом оптимизации интегрированной финансовой стратегии кредитной организации представляется регулярный анализ стратегических результатов деятельности конкурентов. В этих целях предлагается объединить методы бенчмаркинга и статистические методы прогнозирования, интеграция которых позволит отслеживать тенденцию реального влияния изменений условий внешней среды на коммерческие банки.

Термин «бенчмаркинг», характеризующий самостоятельный вид деятельности, появился в 70-е годы нашего века, хотя и ранее успешно действующие организации активно изучали и брали на вооружение передовой опыт предприятий партнеров и конкурентов. Бенчмаркинг - это сбор и анализ информации о деятельности лучших предприятий партнеров и конкурентов, об используемых ими методах управления [2, с. 98].

В качестве базиса сравнения рассмотрим ежегодные показатели рентабельности капитала, рассчитанные по МСФО. Также возможно использование и других показателей деятельности, таких как чистая прибыль, чистые кредиты клиентам, достаточность общего капитала и другие.

Основным критерием оценки служит тенденция развития указанных показателей.

Для сравнения все конкуренты разбиваются на 4 группы:

недосягаемые конкуренты. Характеризуются в десятки раз превышающей долю рынка анализируемого банка, а вероятность догнать их в течение одного года стремится к нулю.

досягаемые конкуренты. Характеризуются относительно небольшим отрывом от анализируемого банка, вероятность догнать их в течение одного года выше 50%.

прямые конкуренты. Отличаются сравнимой долей рынка с анализируемым банком.

косвенные конкуренты. Вероятность того, что они нарастят долю рынка до сходной с долей анализируемого банка - более 50%.

Конкуренты будут анализироваться по двум группам: прямые и косвенные конкуренты.

Из каждой выделенной группы выбираются по 5 лидеров.

Данные по банкам-конкурентам сводятся в таблицу (см. табл. 1).

Таблица 1

Данные по продажам конкурентов

|

Конкурентная группа |

Банк - конкурент |

1 кв. |

2 кв. |

3 кв. |

... |

n кв. |

|

Прямые конкуренты |

Банк 1 |

V11 |

V12 |

V13 |

|

V1n |

|

Банк 2 |

V21 |

V22 |

V23 |

|

V2n |

|

|

Банк 3 |

V31 |

V32 |

V33 |

|

V3n |

|

|

Банк 4 |

V41 |

V42 |

V43 |

|

V4n |

|

|

Банк 5 |

V51 |

V52 |

V53 |

|

V5n |

|

|

Средняя |

∑V1 /5 |

∑V2 /5 |

∑V3 /5 |

|

∑V1 /5 |

|

|

Темп роста |

- |

(∑V2 /5) / (∑V1 /5) |

(∑V3 /5) / (∑V2 /5) |

|

(∑Vn /5) / (∑Vn-1 /5) |

|

|

Косвенные конкуренты |

Банк 1 |

V11 |

V12 |

V13 |

|

V1n |

|

Банк 2 |

V21 |

V22 |

V23 |

|

V2n |

|

|

Банк 3 |

V31 |

V32 |

V33 |

|

V3n |

|

|

Банк 4 |

V41 |

V42 |

V43 |

|

V4n |

|

|

Банк 5 |

V51 |

V52 |

V53 |

|

V5n |

|

|

Средняя |

∑V1 /5 |

∑V2 /5 |

∑V3 /5 |

|

∑V1 /5 |

|

|

Темп роста |

- |

(∑V2 /5) / (∑V1 /5) |

(∑V3 /5) / (∑V2 /5) |

|

(∑Vn /5) / (∑Vn-1 /5) |

С помощью статистических методов рассчитываются средние показатели по группе и высчитываются темпы роста рентабельности капитала по конкурентным группам.

Затем в разрезе конкурентных групп рассчитываются взвешенные годовые скользящие средние из темпов роста. Расчет скользящих средних осуществляется по следующим образом [3, с.28].

Простые скользящие средние k-го порядка (MA(k)) рассчитываются по средней арифметической не взвешенной из k уровней ряда, и относятся к последнему уровню в периоде осреднения:

где pi - показатель i-го периода;

k - период осреднения (порядок) скользящей средней;

j - порядковый номер скользящей средней.

Расчет простой скользящей средней по исследуемому динамическому ряду, состоящему из n уровней включает следующие этапы:

Выбирается период осреднения (k).

Вычисляется сумма первых k уровней.

Делением данной суммы на k получается скользящая средняя.

Из рассчитанной в п.2 суммы вычитается первый уровень и прибавляется следующий за интервалом осреднения уровень динамического ряда.

Этапы 3 и 4 повторяются до исчерпания всех уровней.

Недостаток простых скользящих средних заключается в том, что осредняемые уровни одинаково влияют па получаемый результат независимо от их отдаленности в прошлое. Если в период осреднения попадет какой- либо аномальный уровень (резко отличающийся от остальных уровней в минимальную или максимальную сторону), скользящая средняя отреагирует на пего дважды: первый раз - когда этот уровень войдет в период осреднения, второй раз - когда выйдет из него. Однако только в первом случае выводы о возможном изменении тренда будут иметь под собой основание.

Этого недостатка лишены взвешенные скользящие средние (WMA(k)), при расчете которых уровни различных периодов умножаются на соответствующие весовые коэффициенты. При этом более поздним данным придается больший вес. Расчет осуществляется по средней арифметической взвешенной:

где Wij - вес i-го уровня при расчете j-й скользящей средней.

В качестве весов будут использованы числа натурального ряда: первый уровень периода осреднения имеет вес, равный 1, последний уровень - вес, равный k. Тогда приведенная выше формула будет иметь следующий вид:

WМА(kj)

= (2

![]() i

(i – j + k) ) / ( k2 + k).

i

(i – j + k) ) / ( k2 + k).

Этапы расчета взвешенной скользящей средней:

Выбирается период осреднения (k ).

Выбирается система взвешивания.

Рассчитывается взвешенная сумма первых k уровней.

Делением данной суммы на сумму весов получают взвешенную скользящую среднюю.

Из интервала осреднения выводится первый уровень и добавляется следующий за этим интервалом уровень динамического ряда.

Рассчитывается взвешенная сумма k уровней нового интервала осреднения.

Этапы 4 - 6 повторяются до исчерпания всех уровней ряда.

В заключение, строятся сравнительные карты тенденции рентабельности. Для этого на одной диаграмме отображаются скользящие темпы роста рентабельности каждой из конкурентных групп, с построением линии тренда, а также показатели рентабельности анализируемой кредитной организации. Минимальным критерием эффективности здесь является поддержание темпов роста не меньшее, чем темпы роста прямых и косвенных конкурентов.

Разработанная в рамках исследования методика оптимизации интегрированной финансовой стратегии банка позволяет вносить своевременные коррективы, адаптировать стратегию под быстроизменяющиеся условия внешней и внутренней среды функционирования банка. Данная методика имеет в своем базисе статистические и математические методы, позволяющие формализовать процессы оптимизации стратегии и принятия решений руководством кредитной организации.

Литература:

Федеральный закон "О банках и банковской деятельности" от 02.12.1990 N 395-1

Ильенкова С.Д., Ильенкова Н.Д., Тихомирова Н.В., Орехов.С.А. Экономика фирмы и микростатистика. — М.: Финансы и статистика. - 2008. - 315с.

Минашкин В.Г. Статистка фондового рынка: методология техническою анализа / Учебно-практическое пособие / Московский государственный университет экономики, статистики и информатики. – М., 2007. – 118 с.